文|闻旅

今年以来,随着旅游业整体复苏,越来越多崭新的变化也随之出现。在此背景下,为适应市场变化,文旅企业也开始推出新的产品,打造新的项目。近日,西藏旅游发布重大资产重组进展公告,称其正在筹划以现金方式收购新绎游船51%的股权,目的是为了完善自身产品体系。

闻旅梳理西藏旅游近十年财报后发现,其盈利能力一直较为堪忧。而探究其背后原因可以发现,收入结构较为单一是主因,因此收购新绎游船或许是为了通过引入新业务丰富营收业态和场景。值得注意的是,此次的交易标的与西藏旅游同出一个实控人,与其说是收购,不如说是左手倒右手。而早在2021年,上述操作就已经进行过一次,不过最终以失败告终。这一次能否如愿,显然也存在着诸多不确定性。

收购新绎游船,西藏旅游计划完善自身产品体系

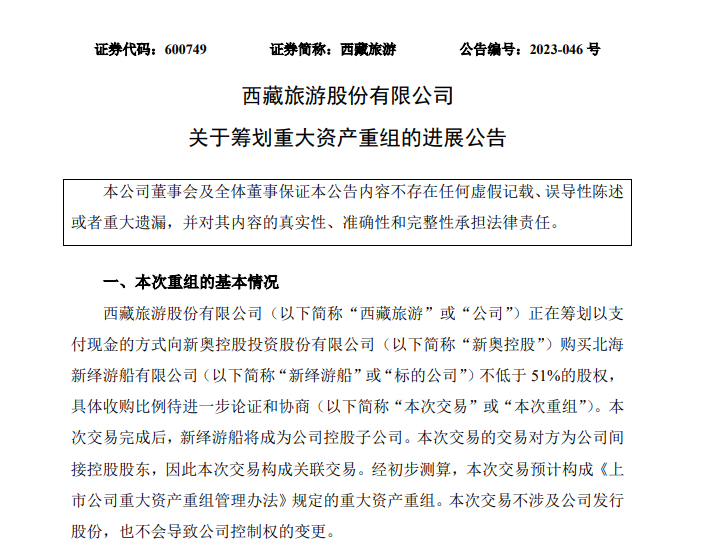

6月27日,西藏旅游发布了一则筹划重大资产重组进展的公告。公告显示,西藏旅游正在筹划以支付现金的方式向新奥控股购买新绎游船不低于51%的股权,具体收购比例待进一步论证和协商。

对于本次收购新绎游船的原因,西藏旅游公告中表示,新绎游船的主营业务为海洋旅游运输服务,交易完成后,新绎游船将成为上市公司的控股子公司,公司的主营业务将在旅游景区、旅游服务及旅游商业基础上新增海洋旅游运输服务业务,进一步完善旅游业务的产品体系。交易完成后,预计公司业务规模和盈利水平也将有所提升,有利于加强公司综合竞争力。

公告中还提到,此次交易尚处于初步筹划阶段,目前交易双方尚未签署任何协议,交易方案、股权收购比例、交易价格、业绩承诺等核心要素仍需进一步论证和协商,尚需履行公司、标的公司及交易对方必要的内外部相关决策、审批程序,收购是否成功仍有一定风险性。

此外,此次交易对方为西藏旅游间接控股股东,因此构成关联交易。经初步测算,本次交易构成《上市公司重大资产重组管理办法》规定的重大资产重组。本次交易不涉及西藏旅游发行股份,也不会导致其控制权变更。西藏旅游将按照相关规定,聘请中介机构开展相关工作,并根据本次交易的进展情况,严格按照相关法律法规的规定履行有关的决策审批程序和信息披露义务。预计自本提示性公告披露之日起 6 个月内披露本次交易相关的预案或报告书(草案)。

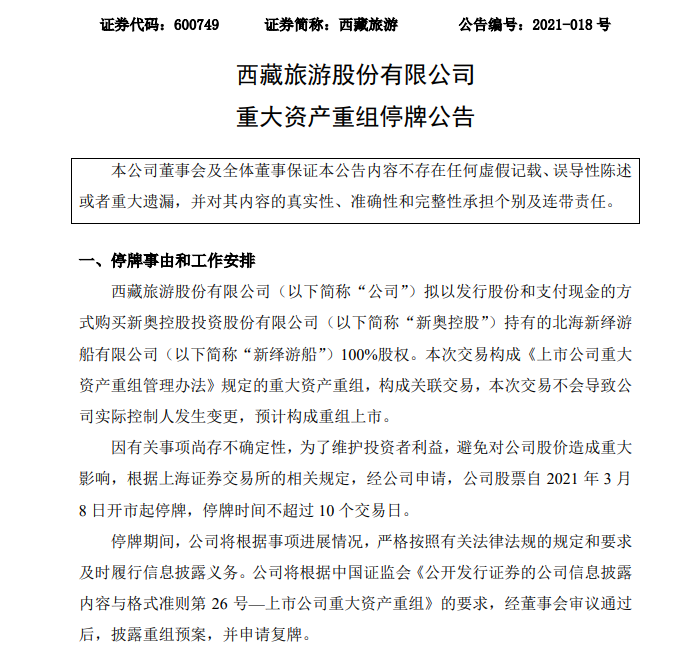

事实上,上述事件的发生早已并非首次。早在2021年,西藏旅游就曾发起过对新绎游船的收购。2021年3月6日,西藏旅游曾发布公告称将进行重大资产重组,而彼时的主角就是刚刚脱离新智认知不久的新绎游船。当时发布的公告中提到,西藏旅游计划以发行股份和支付现金的方式收购新绎游船100%的股权,交易作价13.7亿元。收购原因是为了整合优质旅游资产,提高上市公司的盈利能力。

不过最终该事项在2021年12月29日宣告终止,西藏旅游方面解释,综合考虑资本市场环境以及上市公司实际情况等因素,经交易双方审慎研究和友好协商,一致决定终止本次交易。没承想,时隔一年半之后,西藏旅游再度发起了对新绎游船的收购。

连续两年业绩巨亏,收购新绎游船或为实控人变相输血

那么,究竟为何西藏旅游对于新绎游船如此执着?虽西藏旅游在公告中解释了原因,但综合资料可以发现,背后或许还有着其业绩表现较差之下寻求新业务转型的原因。

受疫情影响,近几年来旅游行业上市公司普遍表现较差,尤其是以景区类上市公司为首。之于西藏旅游来看,该公司成立于1996年6月,主营业务为景区开发经营与旅游服务业务,截至目前,旗下共管理着雅鲁藏布大峡谷、苯日、巴松措、神山、圣湖等多个景区。

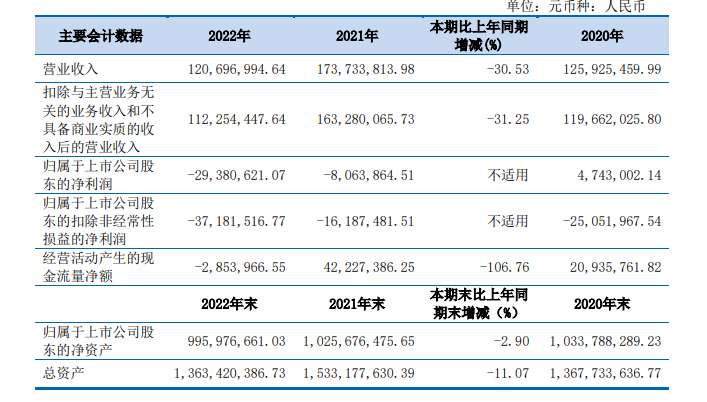

但尽管拥有多个4A、5A级景区,西藏旅游近年来的经营情况却较为堪忧。从过去三年的业绩表现来看,2020年~2022年间,西藏旅游分别实现净利润474.3万元、-806.39万元和-2938.06万元。对于业绩变动的原因,西藏旅游在年报中曾表示,主要原因为外部市场环境波动,客户消费需求萎缩,对公司景区运营业务产生不利影响。

另外梳理近十年来西藏旅游的业绩表现来看,与其所拥有的独特旅游资源地位相比,西藏旅游的发展似乎也有些背道而驰。2013年~2019年的7年间,西藏旅游分别实现了净利润780.77万元、-3345.62万元、535.53万元、-9512.41万元、-7917.34万元、2126.53万元和2084.24万元。也就是说,叠加2020~2022年的三年间,西藏旅游在过去10年间有5年都处于亏损状态。

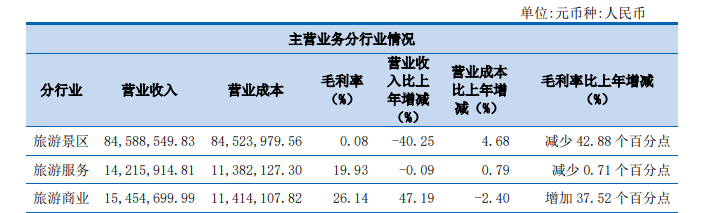

而其营收的大部分来源则也仍依赖旅游景区。以2022年的收入构成来看,其年报中提到核心业务为旅游景区、旅游服务、旅游商业,三项业务在营收中的占比分别为70.08%、11.78%和12.8%。也就是说,西藏旅游的收入来源高度集中于旗下的景区运营,不过从景区的开发情况来看,其旗下多数景区已经运营多年,继续拓展的空间已经非常有限。

因此,要想继续拓展自身盈利空间,西藏旅游就必须要接触新的业态,打造新的业务。而从西藏旅游的现状来看,也的确正在提出转型发展。如在2022年年报中提到,随着人民生活水平的提高以及旅游经验的丰富,游客已经不简单满足于美丽的风景,而是要个性化地深度体验目的地生活文化。同时市场环境变化,人们的旅游消费安全意识不断提高,在出行、餐饮、住宿等方面有了更高品质的需求,对旅游业现有的产品、服务提出了新的要求。

现阶段,旅游企业只有通过不断提高专业标准化服务水平,满足游客多样化、个性化和高品质的产品、服务诉求,才能持续提高游客满意度和获得感,进而把握旅游行业转型升级的发展机遇。或许也正是因此,才有了此次收购新绎游船的交易。

值得注意的是,早在新绎游船之前,西藏旅游就曾发起过两次重大资产重组寻求转型,以此来寻求业绩上新的增长。2014年,西藏旅游曾提出收购海南三道圆融旅业有限公司,以进一步提升景区业务。不过最终在筹划近5个月后,收购宣告终止。

2015年,沉寂了9个月的西藏旅游再度发布重大资产重组暨股票停牌公告,拟收购拉卡拉支付,交易作价110亿元。目的是为了优化公司现有业务结构和提高公司盈利能力,实施“旅游+第三方支付服务”战略,重组后西藏旅游将拥有旅游与第三方支付双主业,但最终同样以失败告终。

又一次左手倒右手,是否会重蹈覆辙?

此外,此次交易的标的新绎游船与西藏旅游同属一个实控人,本次西藏旅游对于新绎游船的收购实则可以看作是一场左手倒右手的交易,因此此次的收购或还源自于其实控人对于旅游资源的整合以及西藏旅游大幅亏损之下的输血。

资料显示,新奥控股于2018年7月通过收购股权成为了西藏旅游的间接控股股东,其董事长王玉锁也正式成为西藏旅游的实控人。而王玉锁的旗下,还包含着新奥集团、新奥能源、新奥天然气等多家公司。

查阅新奥集团官网可以发现,在其对自身的介绍中提到,新奥集团的业务布局共分为三方面,分别为清洁能源产业链、健康生活产品链和智能互联网平台。其中在对于健康生活产品链中旅游板块介绍中,新奥集团表示,将探索形成康乐旅游目的地一体化开发模式与智慧服务能力。而西藏旅游和新绎游船正是该板块的重要组成部分,因此将新绎游船注入上市公司整体运营不失为一个好运营方法。

再往前来看,新奥控股对于上述两家公司的整合可以追溯到2018年新奥控股刚刚收购西藏旅游时,彼时的新奥控股旗下还有着另一家以旅游为主业的上市公司——新智认知。对此,上交所曾质疑同业竞争问题。新奥控股实际控制人王玉锁当时承诺,股权完成过户后的三年内,将向西藏旅游董事会提交可行的资产整合或处置方案,并将同时向新智认知董事会提交相应的资产整合或处置方案。

随后在2020年底接近三年之期时,新智认知正式剥离了在上市之初视为核心资产的新绎游船,将其转让给了股东新奥控股。彼时新智认知给出的理由是,为紧抓新基建的市场机遇,聚焦行业认知解决方案主营业务、持续推进“数字工程建设者+智能运营服务商”的战略转型,同时也为优化内部产业结构、提升公司整体运营效率。不过巧合的是,在转让之后的三个月,西藏旅游就急匆匆的向新绎游船发起了首次收购,此举甚至在当时引来了上交所的质疑。虽最后收购以失败告终,但从此来看,无疑能看出其对西藏旅游的重视程度。

此外,之于此次收购的新绎游船来看,其也曾不失为一个优质的标的,或将达到为西藏旅游输血的效果。从上次收购披露的数据来看,2018年~2020年,新绎游船的营收分别为6.36亿元、6.74亿元和3.72亿元,归母净利润达到了1.53亿元、1.36亿元和0.41亿元。对于彼时业绩下滑的西藏旅游来说,无疑是一个不小的助力。

事实上,早在成为西藏旅游控股股东之前,新奥控股就已经开始了为西藏旅游展开输血。2018年,在西藏旅游正值连续两年亏损,且濒临退市的阶段。新奥集团旗下的新绎七修酒店管理有限公司出手接盘了西藏旅游旗下的5家四星级酒店,最终该笔交易为西藏旅游带来了合并报表收益1580.96万元,同时也降低了其人工成本、折旧摊销。同时也正是这笔交易,帮助西藏旅游在当年摆脱了退市风险并实现了正向盈利。而在此后的不久,新奥控股也正式通过股权收购成为了西藏旅游的间接持股股东。

不过如今来看,在经过三年疫情之后,当下的西藏旅游又进入了亟需注入优质资产,助推公司提升盈利能力的阶段。但今时不同往日的是,虽新绎游船虽2020年营收是西藏旅游的近三倍,但也受疫情影响出现了业绩不稳、逐年下滑的趋势。对此,新绎游船曾解释称,2020年业绩大幅下滑主要系受疫情影响,2019年净利润下降主要系加大营销推广和技术投入力度所致。

一方面,是旅游行业公司普遍亏损,哪怕背靠新奥控股也无法改变西藏旅游已经接连两年出现业绩负增长;另一方面,是新绎游船的发展现状也较为存疑。因此,此次西藏旅游收购新绎游船,究竟是强强联合,还是抱团取暖,还有待时间的考证。