文|子弹财经 段楠楠

编辑|冯羽

美编|倩倩

审核|颂文

过去在医院做CT检查,排队动辄2小时起步。如今,这样的烦恼大概率有了市场化的解决方案。

被议为“县城医学影像之王”的江西一脉阳光集团股份有限公司(以下简称“一脉阳光”)在5月11日递交了招股说明书,计划在港交所主板上市。

据了解,一脉阳光成立于2014年,公司前身为“深圳一脉阳光医学科技股份有限公司”,王世和、顾军军、于开涛、陈光伟为一脉阳光创始人。创立一脉阳光时,王世和雄心勃勃,2017年王世和在接受媒体采访时表示:“希望把一脉阳光打造成中国乃至世界最大、最具影响力的影像专科医院。”

正如王世和所说,一脉阳光的确成为全国最大的影像专科医疗服务机构。招股书显示,截至2022年12月31日,一脉阳光有86个影像中心,业务范围覆盖16个省、直辖市和自治区。另外,公司还为医院提供影像赋能解决方案,在医学影像服务领域,一脉阳光是国内当之无愧的龙头企业。

研究机构沙利文曾表示,按照网点数目、设备数量以及日均患者检查量,一脉阳光在中国所有第三方医学影像中心运营商中排名第一。

一脉阳光从成立到成为行业第一,少不了产业资本加持。例如:高盛、百度、京东健康、中国人保等国内外顶级投资机构均是一脉阳光的战略股东。

但深究下来不难发现,这家明星公司还藏着不少隐秘旧事——公司业绩向好,创始团队为何接连退出?加速开设影像中心积极扩张,这家龙头企业为何还是亏损不休?「界面新闻·子弹财经」试图从招股书中寻找答案。

1、创始人涉嫌行贿,为上市被迫退出

令外界感到蹊跷的是,在公司业务规模和影响力逐渐扩大时,公司创始人王世和和联合创始人顾军军开始转让股权,并减少在一脉阳光的话语权。

2014年成立之初,王世和持有一脉阳光60%股权,2016年王世和先后4次转让一脉阳光股权。2017年1月,一脉阳光完成A轮融资,王世和股权比例降至34%,随后一脉阳光又进行多轮融资,截至2021年7月王世和股权比例下降至17.73%。

2021年12月、2022年12月、2023年3月王世和先后三次转让股权,截至2023年6月8日,王世和股权减少至5.245%。联合创始人顾军军在此期间也频繁转让一脉阳光股权,从最初的30%股权下降至5.246%。

(图 / 一脉阳光招股书)

在公司日益壮大同时,创始人频繁转让股权,确实让人匪夷所思。不过从一脉阳光披露的招股书来看,王世和与顾军军都曾涉嫌行贿。

2008年至2014年,王世和在担任一家医疗设备贸易集团董事长时,曾向地方医院管理人员行贿,以取得集团与该地方医院的合作机会。后来该管理人员被判受贿罪,但作为行贿人王世和并未受到司法机构指控,仅作为证人出庭指证该受贿人员,最后王世和免于处罚。

公司联合创始人顾军军也有“污点”,2017年一家医疗公司及其副总经理被判行贿罪。行贿期间,该公司法定代表人和总经理为顾军军,顾军军并未受到司法机构指控,仅作为证人出庭指证。

根据香港联交所规定,联交所要求上市公司董事应履行诚信责任,如有事件令人严重质疑董事品格和诚信时,则该人士不适合出任董事。

2022年港交所被否案例中,有一家申请港交所IPO公司董事和联合创始人曾行贿。港交所认为该人士对公司具备很强影响力,拒绝了该公司上市申请。

为保公司顺利上市,作为公司创始人王世和和联合创始人顾军军只能不断转让股权,来减少自身对公司的影响。

另外,为了成功上市2021年王世和辞任一脉阳光董事会主席和行政总裁职务。顾军军辞任公司董事和监事会主席等职务,两人放弃了持有股权的表决权。并承诺上市后,表决权失效承诺开始生效,该承诺不可撤回。

公司大股东南昌一脉在2021年12月订立了新合伙人协议,该协议规定王世和及顾军军不会担任南昌一脉合伙人,也不会对南昌一脉经营管理施加任何影响。公司第十大股东中锦志和划清了与王世和、顾军军之间的联系,自此王世和、顾军军明面上基本退出一脉阳光。

不过,鉴于王世和为公司创始人,且长期担任公司董事会主席和行政总裁,个人对一脉阳光有着举足轻重的影响力。顾军军曾经作为一脉阳光联合创始人、董事和监事会主席,对公司运营、管理也有影响。

虽然明面上王世和与顾军军基本退出一脉阳光,但王世和行贿以及顾军军所在公司行贿,依然会对一脉阳光上市产生影响,公司上市前景未卜。

2、重资产经营模式,公司盈利遥遥无期

资本市场上,一脉阳光上市前景未卜,经营方面公司盈利能力也堪忧。「界面新闻·子弹财经」注意到,虽然一脉阳光营收维持高速增长,但由于公司采用重资产经营模式,一脉阳光至今仍未盈利。

研究机构沙利文发布的数据显示,2018年医疗影像服务市场规模为8亿元,到2022年增长至23亿元,年复合增长率高达30.2%。沙利文预计2030年医疗影像服务市场规模将达189亿元,2022年至2030年复合年增长率为30.1%。

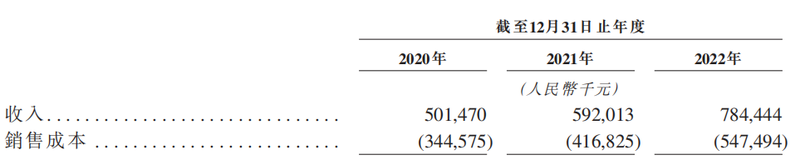

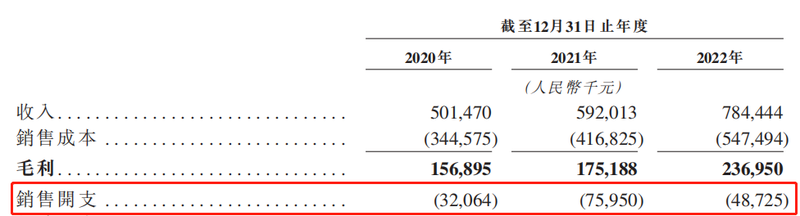

行业快速扩张,公司营业收入水涨船高。2020年至2022年一脉阳光实现营业收入分别为5.01亿元、5.92亿元及7.84亿元,年复合增长率25.1%。

(图 / 一脉阳光招股书)

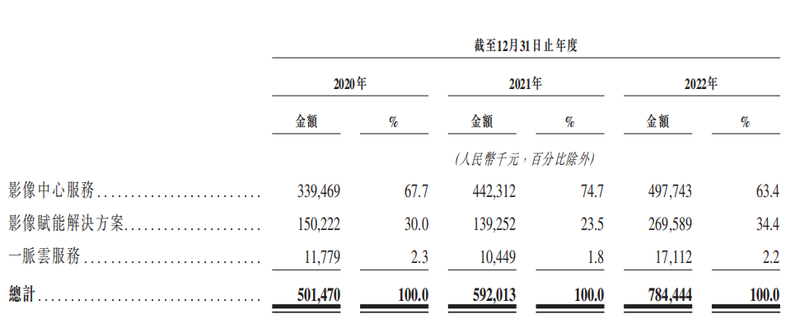

从营收构成来看,一脉阳光业务主要分为三大块,分别为影像中心服务、影像赋能解决方案以及一脉云服务。

其中影像中心服务为公司核心业务,2022年该业务实现营收4.98亿元,占公司主营业务比例为63.4%。

(图 / 一脉阳光招股书)

所谓影像中心服务,是指医疗机构设置一系列先进影像设备,对患者人体进行检查,并结合患者之前病史给出诊断意见的医疗服务。

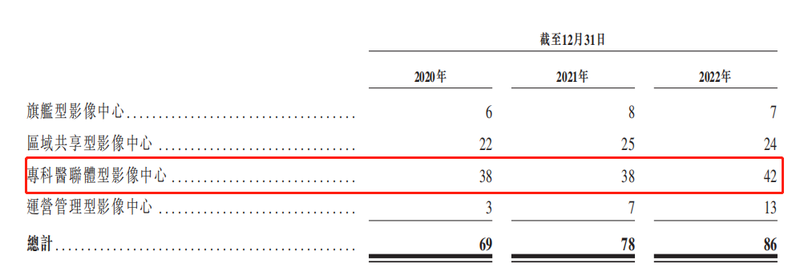

截至2022年12月13日,一脉阳光共有86家影像服务中心,招股书中一脉阳光明确表示,未来会加大影像服务中心数量建设力度。

不过建设一家影像服务中心成本非常高、盈利周期非常长。以一脉阳光占比最高的专科医联体型影像中心为例:建设该类型影像中心,需要建造厂房、采购各类原材料设备以及雇佣专业的医疗团队。

尤其是医疗设备,一台高端PET/CT设备往往需要花费数千万元。因此,会带来高昂的折旧费用,厂房、设备折旧会侵吞一脉阳光大量利润。单个专科医联体型影像中心盈利周期长达5年以上。

(图 / 按类型划分的影像中心数目明细(一脉阳光招股书))

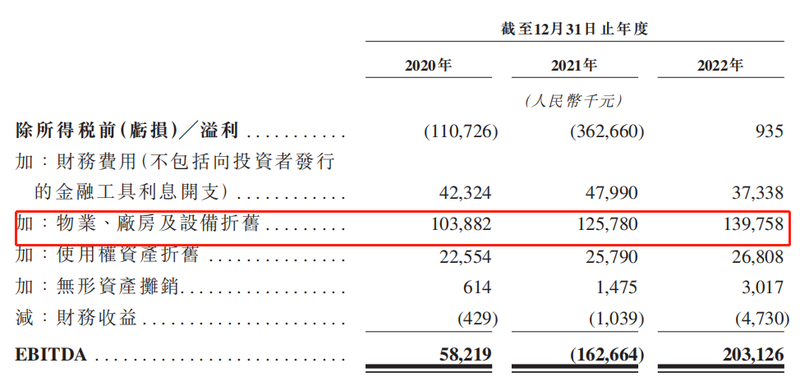

招股书数据显示,2020年至2022年一脉阳光物业、厂房、设备折旧分别高达1.04亿元、1.26亿元、1.40亿元,资产大规模折旧严重侵蚀一脉阳光的利润。

(图 / 一脉阳光招股书)

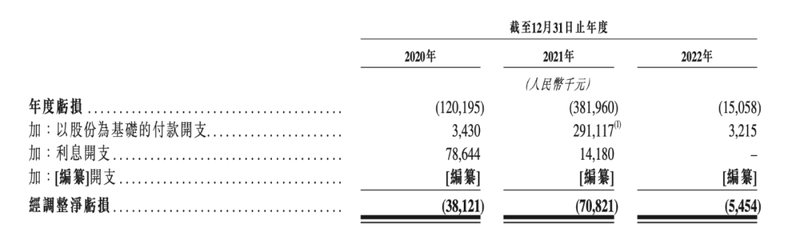

数据显示,2020年至2022年一脉阳光亏损金额分别为1.2亿元、3.82亿元及1505.8万元。

(图 / 一脉阳光招股书)

一脉阳光也在招股书中指出,为进一步加速扩张,未来公司运营费用和资本支出将大幅增加,其中开支就包含未来的影像中心相关费用。且新开设的影像中心业绩可能不及现有影像中心,运营出现亏损或给公司业绩造成不利影响。

可以预见的是,随着一脉阳光医疗影像服务中心数量扩张,公司的运营成本会越来越高。如何平衡好规模和盈利问题,是摆在一脉阳光管理层面前的一道难题。

3、市场竞争激烈,子公司频繁受罚

过去几年,一脉阳光营收始终维持高速增长,但未来成长性仍令人担忧。「界面新闻·子弹财经」了解到,虽然医疗影像服务市场规模不大,但竞争极为激烈。大规模的公立医院基本都有自己的影像服务中心,对一脉阳光业务产生了不利影响。

尤其是公立医院在我国医疗体系中占据着绝对主导地位,医学影像中心作为公立医院重要组成部门,是公立医院重要盈利来源之一。与公立医院医学中心相比,一脉阳光不管是在知名度还是从业人员的专业度上,都较公立医院有不小差距。

招股书中一脉阳光明确表示:“中国第三方医学影像中心市场以及中国影像服务市场竞争非常激烈。”市场众多竞争对手提供相同的服务和医疗设备,拥有更多的专业人士,会对公司业务造成不利影响。

为了抢占市场份额,一脉阳光通过新开设影像服务中心和加大营销费用支出来应对市场竞争。数据显示,2020年一脉阳光销售开支为3206.4万元,到2022年增长至4872.5万元。

(图 / 一脉阳光招股书)

在市场竞争激烈的情况下,一脉阳光加大医疗影像中心建设无可厚非,但医疗影像中心市场规模能否持续增长还有待观察。

广科咨询首席策略师沈萌曾表示,一脉阳光上市估值能否持续提升,取决于这类企业所在的细分市场是否具备高成长的可能性,否则公司很快会遇到发展的瓶颈,公司估值难以提升。

另外,随着影像服务中心增多,一脉阳光旗下子公司“幺蛾子”开始变多。企查查显示,2021年3月,一脉阳光旗下子公司新余一脉阳光医学影像有限公司因为设备超出许可证范围从事工作,被监管层给予警告和罚款。

2021年5月,湖南一脉阳光医学影像诊断中心有限公司在未取得《建筑工程施工许可证》情况下擅自施工,被监管层罚款。

对于一脉阳光来说,在创始人行贿影响下能否顺利上市还是未知之数。而在当下,如何管理好旗下众多影像服务中心,对于一脉阳光管理层来说则是更为艰巨的挑战。