过去三年,我国新能源汽车实现了井喷式增长,平均渗透率由2020年下半年的7%增长至2022年全年的26%,2023年一季度更是达到30%,3月单月渗透率触达35%。

在新能源汽车这场竞速中,造车新势力率先起跑,途中有人加速、有人落后、有人退出,在愈发拥挤的赛道上展开价格、产品、服务的竞争。当部分自主车企赶上步伐时,比赛已进入白热化阶段。

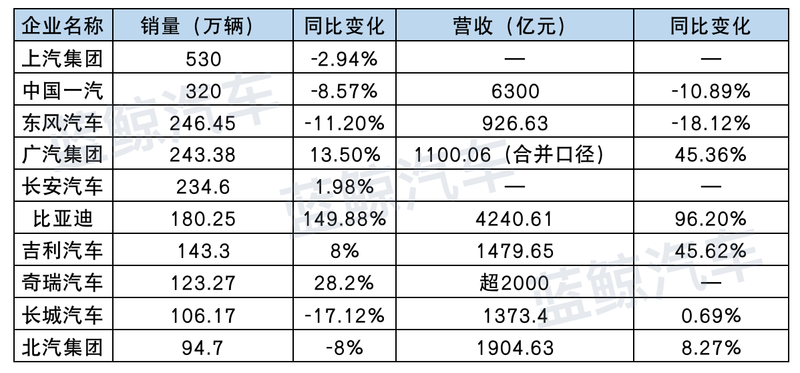

上汽集团、中国一汽、东风汽车、广汽集团、长安汽车、比亚迪、吉利汽车、奇瑞汽车、长城汽车及北汽集团是2022年国内销售量前十的自主车企。除比亚迪外,目前,其余九家企业仍以燃油车为主力销售对象。

“今年全年,国内新能源汽车销量预计达到850万-900万台,随着新能源发展格局加速形成,整个产业和消费结构将焕然一新。”在4月1日举办的 中国电动汽车百人会论坛(2023) 高层论坛上,比亚迪股份有限公司董事长兼总裁王传福做出了上述预测。

对于传统自主车企来说,转向新能源甚至电动化、智能化赛道仍需持续探索,但提前驶入下一个风口,也有助于其在新能源汽车行业的下半场比赛中取得先机。

一汽6300亿领跑,吉利广汽增幅超四成

除暂未公布营收数据的上汽集团及长安汽车外,2022年,中国一汽以6300亿元的营收领跑一众自主车企;比亚迪、奇瑞汽车分别以4240.61亿元及超2000亿元(未发布详细财报)的营收居于二三位。

2022年自主车企销量、营收(根据企业官方信息整理,横线处代表数据尚未发布)

比亚迪、北汽集团、吉利汽车、长城汽车及广汽集团实现了营收同比增长。

作为其中唯一一家以新能源汽车为主要销售对象的车企,比亚迪营收增幅最高,达到96.20%。其在财报中表示,营收增长主要因为其新能源汽车销量增加。2022年全年,比亚迪累计销售新车180.25万辆,同比增长149.88%,涨势突出。

重点发力新能源转型的吉利汽车及广汽集团同样实现了超四成的营收增长。

2022年,吉利汽车旗下新能源产品(含吉利、几何、领克、极氪、睿蓝)累计实现销量32.87万辆,同比增长超300%,占吉利汽车总销量的22.9%;其中,几何和极氪品牌在销量上取得较快增长。2023年,吉利汽车将销售目标定为165万辆,其中新能源销量占比进一步提升至接近40%,同时其还提出了吉利品牌加速新能源转型、领克汽车全系新能源化的目标。

年内,广汽集团销量同比增长13.50%至243.38万辆,节能与新能源车销量比例已提升至31.31%;广汽埃安累计销售27.12万辆,同比增长125.67%。广汽集团在财报中提到,营收增长主要与自主品牌车型产品不断丰富、销量保持增长,特别是埃安新能源车销量大幅增长等因素相关。对应来看,广汽埃安在2022年实现营收387.03亿元,同比增长124.17%,约占广汽集团合并口径营业总收入的35.18%。

加速电动化、智能化转型,是北汽集团在行业电气化转型大趋势下提出的应对策略,而长城汽车在经历品牌整合后,也提出在2023年挑战40%的新能源汽车渗透率。

行业发展的浪潮中,电动化、智能化正为传统自主车企画出第二增长曲线。

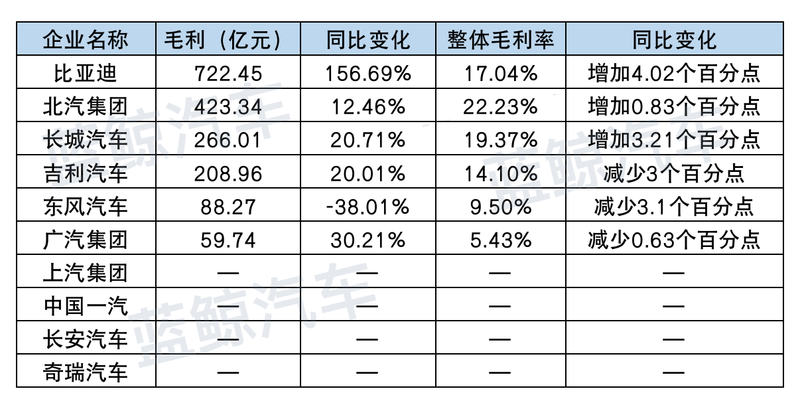

毛利率鲜有达到20%健康水平,比亚迪同比上涨快最会赚钱

尽管新能源汽车领域为传统车企提供了更多机遇,但原材料价格上涨、芯片短缺引发的成本增长问题也不可忽视。

吉利汽车就在其财报中表示,由于新能源汽车毛利率表现仍然大幅弱于燃油车,加之其占比快速提升,集团毛利率于2022年同比下滑3个百分点至14.1%。

广汽集团也在业绩报中明确提及,年内,汽车芯片供应短缺以及原材料价格上涨带来的不利影响叠加自主品牌车型产销量同比增长,成本和规模效益相应增长等积极因素,集团毛利虽实现30.21%的增长,但毛利率却下滑0.63个百分点至5.43%。

2022年自主车企毛利(根据企业官方信息整理,横线处代表数据尚未发布)

整体来看,北汽集团、比亚迪、长城汽车、吉利汽车的毛利率处于10%的水平线上,北汽集团更是以22.23%的毛利率居于已发布完整财报的六家企业之首。

北汽集团96.2%的营收及来源于北京奔驰,其毛利也主要来源于北京奔驰。受销量上升及车型结构变化影响,2022年,北京奔驰毛利率提升至25.9%,同比增长0.7个百分点,北汽集团毛利率也随之实现了0.83个百分点的同比增长。豪华品牌较强的盈利能力一定程度上弥补了电动化转型过程中产生的成本提升。

以涨势来看,比亚迪、长城汽车分别实现了4.02个百分点、3.21个百分点的毛利率增长。凭借自身在电池行业抢跑多年的优势布局,比亚迪在控成本方面存在明显优势,整体毛利率达到17.04%,汽车业务毛利率更是达到20.39%,同比提升3.69个百分点。

而长城汽车的整体毛利率达到19.37%。按照销售区域划分,其在国内实现毛利率17.41%,同比增加0.81个百分点,在海外实现毛利率27.12%,同比增加14.47百分点,海外业务毛利率高于19.37%的整体毛利率,实现“反向输血”。按照业务板块划分,长城汽车的汽车销售、零配件销售、磨具及其他业务均实现了较高的毛利率,汽车销售毛利率增加3.88个百分点至18.77%。

理想汽车董事长兼CEO李想曾表示,“作为智能电动车企业,我们认为一个健康的门槛是(毛利率)20个点。”2022年,“蔚小理”的整体毛利率虽未达到20%,但也全部在10%的水平线上。而自主车企中,仅有北汽集团和比亚迪汽车业务的毛利率达到了20%的“健康水平”。

经历了行业的数十载变革,自主车企在电动化转型的过程中又能否实现弯道超车?此问题或许可以用王传福的话来回答:行业不是大鱼吃小鱼,可能是快鱼吃慢鱼。这对于企业的要求也愈发严苛,创新的技术、精准的战略和灵活的决策,三者缺一不可,只有这样才有可能生存下去。