征信体系是市场经济和信用经济发展的必然产物,在世界各国尤其是发达国家的经济生活中发挥着重要的作用。作为全球征信行业发展最成熟的国家之一,从19世纪60年代美国第一家个人征信局成立到现在的一百多年间,美国已形成了一套完整的征信运作、法律体系和监管机制。

“他山之石,可以攻玉”,对于未来国内可能形成的市场格局以及创新发展趋势,美国征信市场将成为最好的对标,并能从中获得有益借鉴。

通过大量的调研分析和资料整合,以及对美国征信行业发展的深刻认识,本期内容将重点从美国征信行业发展历程、当前市场格局和行业发展特征及发展中的缺陷等方面,帮助行业伙伴深入了解美国征信行业百年来的发展变化及未来的发展趋势。

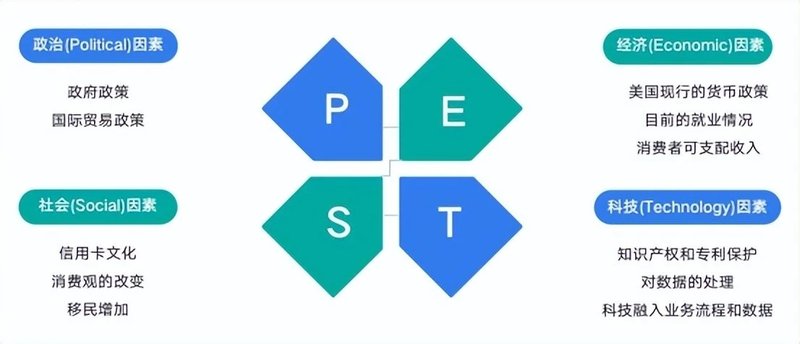

PEST分析是一种科学系统的宏观环境分析方法,主要通过政治(Politics)、经济(Economy)、社会(Society)、科技(Technology),这四个因素来全面分析企业或行业所面临的宏观外部环境,以便作出更优决策。王劲博士运用PEST分析深入解读了美国征信行业发展现状,如下图所示,政治因素包括政府政策、国际贸易政策及相关法律法规;科技因素包括大数据、AI、科技融入业务流程和数据等。

健全的法律法规是社会信用体系建设的重要保障,更是实施征信监管的必要依据。比如在政治因素方面,前述也有提到,美国关于征信行业的法律法规相对其他国家是比较健全的,对于征信机构、信息提供者或使用者都有相应的监管机构(如联邦存款保险公司、美联储、联邦金融机构审查委员会)及相应的法律法规;对于消费者也有相应的机构(如消费者金融保护局)及法律法规进行保护。

从1960年至1980年期间,美国相继出台了17部法律,包括《公平信用报告法》、《信用卡发行法》、《电子资金转账法》、《诚实租借法》、《银行平等竞争法》等(美国个人征信17部法律的分类及所规范的主体,王劲博士在课程中作了详细介绍)。这17部主要法律共同支撑着美国整个征信行业的规范性发展,在“多头共管、相互补充”的监管体系下,美国征信行业的业务管理原则清晰,信息公开和使用范围明确,充分保障消费者知情权,个人征信渗透到了美国社会的方方面面,助推了以契约精神为核心的社会和经济发展。

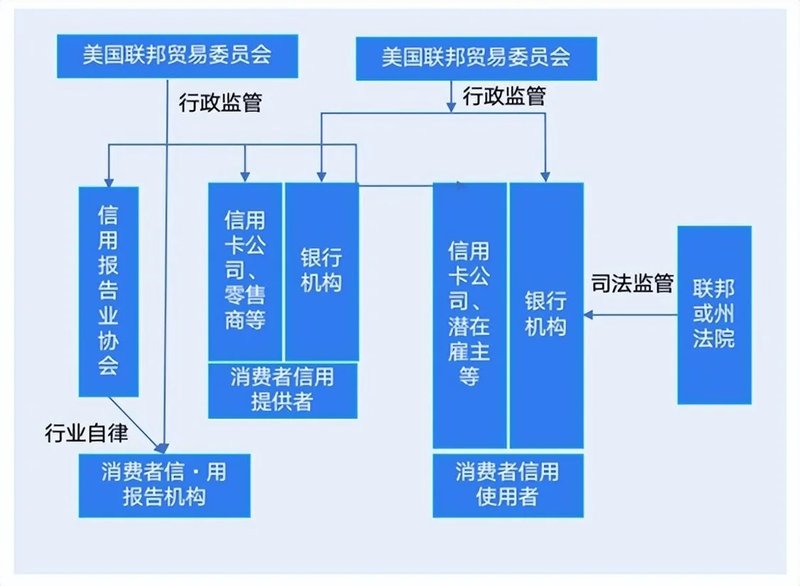

从美国个人征信的监管体系来看,它主要分为行政监管、司法监管和行业自律。其中美国联邦贸易委员会负责监管个人征信公司、信用报告业协会、消费者信用提供者和使用者; 美国联邦储备体系负责监管银行机构; 联邦或州法院依据17部法律监管银行机构。

虽然每个国家都有着各自不同的社会治理结构和法律秩序,但是遵循市场化机制、保护消费者权益、引导征信行业公平、规范、健康的发展,是所有征信立法应有的出发点。

除上述提到的政治因素外,我们在经济因素、社会因素、科技因素方面都分别需要关注哪些内容?

在过去一百年的发展过程中,美国征信行业经历了哪些发展阶段?发展特征是什么?其发展过程中遇到的重大问题有哪些以及这些问题所带来的影响几何?

美国征信行业未来发展的大趋势是什么?

针对这些问题,王劲博士在《美国征信行业发展分析》内容里都进行了详细的介绍和解读,在这节课程里,希望大家可以从中获得一些价值参考。

知识提纲

课程目录

第一讲PEST四象限分析

第二讲美国征信行业过去一百年的发展历程

第三讲美国征信行业的发展特征

第四讲美国征信行业发展过程中的缺陷

第五讲美国征信行业未来发展趋势

课程收益

1.全面了解美国征信行业发展历史,揭示美国市场征信业务创新趋势;

2.充分认识美国征信行业运作模式和发展特征以及发展过程中遇到的缺陷,从中获得有益启示和借鉴。

课程对象;

1.互联网信贷产业从业人员;

2.监管机构、行业协会等从事征信风控相关工作的人员;

3.高等院校、研究院等金融科技方向的学生或教职工;

4.其他对金融风控感兴趣的行业同仁。

(免责声明:本文为本网站出于传播商业信息之目的进行转载发布,不代表本网站的观点及立场。本文所涉文、图、音视频等资料之一切权利和法律责任归材料提供方所有和承担。本网站对此资讯文字、图片等所有信息的真实性不作任何保证或承诺,亦不构成任何购买、投资等建议,据此操作者风险自担。)