北京时间2月25日晚,巴菲特麾下的伯克希尔-哈撒韦公司公布了2022年4季度财报、全年年报和致股东信。

去年四季度,伯克希尔净利润181.64亿美元,同比下降54%,但环比来看,去年二季度亏损437亿美元,去年三季度亏损26.88亿美元,伯克希尔公司的情况正在好转。

全年来看,该公司2022年全年营收3020.89亿美元,上年为2760.94亿美元;2022年净亏损228.19亿美元,上年净利润为897.95亿美元。去年营业利润为67.1亿美元,同比下降8%。伯克希尔称,公司一部分损失来自外汇波动,由于国内高通胀造成的美元贬值。

在连续跑输标普500近十年后,2022全年,伯克希尔的股价连续第二年跑赢标普500指数而且幅度惊人,与2021年相比,去年巴菲特的胜利更辉煌夺目。去年美股遭遇重击,市场标杆标普500指数惨跌18.1%,而科技股更是惨痛损失三分之一以上,而伯克希尔得益于对石油股等的押注,股价全年上涨4.0%,凸显了伯克希尔股票的超强韧性和公司财务的稳健。

尽管去年巨亏228亿美元,巴菲特对未来几十年的资本收益非常乐观,“我们预计在未来的几十年里,资本收益也将是有意义的。但是,媒体经常无意识地报道它们的逐季波动,这完全误导了投资者。”

同时他重申了美国经济前景的乐观预期,“我做投资80多年了,超过美国建国史的三分之一了,尽管美国公民喜欢自我批判和怀疑,但我还没见过谁可以靠做空美国国运来获得成功。”

与此同时,伯克希尔在去年第四季度回购股票的金额为28.55亿美元,低于上年同期逾60亿美元的股票回购总额,但高于第三季度约10亿美元的回购总额。2022年全年,伯克希尔回购金额达到了80亿美元。

伯克希尔的现金储备在2022年第四季度增长到1286.51亿美元。这一数字高于第三季度的近1090亿美元。

少数正确的决策创造巨大收益

相比之前的股东信,今年的要更加简短,巴菲特讨论了一些重点问题。

巴菲特在信中讲到,这些年他投资也犯了很多错误。一方面他们投资了少数真正具有非凡经济效益的企业,这些企业想拥有非常好的经济特征,还有一大群是边缘企业。在这个过程中,他投资的一些企业已经消亡,他们的产品不被公众所需要。这说明资本主义有两面性:这个体系创造了越来越多的输家,同时提供了大量改进的商品和服务。熊彼特将这种现象称为 “创造性破坏”(creativedestruction),优胜劣汰是市场发展的自然规律。

巴菲特说,在对伯克希尔58年的管理中,我的大多数资本配置决策并不比一般好,在某些情况下,我的错误决策也会因巨大的运气而得以挽救。总共大约有十几个真正好的决策就创造了伯克希尔的奇迹,大约每五年一个。

接着,巴菲特在信中举了两个成功的投资案例:可口可乐和美国运通(American Express)。

在1994年8月,历时7年之久,伯克希尔买入了4亿股可口可乐,成本价是13亿美元,这笔投资在当时非常庞大。1994年,伯克希尔从可口可乐公司获得的现金分红是7500万美元,到2022年,分红增至7.04亿美元。

“我和查理唯一要做的就是被要求兑现可口可乐的季度股息支票。我们认为这些支票都极有可能持续增长。”

美国运通的情况大致相同。伯克希尔对美国运通的收购完成于1995年,巧合的是,同样耗资13亿美元。从中获得的年度股息投资从4100万美元增长到3.02亿美元。这些股息似乎也很有可能增加。

这些股息收益虽然令人满意,但远谈不上惊人。但他们在股价上带来了丰厚的收益。截至去年底时,伯克希尔对可口可乐的投资估值为250亿美元,美国运通则录得220亿美元。这两家公司目前各占伯克希尔净资产的5%左右价值。

这给投资者的教训是:随着花朵的盛开,杂草会逐渐枯萎。随着时间的推移,往往只有少数几个赢家能创造奇迹。所以,重要的是早点开始投资并且长寿。

2022年过得不错

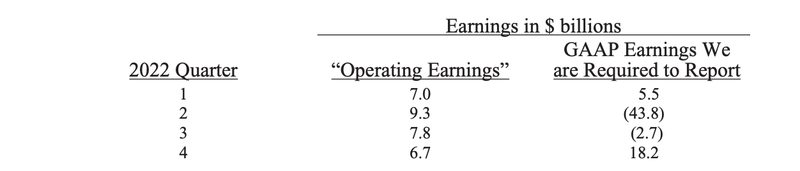

巴菲特说“伯克希尔在2022年过得不错”( Berkshire had a good year in2022)。根据美国通用会计准则(GAAP),2022年公司的营业利润为308亿美元的,这个数字不包括持有股权的资本损益。巴菲特提醒投资者,这个数据是每个报告日都是剧烈波动的。

从季度甚至年度来看,这个数据100%具有误导性的。在过去的几十年里,资本利得对伯克希尔来说非常重要,未来几十年,我们同样对资本市场保持积极态度。但它们每季度都在周期性地波动,媒体无脑地大肆报道,完全误导投资者。

2022年,伯克希尔完成了对保险公司Alleghany的收购。巴菲特也对此进行了回应。巴菲特认为,Allegany为公司带来了独特的价值,因为伯克希尔雄厚的财力能让保险子公司追求持久且有价值的投资战略,这是几乎所有竞争对手都无法企及的。

在Alleghany的帮助下,伯克希尔的保险浮存金在2022年从1470亿美元增加到1640亿美元。借助严格的核保,这些资金有很大机会随着时间的推移变成无成本资金。自1967年收购首家财产-意外保险公司以来,伯克希尔已经通过收购、运营和创新将浮存金增加了8000倍。尽管没有在财报中确认,但这些浮存金对伯克希尔来说已经成为一笔非同寻常的资产。

在回购方面,2022年通过伯克希尔股票的回购以及苹果和美国运通等重仓股本身的回购提高了每股内在价值,虽然比例不是很大。如果是股价下跌的时候,股票回购对于股东是有利的,但是如果回购价格过高,对股东来说则是不利的。

巴菲特强调,如果回购价格低于公司内在价值,那么公司所有股东将全方面受益。当有人说所有的回购行为都对股东或国家有害,或者对CEO特别有利时,那么他一定是经济文盲或一个煽动者(或者两者皆是)。

伯克希尔没有终点线

在信中巴菲特再次回顾了过去58年伯克希尔的成长历程。1965年伯克希尔还是一匹只会一招的小马,拥有一辆历史悠久但注定要失败的新英格兰纺织公司。到1967年,开始将公司的资源转向保险和其他非纺织业务,一直到今天,在价值投资的理念之下,伯克希尔实现了近3.8万倍的增长,创造了投资神话,巴菲特本人也一度成为世界首富。

伯克希尔本质上是一个无与伦比的大型多元化企业所有权的集合体。伯克希尔是八家美国巨头企业的最大所有者,包括美国运通、美国银行、雪佛龙、可口可乐、惠普、穆迪、西方石油和派拉蒙全球等。除了这8家被投资公司外,伯克希尔还拥有BNSF 100%的股份和 BH Energy 92%的股份,每家公司的盈利都超过了上述 30 亿美元。

关于未来,巴菲特讲到,除了股票之外,伯克希尔将永远持有大量现金和美国国债,以及各种各样的业务,继续为股东创造价值。这封信用一句简短但令人印象深刻的话作为结尾:伯克希尔没有终点线。

巴菲特将芒格称为“最好的搭档”,并称赞芒格逻辑清晰,说话直抒胸臆。巴菲特说,“找一个非常聪明的高级合作伙伴——最好比你年长一点,并认真地听取他的意见。”

在信中的结束部分,巴菲特还总结了搭档芒格的关于人生和投资的思考:

1、世界上到处都是愚蠢的赌徒,他们不会做得像耐心的投资者那样好。

2、如果你看世界的方式不是真实的,那就像是通过扭曲的镜头来判断事物。

3、我只想知道我将死在哪里,这样我就永远不会去那里。

4、尽早写下你想要的讣告——然后相应地采取行动。

5、如果你不在乎自己是否理性,你就不会努力。然后你就会变得不理智,变得一团糟。

6、耐心是可以学会的。注意力持续时间长,能够长时间专注于一件事是一个巨大的优势。

7、你可以从死人身上学到很多东西。读那些你既钦佩又厌恶的死者。

8、如果你能游到适合航海的船上,就不要乘坐正在下沉的船逃跑。

9、一家伟大的公司会在你离开后继续运作,一个平庸的公司不会这样。

10、沃伦和我不关注市场的泡沫。我们寻找好的长期投资,并顽固地长期持有。

11、本·格雷厄姆说过:“短期看,股市是一台投票机;从长远来看,它就是一台称重机。”如果你不断创造更有价值的东西,那么一些明智的人就会注意到它,并开始购买。

12、投资没有百分之百的把握。因此,使用杠杆是危险的。

13、一串奇妙的数字乘以0总是等于0。不要指望能富两次。然而,你不需要为了变得富有而拥有很多东西。

14、如果你想成为一个伟大的投资者,你必须不断学习。世界变了,你也要变。

15、沃伦和我讨厌铁路股有几十年了,但世界变了,最终美国有了四条对美国经济至关重要的大型铁路。我们迟迟没有意识到这种变化,但迟到总比不到好。

最后,巴菲特表示,今年的伯克希尔股东大会将于5月5-6日在奥马哈举行。