近期,融慧风控讲堂上线了国际征信行业研究和借鉴系列内容,该系列全面阐述了全球征信行业发展概况,系统总结了美国征信行业发展历史、运作模式和发展特征,深入分析了美国三大征信局产品服务体系,希望可以为我国征信机构和生态伙伴带来一些启示和借鉴。

国际征信行业研究和借鉴系列内容由王劲博士和张凯博士联袂推出,王劲博士曾在美国运通工作十七年,对美国金融行业及征信行业的发展有着深刻了解;张凯博士也曾任职于美国运通,在金融风险管理领域具有专家级理论认知和丰富的实践经验。

在现代社会经济体系中,信用是一项非常重要的发展要素,良好的信用对于经济的稳定运行具有重要意义,而征信作为社会信用体系建设的重要手段,可以帮助评估风险,控制风险,进行信用管理。王劲博士表示,深入了解国际征信行业发展的来龙去脉,能够帮助大家在国内征信产业发展创新环境下更好地为客户提供金融服务。

征信行业起源于19世纪的欧洲,伴随着商品经济的出现,交易双方了解彼此信用状况变得越来越困难,因而催生了征信行业的萌芽与发展:

1803年英国裁缝店开始分享未偿还债务的顾客的信息。

1826年,曼彻斯特监管协会(Experian的前身)每月公开发布未偿还债务的人的信息。

1864年纽约,一家名为 Mercantile Agency的公司(后更名为邓白氏)创建了一个正式的公司信誉排名系统。

1899年,零售信贷公司(现为 Equifax)在亚特兰大创立,开启个人征信业务。

美国征信行业现在已经形成了成熟完备的运作模式、法律体系和监管机制,其发展大体经历了萌芽初创、快速发展、法律完善、兼并整合、稳定发展等五个阶段。纵观美国征信行业100多年的发展历史,先是野蛮生长,然后理智整合,应用场景的拓展、信息技术的进步和法律法规的完善起到了关键性的推动作用。

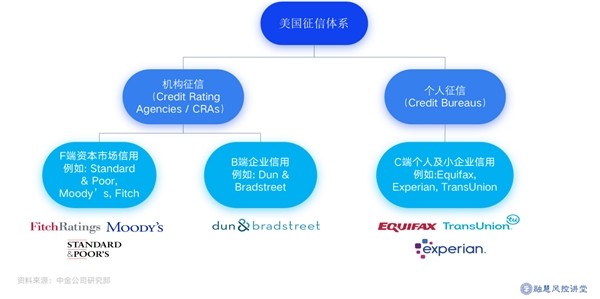

目前,美国征信体系的特点可以用12字概括:专业分工、边界清晰、各司其职。整个征信体系分为机构征信和个人征信,其中机构征信又分为资本市场信用和普通企业信用。资本市场信用机构有标普(tandard&Poor's)、穆迪(Moody's)、惠誉(Fitch)等,普通企业信用机构包括邓白氏(Dun&Bradstreet)等;而个人征信体系中,征信机构包括美国三大征信局Equifax、Experian、TransUnion等。

那么,美国三大类征信建设公司的区别是什么?不同类别的征信机构对外提供的征信产品都有哪些?

如何应用波特行业竞争态势分析,更加清晰、全面地了解征信行业竞争格局?

从国际发达国家的经验来看,征信体系模式主要有市场主导、政府主导和混合型三种模式,这些模式下的征信市场各有利弊,如何解读?

经历了百年的发展之后,美国的征信行业正出现一系列新的发展趋势,这将对国内发展征信业务有何启示和借鉴意义?

王劲博士表示,希望在未来的三到五年内,我国可以建立起一个具有中国特色的征信管理体系。

以上详细干货内容,都在国际征信行业研究和借鉴系列课程里讲透了,非常体系化、系统化,希望能够给大家提供一些思考和启发。欢迎登录【融慧风控讲堂】观看!

该系列分为3节课程,以下为部分课程详情:

国际征信行业研究(一):全球征信行业概述

国际征信行业研究(二):美国征信行业发展分析

国际征信行业研究(三):美国三大征信局产品和服务分析

课程收益:

清晰了解全球各国征信行业发展模式,参考借鉴国外的成熟经验和理论指导,帮助大家在国内征信产业发展新环境下更好地为客户提供金融服务;全面了解美国征信行业发展历史,充分认识美国征信行业运作模式和发展特征,以及发展过程中遇到的缺陷,从中获得有益启示和借鉴。

课程对象:

互联网信贷产业从业人员;

监管机构、行业协会等从事征信风控相关工作的人员;

高等院校、研究院等金融科技方向的学生或教职工;

其他对金融风控感兴趣的行业同仁。

(免责声明:本文为本网站出于传播商业信息之目的进行转载发布,不代表本网站的观点及立场。本文所涉文、图、音视频等资料之一切权利和法律责任归材料提供方所有和承担。本网站对此资讯文字、图片等所有信息的真实性不作任何保证或承诺,亦不构成任何购买、投资等建议,据此操作者风险自担。)