文|市值榜 陈清

编辑|贾乐乐

汉堡是美国文化中不可缺少的一部分。五分之一的美国人就餐时会将汉堡作为首选。加了牛肉饼的汉堡,更是美国人的最爱。

然而对于素食者主义,汉堡带来的快乐体验就要大打折扣了。因为快餐店里可供选择的素食汉堡种类并不多,且多以蔬菜填充,没有肉质鲜嫩的口感。

这种矛盾直到2019年后,麦当劳、汉堡王等快餐店陆续上架Beyond meat、Impossible food等人造肉企业的植物肉产品,才略有改善。

2019年5月,全球“人造肉第一股”Beyond meat(以下简称“Beyond”)在纳斯达克上市,当天股价暴涨163%,成为美国2008年金融危机以来,IPO首日表现最佳的个股。包括比尔·盖茨、影帝莱昂纳多在内的豪华明星股东团,赚足了眼球。

人造肉这把火,也烧到了全球肉类消耗量最大的中国。2019年,国内人造肉企业出现首笔融资。次年,Beyond宣布在中国嘉兴建厂,星巴克、肯德基、喜茶等餐饮店纷纷推出人造肉新品,叠加关晓彤、张艺兴等多个明星对植物肉相关产品的宣传,植物肉这把火更旺了。

人造肉为什么会火起来?四年过去,当初备受资本追捧的企业,现在发展如何?人造肉企业发展的阻力有哪些?本文将回答这些问题。

01 人造肉可以拯救地球?

在全球人口膨胀、资源短缺和环境危机的大背景中,食物的可持续性发展成为全人类共同的课题,类似人造肉这样的替代蛋白,也成为大众关注的焦点。

环保和健康,是人造肉的两大核心卖点。

环保方面,人类饲养家禽的历史悠久,但畜牧业发展并不总是有利于环境。

联合国粮食及农业组织 (FAO) 报告统计,与畜牧业相关的温室气体年排放量占比为14.5%,只略少于运输业排放量的16.2%。其中牛肉是单位卡路里温室气体排放量最大的肉类。

另外,发展畜牧业需要占用大量土地资源。国内目前畜牧业土地使用面积占总面积的40%以上,但随着人口增长,预计2030年肉类供给缺口将达到3800万吨以上。供不应求引发的森林资源、耕地资源占用等情况,极易加剧环境恶化。

所以吃素,某种程度上是保护环境的一种方式。

健康方面,理论上,人造肉会能够降低动物源疾病和抗生素耐药性风险,营养构成也可以更加灵活,比如可以满足如健身人士、病患等群体的特定需求。

Beyond创始人伊桑·布朗看来,肉类是一个完全可知的实体,“你可以解构它,弄清楚里面有什么,分析到死,然后重构。”

人造肉目前有两种技术思路,一种是培养动物干细胞,得到试管肉;另一种是提取豆类、蔬菜等植物中的蛋白质、脂肪等物质,模拟真肉的色泽和口感,加工合成植物肉。由于试管肉生产成本过高,目前市场主流产品以植物肉为主。

人造肉的大规模量产,意味着人类可以不完全依靠自然获得供给生命的营养物质,缓解肉类供需不匹配产生的饥饿问题,给企业和社会带来经济效益。

国泰证券数据显示,2020年全球人造肉市场规模约139亿元美元,预计将以15.0%的复合增长率增长,到2025年将达279亿美元。美国是目前最大的市场,亚太地区更具发展潜力。

广阔的市场前景以及健康、环保属性,吸引了一批明星投资机构和个人投资者入场。

如比尔盖茨旗下投资机构、“小李子”莱昂纳多、NBA球星凯里·欧文等,在Beyond上市之前都是它的股东。李嘉诚旗下投资机构参投了Beyond的另一对手Impossible Food。

专业投资机构尚且不谈,这些入股的知名人士,或者本身就是环保主义者,或是运动员对蛋白质有特殊需求。他们兼具投资者和宣传大使双重身份,是人造肉能快速推广的原因之一。

上述多重因素,再叠加疫情影响,令2019年后的全球人造肉市场进入短暂爆发期。国内市场,也涌现出一批人造肉初创企业,如星期零、珍肉、Hey Meat等,双汇等大型肉制品,主要通过投资子公司的方式切入市场。

但,想象中的持续增长没有如期而至。

02 失速、裁员,人造肉风光不再

植物肉产业链与豆制品产业链非常相似,上游都是豌豆、大豆、小麦等原料种植和初加工公司,初加工提纯后的植物蛋白进入中游深加工企业,得到成品植物肉,最终投放至超市、餐厅等销售终端。

人造肉企业主要指中游深加工企业,是产业链的核心价值体现。目前企业收入主要来自零售和餐饮渠道的产品销售,代表企业中,Beyond零售收入占比更大,而Impossible food侧重餐饮。

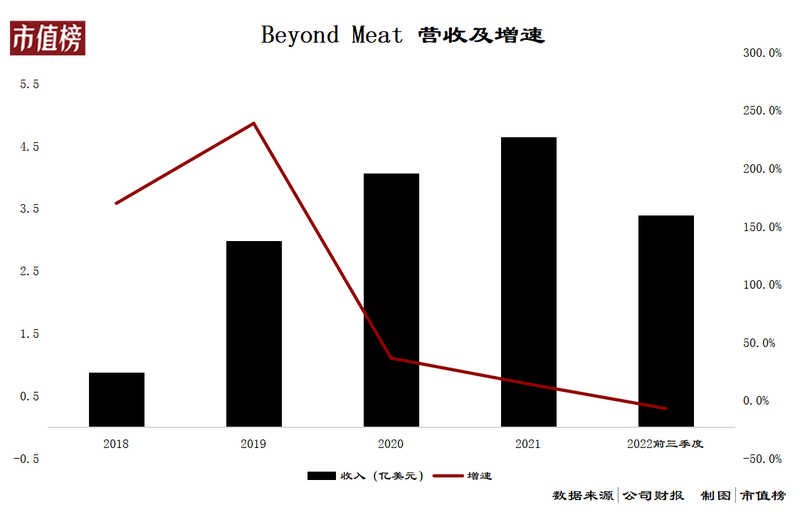

2018年-2021年,Beyond营收分别为0.88亿美元、2.98亿美元、4.07亿美元和4.65亿美元,收入增速明显下滑。从2022年第二个季度起,收入开始下滑。

2022年前三季度,通过调整产品销售组合,比如推出低价品类,并对产品进行降价折扣,Beyond售出肉类的总磅数增长了5.6%,“以价换量”的策略不算灵验——收入同比下降6.88%。

由此可以看出,目前人造肉的消费主要还是尝鲜式购买,没有形成稳定的复购率和忠诚度。The Good Food Institution(GFI)研报显示,目前仍有近六成的人偏向购买传统肉类。

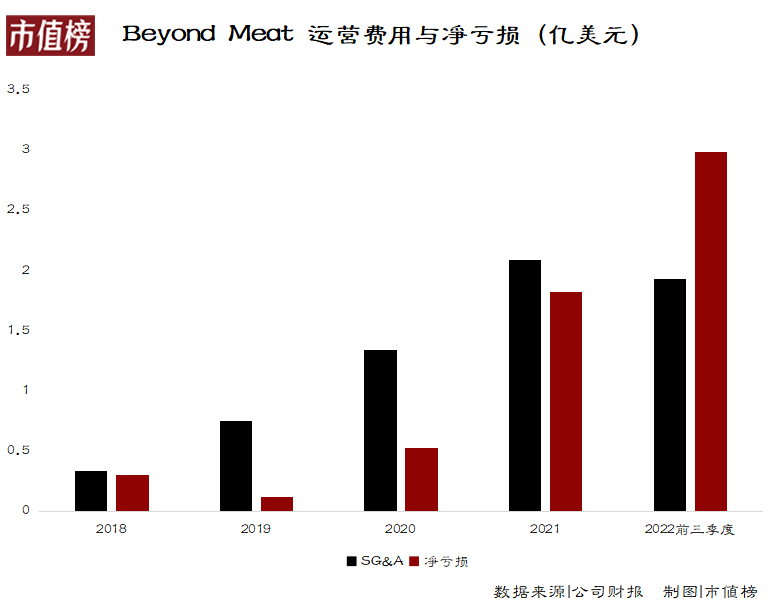

人造肉企业早期市场渗透率或占有率不高时,成本费用无法摊薄,更容易亏损。

持续处于亏损状态的Beyond,2021年亏损同比扩大近三倍,为1.82亿美元,2022年仅半年,亏损超过2021全年。

Beyond试图复制2019年的营销打法,2022年5月宣布签约金·卡戴珊作为“首席品尝官”,以此带动销售。然而从后续财报表现来看,Beyond收入下滑情况并没有扭转,营销费用反而加大亏损情况。

2022年前三季度,Beyond的销售费用比2021年前三季度增加了4900万美元,其中有2000万美元的增量产生于广告费用和营销费用。

持续亏损下,Beyond依靠融资维持经营,得益于此前的IPO和私募发行的零息可转债,Beyond分别于2019年和2021年获得2.24亿美元和11.5亿美元融资。

但截至2022年三季度末,Beyond账上流动性较强的现金及等价物还剩3.9亿美元,参照2022年前三季度公司经营现金净流出的2.7亿美元,目前的现金流并不宽裕。

为此,2022年Beyond先后两次裁撤员工,第一轮裁撤40人,预计将为财年节省约800万美元费用。第二轮预计裁撤200人,约占总数的19%。

Beyond的困境悉数反映在了股价上,IPO时的风光变成了不到两年下跌90%的尴尬。

国内人造肉消费也是雷声大雨点小。此前喜茶、瑞幸联合星期零推出的人造肉产品,目前门店里已基本停售。

线上零售方面,星期零的天猫旗舰店粉丝仅有2.3万人,销量最好的产品是魔芋毛肚,其次是一款蛋白棒,牛肉片的付款人数不足60。传统素食品牌齐善食品,凭借多年积累,天猫旗舰店订阅人数达到21.1万,六款产品付款量在1千以上,其中一部分购买者是宗教人士。

人造肉企业的销量下滑,也带动上游食用蛋白初加工企业营收下滑。2022上半年,双塔食品食用蛋白营收下降7.15%,为3.8亿元,膳食纤维营收下降2.56%,为0.64亿元。

市场下行环境中,传统肉制品加工企业还能靠积累或其他业务支撑企业运营,乘风入局的初创企业还能看得见光明的前途吗?

03 道路是曲折的

头部企业都在靠融资输血救命,意味着这个行业的发展还处于早期,而市场渗透率的进一步提升,需要跨过多道障碍,解决很多矛盾。

第一,素食主义者的市场太小,很难支撑起人造肉企业的市场空间,植物肉的破圈需要对抗肉食文化。

尽管植物肉最先是由素食主义者牵头发展,但植物肉企业的野心并不止于素食主义者。超市货架上,植物肉作为替代肉类摆放在牛排、猪肉等动物肉类旁边,而非蔬菜素食区。

据洛杉矶时报报道,目前美国的素食主义人口仅占5%。中国消费者对豆制品制成的“素肉”并不陌生,但完全以此替代肉食的人群范围,受宗教因素影响较大。

这也意味着,人造肉企业需要对抗的不仅是技术限制,还有各国根深蒂固的肉食文化。

第二,在口感和健康度上,植物肉尚不能媲美动物肉。

据2021年GFI研报,接受调查的消费者中,71%会因口味尝试人造肉,但只有30%认为植物肉的口味和传统肉类⼀样好或更佳。

这点也是国外产品技术更先进的表现。如Beyond、impossible food等品牌产品,植物肉口感已经非常接近肉类,而国内产品肉质差异感较为明显。

2021年的Mintel关于植物基蛋白的研究显示,愿意购买更多植物基蛋白的人群中,58%认为食用人造肉更加健康。但据町芒研究院测评,目前植物肉的健康水平并不高于动物肉。

测评显示,在食品添加剂方面,植物肉产品如植物蛋白水饺,添加剂成分比普通速冻水饺更加复杂,同属肉类加工品的肉肠中,有严格国家含量限制的限量添加剂成分,植物肉肠更少。

营养成分含量方面,植物肉并不如宣传的那样“低脂高蛋白”。

据测评,无论是植物鸡肉还是植物牛排,蛋白质含量均不如同类动物肉,其中每100g植物牛排蛋白质含量比普通牛排低4.4g,每100g植物鸡块热量232千焦,显著高于普通鸡块206千焦。

参与测评的植物肉产品中,只有一半产品标明膳食纤维含量,且均未达到高含量要求标准。

未来新技术的发展也许会给上述问题带来新的解决方案,但目前技术研究领域还存在蛋白质分离和功能化、油脂合成等多项空白,市场急需的技术与研究之间也缺少针对性的对接。

第三,植物肉替代动物肉,没有价格优势。

目前主要几家公司产品价格都在下调,2020年impossible food价格平均下调15%,而在Beyond的财报中,降价折扣是影响收入的因素之一。

就平均来说,目前每磅植物肉价格仍是传统肉类的两倍。

这就会产生一个矛盾,即,低价才能吸引更多顾客,但低价会损害企业的利润率。因此,不管是从日常经营还是新技术方面来看,唯有钱才能铺出来行业的前途。

前途可能是光明的,但倒在黑夜的大有人在。

据金融时报报道,由于利率上升以及对商业模式的质疑,2022年全球农业和食品科技初创企业的融资额为300亿美元,同比下降44%。

失去资本支持后,部分初创企业选择“卖身”给嘉吉、泰森、雀巢等食品巨头,Beyond等头部企业虽不至于“卖身”,也在裁撤员工、缩减开支,以此熬过低谷期。

04 结语

改变消费习惯并不容易。瑞幸为此提供了一个经典的案例,以极低的价格完成对中国消费者的咖啡教育。

同样的模式可以复制到人造肉行业,但人造肉行业的素食教育,面临比咖啡更大的食品安全顾虑,短期很难扭转局面,实现盈利。

投资者并非不懂这个道理。此前热钱涌入,很大程度是因为行业发展早期,投资者较少,股票还有高价转手的空间。

而潮水褪去,人造肉企业迎来新一轮洗牌,被套住的投资者也在等待解套的机会。