知名基金经理陆彬经历了较为艰难的三季度。

2020年,凭借对新能源的研究和集中投资,年轻的陆彬取得当年的股基冠军。伴随着资金涌入和净值增长,他的管理规模快速扩张,成为市场上最年轻的百亿基金经理之一。

今年以来,陆彬面临职业生涯的两次考验:三四月份市场系统性大跌,他在管基金最大回撤超30%;经过五六月份反弹,刚刚勉强收复失地,又遭遇三季度的震荡调整。

三季度,陆彬在管基金均为负收益,净值跌幅将近20%,净值缩水叠加净赎回,管理规模下降明显。

报告期内,陆彬依然坚守新能源赛道,新晋智能驾驶个股四维图新,加仓锂钴个股。

四只基金净赎回

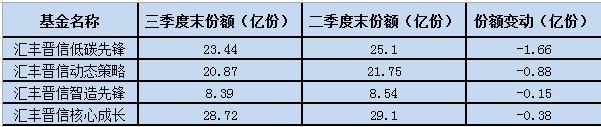

经过五六月份的反弹,部分基民选择入袋为安。加之市场震荡,投资者持币观望。就已披露的四只基金申赎数据而言,三季度均处于净赎回状态。规模最大的汇丰晋信低碳先锋被净赎回1.66亿份。

陆彬管理的四只基金三季度份额变动情况,数据来源:基金三季报

就业绩来看,四只基金均为负收益。汇丰晋信低碳先锋跌幅最大,为20.21%,跑输业绩比较基准4.77%,汇丰晋信智造先锋净值跌幅为19.29%。

净值下跌加上净赎回,预计三季度陆彬的管理规模将跌破三百亿,较二季度末的339亿元下降明显。

坚守新能源赛道

从仓位来看,报告期内,陆彬依然保持高仓位运作。汇丰晋信低碳先锋股票仓位为93.46%,较6月底上升约三个百分点。

陆彬依然保持对新能源的集中配置,以代表作汇丰晋信低碳先锋为例,前十大重仓股变化不大。四维图新取代盐湖股份首次进入前十大,挂基金持有3482万股,位列重仓股第九位。

加减仓方面,陆彬三季度加仓赣锋锂业、深信服、比亚迪、华友钴业和杭可科技,小幅减仓天齐锂业、亿纬锂能和宁德时代,看起来更像“双十规定”下的被动操作。

就管理时间最长的汇丰晋信智造先锋来说,同样小幅减仓天齐锂业、宁德时代,加仓艾为电子、安恒信息和华友钴业。其中,恩捷股份首次进入前十大重仓股,二季度重仓的航亚科技退出。

截至三季末,汇丰晋信低碳先锋持股集中度进一步提升,从二季度末的66.76%,提升至三季度69.77%。

新能源依然具备较高的吸引力

在季报中,陆彬指出,过去几个月,新能源行业对应2023年的估值水平,市场做了向下的修正,当前的新能源行业的投资在成长股里依然具备较高的吸引力。

过去三年,全球能源结构快速向新能源转型,新能源汽车和新能源发电的渗透率大幅提升,行业也经历了高速的发展期,中国在新能源产业链上已经涌现了越来越多具备长期优质成长潜力的公司,这些公司的近年资本开支较大、技术储备充足、竞争力日益加强、市占率还在持续提升,未来几年有望实现较快的复合增速。

未来陆彬将重点关注在新能源行业的两类投资机会:一、供需仍旧持续紧张,企业盈利能够持续维持的环节;二、新技术的投资机会,包括新能源汽车和新能源发电。当前,汇丰晋信低碳先锋基金主要投资的方向聚焦在以电动车为代表的新能源产业链上、中、下游。

此外,陆彬也提及,在人口老龄化带来的经济结构转型压力下,中国作为世界工厂需要逐渐转移劳动力密集型的低端产业,向技术密集型的高端产业升级。在这一大趋势下,要看到有大量优秀的公司通过持续的研发投入,密集的资本开支,持续的技术积累,实现了向高端制造的升级。汇丰晋信动态策略基金和汇丰晋信智造先锋基金的组合风格较为均衡,将主要投资于新能源产业链、计算机、国防军工、化工有色等行业。