文|研客

深圳民爆光电股份有限公司二次冲刺创业板,其毛利率逐年,估值下调,加行持续分红,把大量现金用于理财等,都让这家公司增加了诸多“槽点”。

1.

初看名称,投资者还以为民爆光电是一家爆破类公司,实际上公司主要从事LED照明产品研发、设计、制造、销售及服务,以ODM模式为客户贴牌提供LED商业照明及工业照明灯具。

民爆光电成立于2010年3月,曾于2020年7月首次计划于创业板IPO,后于2021年9月终止。这也是公司第二次冲刺创业板,保荐机构为国信证券,计划发行股票2617万股,融资金额11亿元,用于LED扩产、总部大楼和研发中心项目以及补充流动资产。

这家公司似乎并不差钱,最近三年公司交易性金融资产余额分别为3.22亿元、4.35亿元和4.53亿元,占流动资产比例分别为48%、53%和41%,主要为银行理财产品。

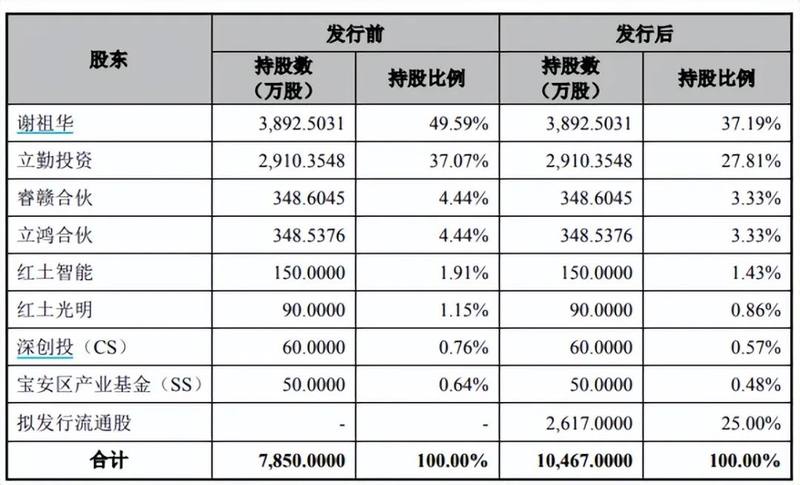

民爆光电发行价约42元/股,发行前总股本7850万股,发行后总股本将增至1.05亿股,按照42元/股发行价测算,民爆光电发行市值大约44亿元。

2021年,民爆光电总营收14.97亿元,归母净利润1.7亿元,对应发行市值44亿元,发行市盈率大约为26倍。

截至10月17日,A股“节能照明”类公司共计30余家,去除异常类公司,行业市盈率(TTM)平均值约42倍,中值27倍。则民爆光电发行市盈率和中值基本一致,参考均值,还有超过50%上涨空间。

2.

资本市场上,标的估值支撑重要依据是业绩,民爆光电的表现不尽如人意。

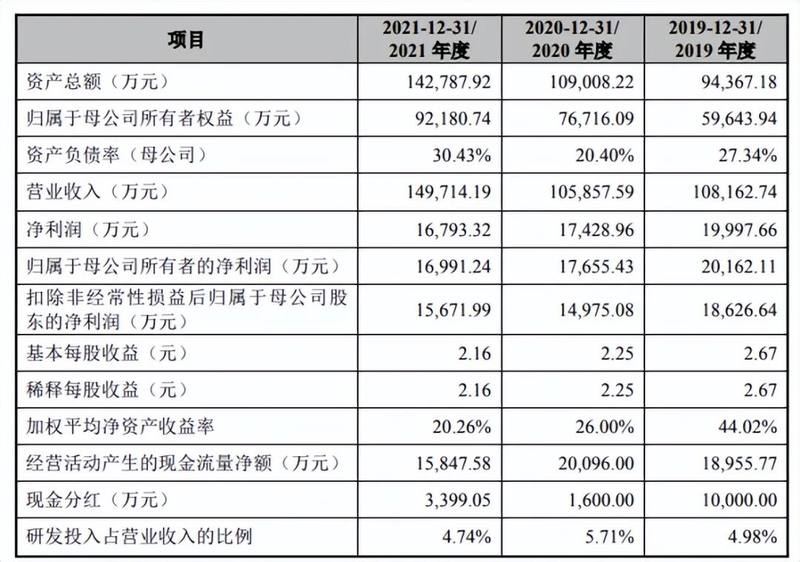

2019年至2021年,民爆光电营收分别为10.82亿元、10.59亿元和14.97亿元,总体呈增长趋势,但其归母净利润分别为2.02亿元、1.77亿元和1.7亿元,却持续下降。

2022年上半年,民爆光电实现营业收入7.45亿元,同比增长22%;净利润1.16亿元,同比增长65%。净利润大幅增长主要是收入规模增长带来毛利额增加,此外还有汇兑收益增长。今年3月底开始,美元兑人民币汇率总体处于快速上升趋势,使其汇兑收益增加。

在2022年8月申报稿中,民爆光电表示,2022年全年营收约13.5亿元至14亿元,下降6.5%至9.8%,扣非后归母净利润预计1.66亿元至1.73亿元,增长5.9%至10.4%。

上半年收入增长两成以上,终究抵不住下半年收入下滑,民爆光电“阴晴不定”的业绩,也让市场对其如何定价,犯了难。

2019年至2021年,民爆光电销售毛利率分别为37.5%、34.1%和28.2%,净利率为18.5%、16.5%和11.2%,同样是逐年下滑。

3.

不仅是业绩波动,民爆光电估值不但不涨反而下跌。

民爆光电2021年9月公布申报稿中,募集资金12亿元,发行不超过2617万股,以此计算,民爆光电估值约48亿元。

但2022年5月开启IPO,募集资金11亿元,发行不超过2617万股,估值约44亿元。不到一年后,民爆光电自我折价4亿元,大约给市场打了九折。

2019年10月,深创投集团、红土光明创投等新股东增资时对民爆光电估值17.8亿元,则公司最新发行估值和两年前相比,大约提升1.5倍左右。一级市场投资机构历时两年有此收益率,表现尚可。

民爆光电董事长兼总经理,出生于1980年的谢祖华,目前直接持有49.59%股份,并担任立勤投资、睿赣合伙、立鸿合伙的执行事务合伙人,分别间接控制37.07%、4.44%和4.44%股权,合计控制95.54%股权,处于绝对控股地位。

公司最近三年现金分红金额分别为1亿元、1600万元和3399万元,累计大约1.5亿元,按照直接持股近五成计算,谢祖华套现大约7500万元。

用大量资金理财,并持续三年分红,民爆光电虽然将募资从12亿调低为11亿元,是否合理?