文| 节点财经 三生

2022年,TCL创始人、董事长李东生年满65岁。与他同时代的老对手,如长虹的倪润峰、创维的黄宏生、海尔的张瑞敏等均已先后隐退江湖,而他仍活跃在商业潮流的前线,试图将TCL带到新的高度。

对于TCL,李东生有着清晰的规划。他在去年曾表示,TCL有三个核心产业,即半导体显示及材料、半导体与新能源材料以及智能终端。而要基于这三大产业构建TCL的“产业大厦”,注定离不开资本的强势助力。

在这样一个过程中,李东生一步步进入资本高手之列。但正如66岁是俗语中的“一道坎”,李东生麾下的TCL又遇到了挑战,营收主力显示面板产业步入周期性低谷。而TCL家电突遭证监会立案调查,更是将他推上风口浪尖。

当然,对于见惯了风浪的李东生来说,如今的横生波折并非心腹大患,TCL有更大的问题需要面对。

1、TCL的整个产业规划是什么?

2、李东生的资本运作核心是什么?

3、TCL的新增长引擎靠谱吗?

带着以上几个问题,本文将展开下面的内容。

老中青三代撑起“产业大厦”

按时间线来看,TCL的“产业大厦”很像是依靠“老中青三代”构建而成。

TCL的家电业务最早为市场熟知,TCL彩电在上世纪就已家喻户晓。而在海外扩张栽跟头后,让TCL与李东生实现“鹰的重生”的业务,是如今的“顶梁柱”半导体显示面板产业。但是,在2022年面板遇冷之后,新能源光伏材料和半导体材料业务,又撑起TCL的希望。

目前,从三大产业的营收规模来看,TCL科技2022年上半年财报显示,半导体显示业务营收为372.62亿元,新能源光伏业务营收为316.98亿元。同期,TCL电子旗下智能终端营收为336.8亿港元(约合296亿元人民币)。

面板仍是TCL的第一大支柱,但其他两大产业的规模也都在300亿上下,差距并不算大。

分开来看,面板仍是首要关注的板块,不仅因为其占比最大,还因为TCL在整个面板行业中,是比肩京东方的“双雄”之一。

目前,TCL面板产业集中在子公司TCL华星,主要是以高端大尺寸TV面板为主,中小尺寸面板为辅。

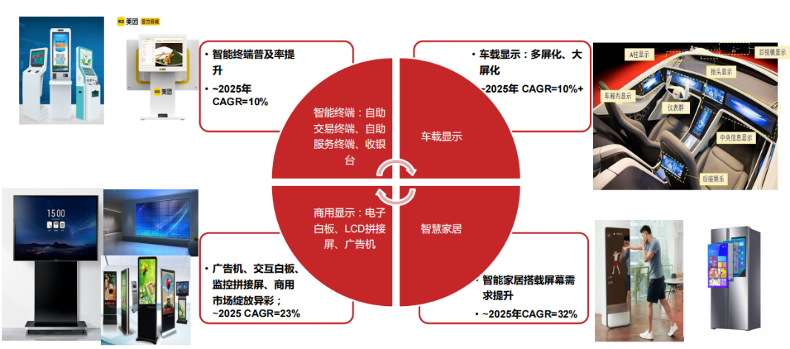

图片来源:华西证券研报

市场地位上,TCL华星的TV 面板市场份额位居全球第二,55吋和75吋产品份额全球第一,8K和120HZ 高端电视面板市场份额居全球第一。

在面板行业中,大尺寸意味着切割效率更高,可以获得更高的经济价值,TCL华星在这一领域占据领先位置,有望优先收益。

在中尺寸业务领域,TCL华星在IT、车载等新业务拓展方面也在发力,比如在电竞显示器市场份额全球第一,LTPS笔电出货量全球第二;小尺寸领域,TCL华星聚焦在折叠等差异化技术,其t3产线LTPS手机面板出货量全球第四。

图片来源:TCL科技官网

总体来说,TCL华星在大尺寸面板领域保持领先,但在中小尺寸上仍有不足。特别是随着OLED在中小尺寸上的渗透率不断提高,在新一代显示技术上发力较早的三星、LG等韩企,足以引起TCL的危机感。

TCL华电之外,TCL中环目前也是外界关注TCL的焦点。

2022年上半年,TCL中环在新能源光伏材料的产能规模和市场份额上,实现了快速增长。其中,产能提升至109GW;销售规模同比提升24%,G12 硅片市场占有率全球第一,高效N 型单晶硅片市场占有率全球第一。

从业绩上看,今年上半年TCL中环净利润为29.17亿元,同比增长92.1%。在显示面板与智能终端双双遇冷之下,几乎“一个人”扛起了为TCL输血的重担。

最后,来看TCL电子专注的智能终端板块。

年中报数据显示,TCL电子的营收主力仍然是电视业务,占比接近6成。但是,在电视消费增长缓慢的大背景下,电视业务很难撑起市场对智能终端业务的期待。

目前,TCL电子已从电视终端向AloT(人工智能+互联网)延伸,比如智能穿戴、智能家居等智能连接产品在内的创新业务和家庭互联网业务,成为TCL电子希望打造的新的盈利曲线。

据艾瑞咨询数据显示,2018年至2022年,国内AIoT市场年均复合增长率为30.49%。

纵观TCL三大产业,可以说是有喜有忧,面板虽然遇冷,但新能源踩上了风口,总体格局受冲击不大。而另一方面,资金需求量巨大的三大产业,能够保持稳定,也离不开李东生搭建的资本平台。

资本与产业,需要的是双向赋能,李东生是如何做到的?现在又遇到了什么问题?

“产业大厦”背后的资本局

与TCL三大产业的发展相对应,从1993年TCL通讯上市以来,李东生的资本运作也大致可分为三个阶段:

初期,登陆A股,走向国际化;中期,合资成立TCL华星,押注显示面板实现涅槃重生;近期,通过举牌收购、竞拍等大举攻城略地,进军白色家电与新能源光伏等领域。

虽然李东生毕业于华南理工大学的无线电专业,但对于资本运作,李东生早早就开了窍。

1993年踏入A股后,2004年,李东生带领TCL集团实现整体上市,其个人资产达到12亿元,并于当年登上了《时代》周刊封面,被誉为“中国企业崛起于国际市场的旗帜性人物”。

当时之所以荣誉加身,离不开李东生在国际资本市场的大手笔操作。

2003年,李东生发起对世界五百强公司法国汤姆逊的收购,重组其亏损的彩电和影碟机业务,TCL一举杀进全球彩电行业前三。此后,李东生又拿下了法国阿尔卡特的手机业务。

如今,TCL的这场跨国扩张早已有定论,值得注意的是,在李东生对TCL的产业规划中,资本运作早在20年前就已经具有了至关重要的位置。这一方面当然离不开李东生的商业天赋,而更重要的还在于,TCL布局的产业,不论是家电、显示面板乃至新能源光伏,均需要大量的资金投入。

其中,以“重资产,长周期”著称的显示面板行业尤为明显,这促使李东生不得不在资本运作上多下功夫。

2018年,为了让TCL华星获得更多资本的青睐,李东生对整个TCL集团进行了一次资产大腾挪,将智能终端和其他及配套业务剥离,上市公司更名为TCL科技,聚焦于半导体显示主业。

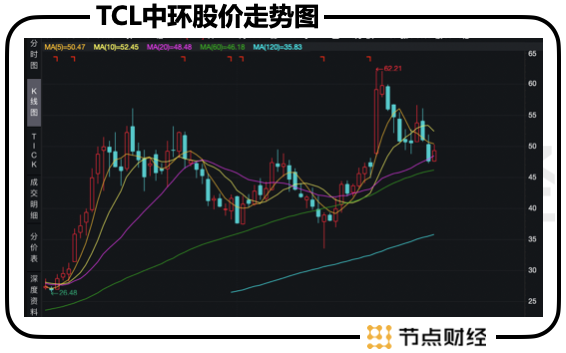

此番腾挪之后,搭乘面板行业的“超级周期”到来,TCL科技的股价在2019年初开启上涨,到去年3月份,从2元/股一度涨到10元/股,翻了5倍。同期,老对手京东方从2元涨到7元,表现逊色于TCL科技。

可以说,李东生当时的资本运作相当及时。而真正让他捡到大便宜的,还是之后以125亿元拿下天津中环集团,直接杀入新能源光伏赛道。

在李东生看来,“光伏新能源是在一个最好的历史发展机遇,一个最好的时期。”此外,李东生拿下天津中环,还有一个原因,就是拓展显示面板产业。

“我们有相当大数量的供应商,是同一个供应链,制造工艺技术有比较大的关联性,整个管理逻辑也是相似的。”李东生说。

所以,李东生认准了这个机会,果断出手。他认为,“在战略上如果这个仗是应该打,有七成把握你就要打。”

从结果来看,由中环集团更名而来TCL中环,如今已然成为盈利担当,其总市值超过1500亿元,为TCL科技的近3倍(后者市值为570亿元)。可以说,TCL中环是李东生操刀的资本与产业“双相赋能”的经典之作,为TCL奠定了新的根基。

但是,在李东生“有七成把握你就要打”的思路下,并非所有的资本运作都这么理想,比如收购奥马电器惹来的一摊事情。而在新的形势下,TCL的产业布局向何处去,是更值得关注的问题。

周期之下发力新增长引擎?

其实,TCL家电因“入主”奥马电器而遭到立案这件事,对TCL的整体产业布局的影响并不大。因为在TCL的整体格局中,家电早已没有当初那么重要。

所以,不论最后的调查结果是什么,对TCL经营的影响都有限,真正值得关注的,还是显示面板与新能源光伏。

还是先看显示面板行业。

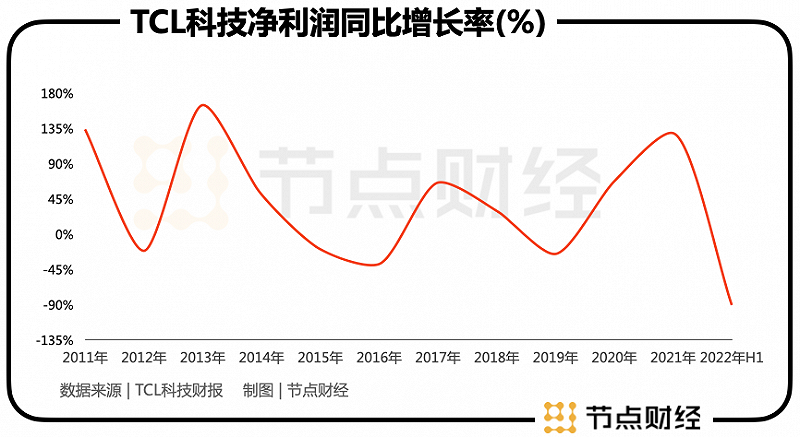

从TCL科技、京东方等主要厂商的半年报可以发现,面板行业目前还处在周期底部,这几乎也是市场的共识。

那么,对于周期性较强的面板行业来说,何时周期反转是TCL科技提升业绩的关键。

光大证券7月初的研报认为,面板价格底部明确,今年5月TV面板价格已低于现金成本水平。目前中大尺寸面板价格下跌空间有限,预计2022年Q2后,旺季备货拉动供需逐步趋于平衡,景气度有望触底。

也就是说,面板行业在2022年的日子都不会太好过。

不过,冬天来了,春天还远吗?

对于在面板行业浸淫多年的TCL科技来说,周期性波动应该已经很熟悉,“阴沟里翻船”的可能性不大。当然,目前市场对这一板块给予厚望的可能性也不大,毕竟短期改变周期性有难度。

真正让市场感兴趣的,是TCL中环主营的新能源光伏与半导体材料产业。这一点,从公司半年报的业绩增长,以及机构的热情就可见端倪。

从产能和资金的投入上,更能看出TCL对新能源光伏产业的厚望。

2021年2月,TCL中环总投资约150亿元,开始建设宁夏中环50GW(G12)太阳能级单晶硅项目。紧接着,今年4月,李东生又公布了一项206亿投资硅料产业的规划,其中包括产能合计约12万吨的高纯多晶硅项目、半导体单晶硅材料及配套项目,以及国家级硅材料研发中心项目。

图片来源:TCL中环官网

此外,TCL与光伏硅料企业协鑫集团合作,推出了一项120亿元的投资计划,拟建设内蒙古中环产业城1万吨电子级多晶硅暨10万吨颗粒硅项目。

8月24日,这一项目正式开工。一系列大手笔的投入,可以看出李东生的决心。

从行业特点来说,新能源光伏产业很对李东生的“口味”。一方面,其属于国家战略新兴产业,也具有长周期、高科技与资本密集的特点,另一方面,在半导体单晶硅和硅片等产业中,国内产能占到全球的70%,国际业务空间广阔。

所以,新能源光伏产业被视为TCL新的增长引擎,似乎顺理成章。

当然,这一产业的问题也与面板行业相似,即回报周期较长,同样容易出现产能过剩的问题。如果TCL在其中的产能投放和销售不及预期,风险也不容忽视。

李东生曾直言,“像中环这样的项目做砸,我们就不能翻身了。”

不过,这大概是李东生的自我警醒,以他在产业与资本间纵横数十年的经验与能力,做砸的概率能有多大呢?