文|DataEye研究院

今年的中报季正式告一段落,上半年游戏出海是各游戏股的主要看点。

上半年,各游戏股出海成绩单如何?都有哪些亮点?和去年同期相比,发生了哪些变化?

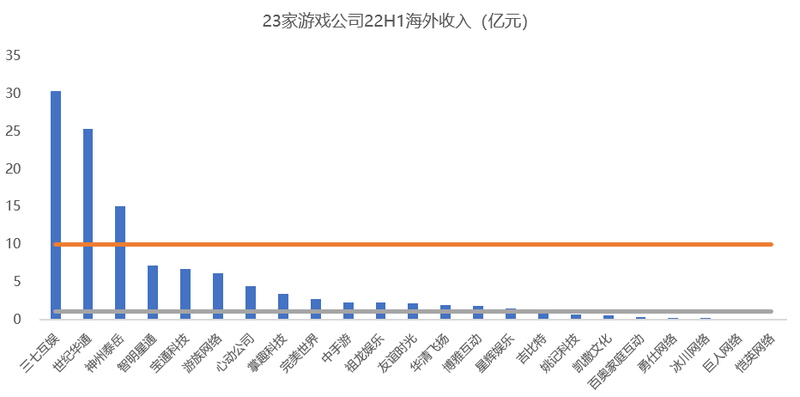

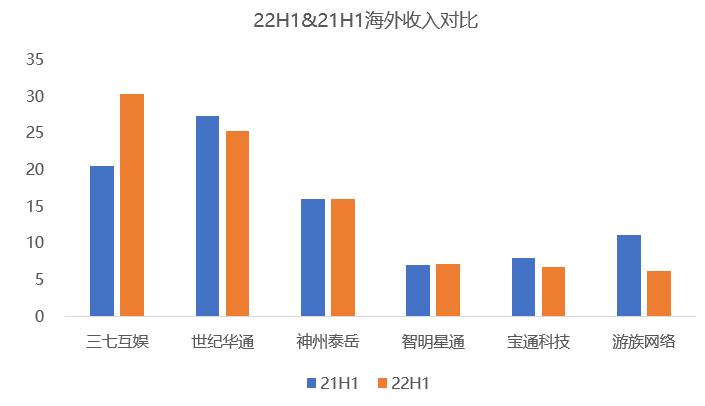

一、出海成绩单:近7成厂商海外收入下滑,仅5家海外收入超10亿

22年中期报已披露完毕。披露海外收入的23家公司中,只有3家公司(三七互娱、世纪华通、神州泰岳)海外收入超过10亿元,还有7家公司海外收入不足1亿。

剔除腾讯、网易后,游戏财经汇选取23家披露海外收入的游戏上市公司,搜狐、B站、网龙、金山软件、IGG等公司没有单独披露海外收入,故本次没有选取。

数据来源:公司财报;游戏财经汇制图

即便算上腾讯、网易,上半年海外收入超过10亿元的游戏上市公司仅有5家。可见,目前大部分上市游戏公司海外收入体量较小,未来还有不小的上升空间。

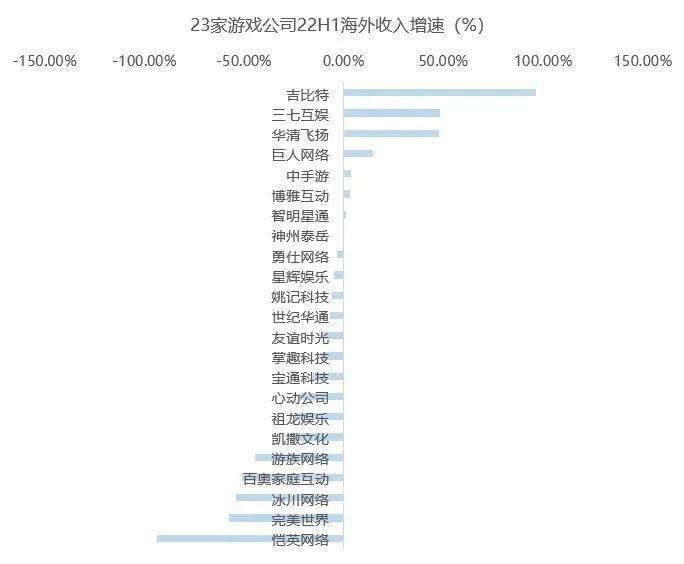

(一)从收入增速来看,游戏公司出海整体增速放缓

从收入增速来看,游戏公司出海整体增速放缓(老大哥腾讯上半年海外市场游戏收入增速也开始放缓),接近7成的厂商上半年海外收入出现同比下滑,其中5家公司海外收入下跌超过40%,只有4家公司海外收入同比增长超过10%。

数据来源:公司财报;游戏财经汇制图

上半年,海外收入增长前三名分别为吉比特、三七互娱和华清飞扬,海外收入下滑前三名分别为冰川网络、完美世界和恺英网络。

吉比特以96.53%的海外收入增速拔得头筹,但公司海外收入体量较小,上半年海外收入约1.13亿元,在22家公司中位列第16名。

上述公司海外收入大幅增长主要源于两方面的原因:

①去年同期基数较低,比如吉比特。21年上半年,吉比特海外收入仅0.57亿元。

②爆款产品发力,比如三七互娱、吉比特、华清飞扬。

具体来看,吉比特海外收入大幅增长主要源于《一念逍遥(港澳台版)》贡献较大收入增量(data.ai显示,上线以来收入约1857万美元)。

三七海外市场收入增速虽有所回落(20、21年海外收入增速都在100%以上),但收入体量逐步上升。三七海外收入持续增长主要由于《Puzzles&Survival》、《叫我大掌柜》、《云上城之歌》、《斗罗大陆:魂师对决》等多款产品海外收入全线增长。

华清飞扬上半年海外收入增速达47.67%,收入增长主要归功于20年末上线的放置卡牌游戏《龙与少女交响曲》,该游戏收入已经超过了老游戏《战舰帝国》、《全民坦克联盟》,成为公司新晋的拳头产品。21年财报显示,《龙与少女交响曲》收入约2.24亿元,贡献近46%营收。

据data.ai数据,《龙与少女交响曲》今年以来海外内购收入达990.87万美元(约6907万人民币),其中日本是第一大市场,收入占比超7成。

海外收入大幅缩水的原因较多,游戏财经汇归纳了5点原因:

①海外收入体量较小,收入变动会显得剧烈,比如冰川网络、恺英网络等,两家公司上半年海外收入分别为1670万元和182万元。

②老产品收入自然回落,未有重磅新游接续,如游族网络、祖龙娱乐、心动公司等。

③新游上线延期,收入确认存在一定滞后性,如完美世界。完美世界旗舰产品《幻塔》于8月上线海外市场,上线半月全渠道流水达4亿元,但该收入并不能计入上半年。

④海外业务调整,如完美世界、宝通科技。完美世界上半年海外收入大幅下滑主要由于公司出售美国研发工作室及相关欧美本地发行团队,相关欧美子公司不再纳入合并范围。

⑤买量减少导致游戏收入出现下滑。如游族网络、冰川网络。

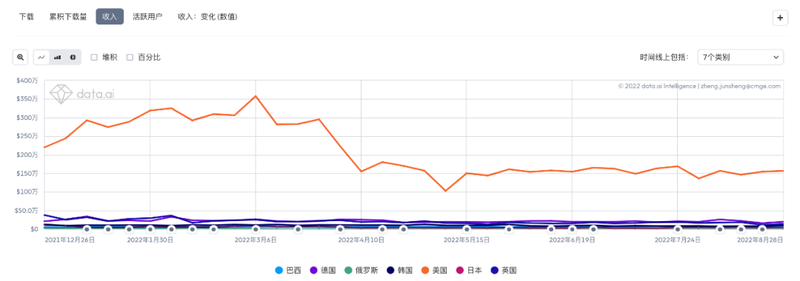

冰川网络海外收入主要来自放置卡牌游戏《X-HERO》,去年公司曾加大买量投放但收益未达预期,今年以来该游戏买量下滑故收入也随之下滑。Data.ai显示,《X-HERO》今年以来海外收入约76万美元(约530万人民币)。

图:《X-HERO》今年以来收入情况(来源:data.ai)

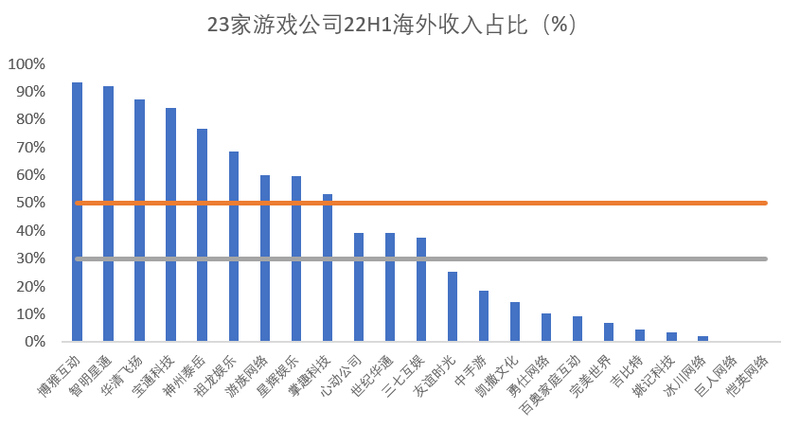

(二)从海外收入占比来看,4成公司海外收入占比过半,3成公司不足10%

从海外收入占比来看,近4成公司(9家)海外收入占比过半,半数以上公司海外收入占比超过30%,但也有3成(7家)公司海外收入占比不足10%。

数据来源:公司财报;游戏财经汇制图

上半年,博雅互动、智明星通、华清飞扬三家公司海外收入占比超过85%。上述三家公司主要发力海外市场,其中博雅互动、华清飞扬两家公司海外收入均不到2亿元,但海外收入占比较高。

冰川网络、巨人网络、恺英网络海外收入占比在2%以下,上述三家主攻国内市场,海外业务刚刚起步,故海外收入占比较低。(冰川网络海外收入占比低部分由于《圣魂纷争》今年收入暴涨,拉高国内收入)

目前三七互娱海外收入占总营收的比重已达到37.48%。从海外收入占比来看,三七互娱已经超过了腾讯、网易,位列三大游戏巨头之首(腾讯海外收入占比约25%,网易海外收入占比约10%)。

从出海的进度上来看,完美世界、吉比特、姚记科技、恺英网络、巨人网络等游戏厂商海外业务较弱,远远落后于国内业务,目前收入依然以国内市场为主。

游戏财经汇认为,上述公司出海成绩不佳的原因主要有以下三点:

第一,出海时间较晚,错过了最佳出海风口。智明星通、神州泰岳(壳木游戏)、三七等公司出海较早,目前在海外已经摸索出了自己的一套打法,已经在SLG这一细分领域内站稳了脚,而冰川网络、吉比特出海均处于起步阶段,打法还在摸索中。

目前行业已步入“全面出海”阶段,行业头部效应显著,市场竞争日趋激烈。游戏厂商在海外市场除了面临腾讯、网易、米哈游等大厂,还将直面莉莉丝、FUNPLUS、龙创悦动、友塔游戏、江娱互动等专业出海型选手。

第二,立项问题,完美、吉比特早期产品立项只针对国内市场,这导致公司出海只是简单移植国内产品,出海成功率大概率不如全球化立项产品。直到最近两年,上述公司才开始正视该问题,在新产品立项早期就开始用全球化的思维来进行设计开发。

第三,题材问题导致受众范围较窄,因此出海区域受到限制。比如完美世界和吉比特擅长仙侠类MMO,恺英网络、巨人网络擅长传奇品类,上述题材游戏能顺利出海东南亚、港澳台,但出海欧美遇阻。

小结:总的来看,游戏厂商出海业务并非顺风顺水,出海整体增速放缓,大部分厂商海外收入出现下滑。上半年,上市游戏公司中海外收入超过10亿元的仅5家。可见,目前大部分上市游戏公司海外收入体量较小,未来还有不小的上升空间。

二、头部公司产品研发分析:押注SLG赛道,研发下滑,收入后劲不足?

(一)从收入变化来看

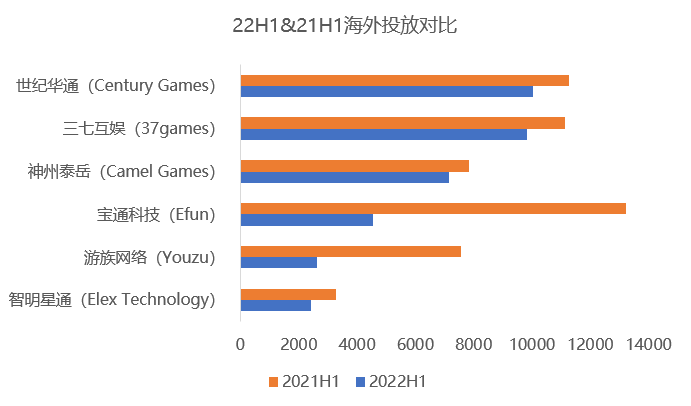

特点1:三七互娱海外收入赶超世纪华通。上半年三七互娱海外收入较世纪华通高5亿元,而在去年同期,三七互娱海外收入较世纪华通低7亿。

特点2: 上半年只有三七互娱海外收入同比大幅上升,智明星通、神州泰岳海外收入原地踏步,世纪华通、宝通科技、游族网络海外收入出现下滑。

数据来源:公司财报;游戏财经汇制图

上半年,游族网络海外收入同比下滑44.77%,主要源于公司减少了广告投放量,同时新产品上线延期,导致收入规模受到一定影响。可喜地是,游族产品毛利率有所提升。上半年,游族海外/国内业务毛利率分别提升8.03/13.67个百分点。

另外一家公司宝通科技,上半年保持“月均2款新游”的发布节奏,但海外收入依然难逃下滑的命运。财报显示,上半年宝通科技在韩国、港澳台、东南亚、日本等地区发行了《剑侠世界3》、《有杀气童话2》、《DK》、《卧龙吟2》等13款产品。

新游不断上线,为何海外收入出现下滑?

根据财报,宝通科技海外收入下滑的原因有以下三点:第一,新游刚上线,尚处于爬坡期,收入确认存在一定滞后性;其次,受俄乌战争影响,公司在俄罗斯的产品流水出现下滑;最后,公司优化产品结构,关停了《星云纪》《黑暗与荣耀》等17款表现不达预期的海外游戏项目。

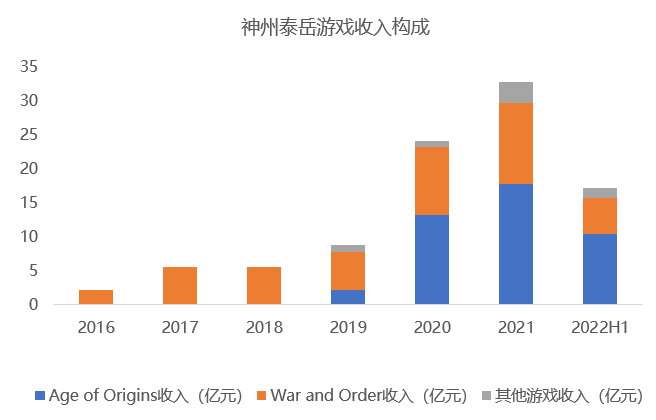

(二)从产品角度来看,SLG是各厂商均布局的赛道

6家公司旗下均有SLG产品,三七互娱、世纪华通(点点互动)、神州泰岳(壳木游戏)、智明星通更是深耕SLG赛道,旗下均有爆款SLG产品。而专注卡牌游戏的游族网络近年也推出了多款SLG产品,宝通科技代理发行的《War and Magic》总流水也破亿美元。

数据来源:公司财报、公开资料;游戏财经汇制图

其中,三七互娱、神州泰岳近两年海外收入大幅激增,主要归功于旗下SLG产品收入大爆发。

三七互娱三款SLG产品累计流水超60亿元。根据易娱官网,截至2022年7月,《Puzzles&Survival》最高单月流水超2.9亿,累计流水达46.3亿;《Puzzles &Conquest》最高单月流水超5500万,累计流水12.3亿;《Ant Legion》最高单月流水超2900万,累计流水1.6亿。

神州泰岳三款SLG产品累计收入超90亿元。神州泰岳旗下《Age of Origins》、《War and Order》、《Infinite Galaxy》22年H1收入分别达10.37亿元、5.37亿元和1.16亿元。

数据来源:公司财报;游戏财经汇制图

虽然SLG生命周期较长,但玩家对游戏新鲜度是有限的,且现在SLG市场竞争愈发激烈,如果只吃老本不再出新,公司收入势必出现下滑。世纪华通、智明星通就是很好的例子。两家公司旗下SLG产品因上线时间较长,流水也开始出现不同程度的下滑。

数据来源:公司财报;游戏财经汇制图

三七、神州泰岳出海成功主要归功于两家公司拥有持续打造SLG爆款的能力,其中三七主要依赖代理(参股易娱网络),神州泰岳主要依赖自研。

上半年,智明星通旗下《The Walking Dead: Survivors(行尸走肉:幸存者)》收入已经超过《列王的纷争》,有望成为公司新的利润增长点。

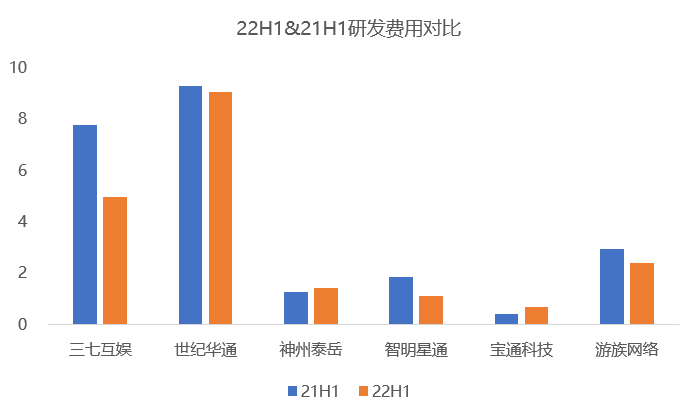

(三)从研发费用来看,整体研发费用偏低,且多数出现下滑

从研发费用的绝对金额来看,世纪华通研发费用最高(9.03亿元),三七、游族次之,两家公司的研发费用分别为4.97亿元和2.37亿元,其余公司研发费用均不足1.5亿元。

数据来源:公司财报;游戏财经汇制图

从研发费用的增速来看,神州泰岳和宝通科技研发费用有所上升,其余四家公司研发费用均出现下滑。宝通科技、神州泰岳研发费用上升主要由于研发人员薪酬翻倍。

众所周知,SLG游戏研发门槛较高。除了选对题材,踩中风口,持续的研发投入是必不可少的一环。

高图游戏(宝通科技旗下子公司)商务总监杨若霞在接受媒体采访时表示,如果要研发一款能够上线平推的SLG产品,保守估计要6000万人民币。

上述公司研发费用下滑并不是一个好的信号,这意味着公司将较难持续推出用户认可的爆款产品,公司海外收入增长的后劲或不足。

小结:对于头部游戏厂商来说,SLG乃兵家必争之地。但SLG游戏研发门槛较高。除了选对题材,踩中风口,持续的研发投入是必不可少的一环。目前来看,多数公司上半年研发费用出现下滑,这意味着公司海外收入增长的后劲或不足。

三、头部公司营销分析:缩减买量,但SLG产品投放力度加大

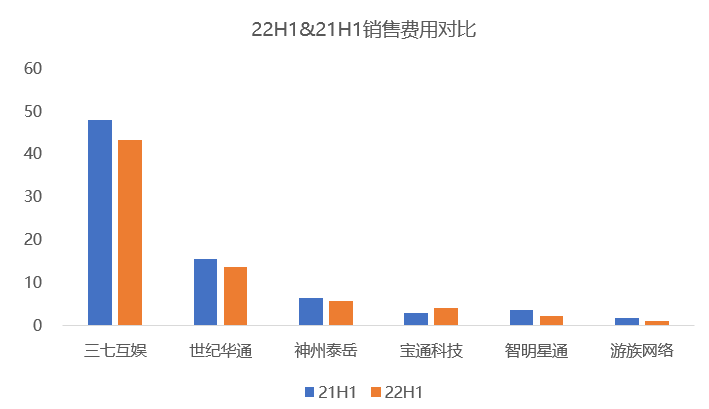

(一)销售费用分析

销售费用缩水将成为行业常态化现象。从销售费用来看,6家公司中只有宝通科技上半年销售费用同比提升,其余5家销售费用均有所下滑。

其中,智明星通、游族两家公司的销售费用均同比缩减约36%,三七、世纪华通、神州泰岳销售费用下降幅度在10%左右。

数据来源:公司财报;游戏财经汇制图

上述公司营销费用同比下降,主要由于上半年新游数量较少,导致游戏市场推广费减少,部分公司亦缩减了营销人员。

结合收入数据,不难发现,三七互娱、智明星通和神州泰岳上半年实现了降本增效。智明星通、神州泰岳销售费用缩减,收入基本保持不变,而三七互娱在销售费用减少的情况下,收入实现了大幅提升。

(二)买量分析

从投放总量来看,根据DataEye-ADX海外版,6家公司上半年海外投放的素材量均同比减少。

数据来源:DataEye-ADX海外版;游戏财经汇制图

其中,宝通科技、游族网络上半年海外投放素材量大幅骤减,较去年同期下降60%以上。智明星通投放素材缩减约26%,三七互娱、世纪华通、神州泰岳缩减10%左右。

宝通科技主要由于官斗游戏《King'sThrone:Game of Lust》(21H1投放8000多组素材)、冒险RPG游戏《Dragon Storm Fantasy》(21H1投放3000多组素材)今年大幅减少了投放。

数据来源:DataEye-ADX海外版;游戏财经汇制图

对比21年,我们发现6家游戏公司海外投放有4大特点:

第一,聚焦SLG、RPG、卡牌和模拟经营,如三七互娱、智明星通和神州泰岳押注SLG,世纪华通押注模拟经营,游族网络押注卡牌,宝通科技押注RPG。其中SLG是重中之重,各家厂商均有布局。

第二,投放更加集中,拳头产品的投放素材量进一步提升,如智明星通旗下《The Walking Dead: Survivors》占据9成以上的素材量。

第三,聚焦欧美日韩,优先抢占成熟市场。

第四,老游戏依旧占据半边天,对新游投放力度相对较低,如神州泰岳。

22年以来,神州泰岳对于去年上线的太空题材SLG产品《Infinite Galaxy》投放量有所缩减。

财报显示,今年上半年,《Infinite Galaxy》推广营销费用由去年同期的1.47亿元降至5483万元,但收入反而微增。

小结:销售费用缩水将成为行业常态化现象。上半年,6家公司中只有宝通科技销售费用同比提升,其余5家销售费用均有所下滑。

在效果广告投放方面,我们发现6家公司海外投放的素材量均同比减少。同时,上述公司海外投放呈现几大特点:押注SLG、RPG、卡牌和模拟经营赛道,聚焦欧美日韩市场,投放更加集中等。

四、总结

总的来看,游戏厂商出海业务并非顺风顺水,出海整体增速放缓,大部分厂商海外收入出现下滑。

上半年,上市游戏公司中海外收入超过10亿元的仅5家(腾讯、网易、三七互娱、世纪华通、神州泰岳)。可见目前大部分上市游戏公司海外收入体量较小,未来还有不小的上升空间。

从收入增速来看,游戏公司出海整体增速放缓,接近7成的厂商上半年海外收入出现同比下滑,只有4家公司海外收入同比增长超过10%。

游戏财经汇认为,海外收入大幅增长主要源于两方面的原因:①去年同期基数较低,②爆款产品发力。

海外收入大幅缩水的原因较多,游戏财经汇归纳了5点原因:①海外收入体量较小,收入变动会显得剧烈;②老产品收入自然回落,未有重磅新游接续;③新游上线延期,收入确认存在一定滞后性;④海外业务调整;⑤买量减少导致游戏收入出现下滑。

从产品角度来看,对于头部游戏厂商来说,SLG乃兵家必争之地。三七互娱、神州泰岳近两年海外收入大幅激增,主要归功于旗下SLG产品收入大爆发。

但SLG游戏研发门槛较高。除了选对题材,踩中风口,持续的研发投入是必不可少的一环。目前来看,多数公司上半年研发费用出现下滑,这或许意味着公司海外收入增长的后劲或不足。

营销方面,销售费用缩水将成为行业常态化现象。上半年,6家公司中只有宝通科技销售费用同比提升,其余5家销售费用均有所下滑。

在效果广告投放方面,我们发现6家公司海外投放的素材量均同比减少。同时,上述公司海外投放呈现几大特点:押注SLG、RPG、卡牌和模拟经营等核心赛道,聚焦欧美日韩市场,投放更加集中等。