文|科技新知 王思原

编辑|伊页

今年上半年,TCL科技2021年度业绩沟通会上,创始人李东生表示,“从产业经营本身逻辑来看,显示面板下行周期已经接近底部,未来的发展很大程度取决于全球经济和市场的因素。”

这一番话,一方面是对一季度业绩下降做了解释,而另一方面是提前为二季度业绩持续向下打了一剂预防针。

如今二季度尘埃落定,8月26日,TCL科技发布了2022年中期财务报告:

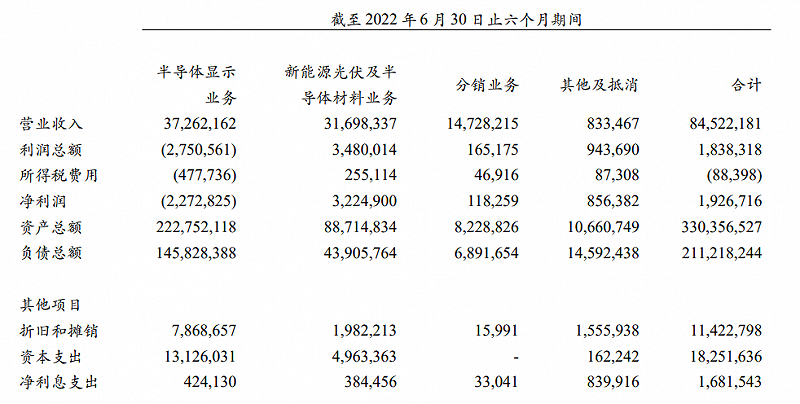

上半年公司主营收入845.61亿元,同比增长13.53%;归母净利润6.64亿元,同比下降90.25%;扣非净利润亏损6.27亿元,上年同期盈利55.16亿元,同比下降 111.36%;

其中二季度单季度营收439.63亿元,同比增长3.92%;单季度归母净利润为-6.89亿元,同比下降115.66%;单季度扣非净利润亏损12.38亿元,同比下降136.57%,负债率高达63.94%。

分业务来看,报告期内,半导体显示业务营收372.6亿元,同比下滑8.81%;净利润同比下降 89亿元,亏损22.7亿元;毛利率3.89%,同比下滑25.24%。

新能源光伏及半导体材料则实现营业收入317.0亿元,同比增长 79.7%;实现净利润32.25亿元,同比增长68.4%。

概括来看,半导体显示业务如此前李东生所说,继续在底部蛰伏;而新能源光伏及半导体材料,则成为TCL科技的主要增长引擎,营收和利润占比大幅提升。

不过一个现实的问题是,截至今年8月,面板行业下降周期还未结束,这也意味着三季度TCL的半导体显示业务还会继续承受压力;而光伏及半导体材料业务,虽然处于行业景气周期,但待到明年产能逐渐释放,价格内卷下行或将成为新常态。

两块核心业务的外部环境不利,对于擅长举债发展的TCL来说,压力可能一时难解。

Part.1、面板“周期劫”底部未到

由于供需端的特殊关系,面板行业一直都具备极强的周期性。

在行业景气时,厂商大量投资建设产能,但因为投入时间长的特点,供给端的反应往往滞后于需求端,导致需求上升前期面板市场无法及时供给,面板价格上涨,而需求退去后,厂商的产能才开始提升,最后只能降价销售。

2019年末开始,居家办公、学生网课引发行业需求上升,再加上LCD前龙头公司三星、LG全面转型OLED,以TCL、京东方为代表的国产LCD企业一方面享受供不应求的高价红利,一方面加码吃下三星、LG在国内的产线。

但在经济周期影响(全球收入缩水导致电子产品换新周期就变长)以及需求释放、产能拉满的情况下,市场重新回到供大于求的状态,面板价格开始进入下行周期,TCL科技自然不免受到影响。

数据显示,从去年三季度开始,市场上各尺寸液晶面板的价格持续下跌,TCL科技的业绩拐点开始显现。2021年三季度,TCL科技营收环比涨幅已由上期31%跌至10.6%,四季度环比下降8.6%。

面板价格的下降,也让TCL科技仓库里的存货发生了减值。财报显示,2021年,公司资产减值损失高达29.11亿元,同比增长4.7倍,其中有66%是来自存货跌价损失。

这其中上半年的减值损失为8亿元,下半年则飙升至21.2亿元,可以看出三、四季度减值损失扩大,恰好对应面板周期下行。

进入2022年后,行业周期下行对TCL科技影响愈发明显。

一季度,TCL科技收入环比下降4.8%,同比增长25.8%,归母净利润下滑43.9%;二季度半导体显示业务营收同比下滑8.81%;净利润同比下降 89 亿元,亏损22.7亿元;毛利率3.89%,同比下滑25.24%。整个上半年的资产减值损失为10亿元。

然而,面板下行周期在2022年上半年,并未如李东升所料来到谷底。

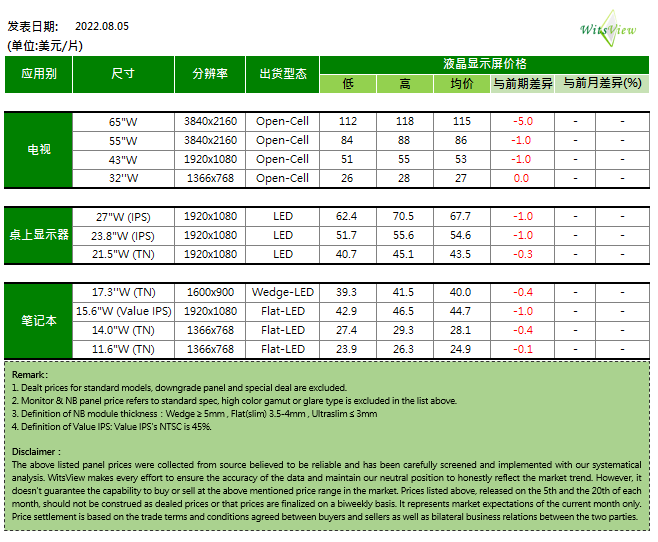

TrendForce的数据显示,7月上旬多数电视面板价格持平,但下旬电视各尺寸面板再次迎来下跌,其中65吋降幅最大,每片下降了4美元;显示器面板同样保持下跌,整体下降幅度在4.2%-6.7%之间;笔记本面板也是如此,其中14.0吋TN面板的降幅是本月降幅最高的面板产品,为7.8%。

进入8月,除32吋电视面板外,其他面板价格均呈现下降状态,不过除65吋电视面板外,其他面板下降幅度均在1美元以内。

8月下旬,国内川渝地区开始限电,影响了价格触底的节奏,叠加此前大多数面板跌幅已经控制在1美元以内,不少业内人士乐观预测:面板下行周期将不会进入Q4季度。

但另一个事实是,以现在的面板价格跌势来看,三季度的电视面板价格形势已成定局,这也意味着TCL科技三季度的面板业绩还会持续下跌。

而且,即便四季度面板价格企稳,并不代表TCL的面板业务将迎来光明,消费电子市场的情绪才是决定其业绩是否转变的重要指标。

根据GfK中怡康推总数据,2022年上半年国内彩电市场零售量1636万台,同比-8.5%;零售额551亿元,同比-11.5%;预测彩电市场2022年零售量将稳定在大约3400万台,同比下滑8%左右。

智能手机市场和PC市场同样如此。据Digitimes报道,消息人士称,到2022年全球手机出货量可能会降至12-13亿部,以LCD屏幕为主的中低端机型出货量将急剧下降;IDC则预测2022年,全球传统PC的出货量将同比下降8.2%,平板电脑出货同比下降6.2%。

也就是说,面板行业下游的电视、智能手机、PC等市场的需求持续低迷,会加重TCL们走出行业周期阴影的难度,各家面板业务短期内也很难实现反转。

Part.2、光伏半导体陷入包围

对于面板厂商来说,盈利的稳定性在于两点:一是面板行业能否变成弱周期行业,二是通过其他业务让平滑整体业绩波动。

而重资产、长投入的特征只要无法改变,那么达成第一点的可能也几乎为零,所以开拓新业务找到新的增长曲线便成了唯一出路。

光伏和半导体材料业务,就是TCL科技的第二条腿。

2020年7月,经过半年多的内部整合,硅片企业中环股份完成混改,引入TCL集团。李东生任董事长,原本即将退休的沈浩平退居副董事长、任总经理,随后中环股份也更名为TCL中环。

中环的主业围绕硅材料展开,处于半导体产业链中游,是全球单晶硅双龙头之一,也是全球最大的太阳能硅片制造商之一,在被收购后也为TCL科技带来显著业绩增长。

财报显示,在2021年和2022年上半年,TCL光伏及半导体材料业务净利润同比分别增长200.6%和68.4%,且2022年上半年该业务营收占比接近四成。

“新能源光伏和半导体材料整体表现突出,叠加行业景气周期,我认为有可能还会继续冲高。”一位产业观察家表示。

2021年春节过后,光伏产业整体迈入上升通道。根据工信部披露的数据,2021年全年多晶硅、硅片、电池、组件产量分别达到50.5万吨、227GW、198GW、182GW,分别同比增长27.5%、40.6%、46.9%、46.1%。

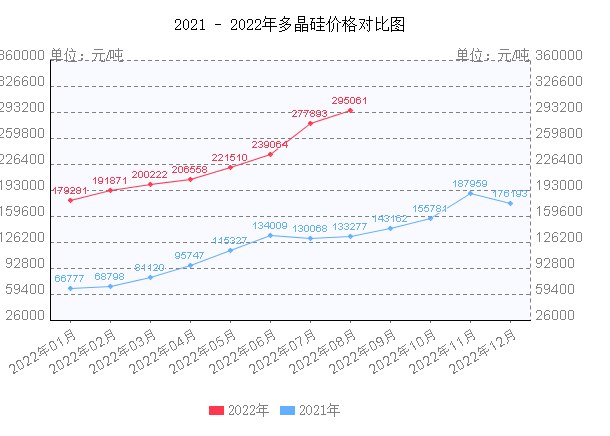

然而进入2022年后,扩产周期漫长的硅料,凭借其稀缺性占据了强势的主导地位,价格持续走高。上游原材料价格上涨,中游硅片企业承受了巨大压力(硅片生产商大多与多晶硅供应商签订长单锁定协议固定产能)。

同花顺iFinD数据显示,今年以来,硅片上涨幅度或仍弱于硅料。上半年单晶硅片的出口均价合计仅上涨5.9%,与此同时,多晶硅料(致密料)的价格却同比上涨了27.82%。

销售产品的价格的上涨为TCL中环提供了更高的营收,但原材料成本的上涨也使其毛利率有所下降。

财报显示,今年上半年,TCL中环营收316.98亿元,同比增长79.65%;归母净利润29.17亿元,同比增长92.10%,但其毛利率从2021年全年的21.69%下降至17.69%。

“供不应求的供应环境和核心矛盾趋势下,硅料在今年四季度也难以出现明显和大幅下跌。”PV InfoLink Consulting资深分析师赵延慧,在2022年光伏产业链供应论坛上表示。

隆基绿能总经理李振国也认为,未来硅料的价格仍难以判断:如果明年市场总量接近400GW,那么,到明年一季度硅料就不缺了,可能到二季度硅料价格就会下来,如果总量有400GW~500GW,硅料价格可能到二季度还不会放松。

硅料价格虽然居高不下,但只要市场需求旺盛,TCL就也有利可图。不过需要注意的是,PVInfoLink预计,2022年初,硅片环节产能规模约367GW,预计年底可达536GW,增幅达到46%;2023年底可达731GW,同比提升36%。

硅片环节被如此多资本涌入,必然导致阶段性的产能“绝对过剩”,而隆基与TCL中环之间的竞争、新旧势力之间的拉锯,一定程度上也会影响硅片企业的利润。

其实在李东生带领下,TCL中环在早些时候也开始大手笔布局硅料,以控制成本提高利润,保障硅料供应,进而筑牢护城河。

然而,一个行业底层逻辑是,光伏是线性产业链条,各环节扩产周期差异较大,一般情况下硅料建厂周期是18-24个月。

考虑中环是首次入行,李东生也算跨行介入,没有现成的经验属于零起步式,其建厂周期可能甚至要高于24个月。建成厂后,产能爬坡还要3-6个月。满打满算,中环要用上自己的硅料,最快也要到2024年四季度。

据PVInfoLink预测,2022年初、2022年底和2023年底的硅料环节的产能规模分别为264GW、442GW和663GW,今年和明年年末的增幅分别将达67%和50%。

这就意味着,到了2023年硅料供需矛盾或将开始缓解。届时,中环硅料出货,很可能赶上硅料价格周期的低点,形成亏损局面。

Part.3、写在最后

面板产业的周期性波动,对TCL业绩的影响,短期内很难摆脱;中长期来看,光伏及半导体材料的布局,一定程度上会对冲经营风险,逐步减弱周期性发展的波动影响。

不过需要注意的是,光伏半导体材料也有自己的周期性发展规律,甚至其强弱周期的波动转换,不亚于面板行业。并且与面板产业已经非常成熟不同,光伏行业还处于“竞合时代”,各家都在投入重金夯实护城河,TCL也不例外。

因此对于投资者来说,未来不仅需要对其业务能力进行判断,更需要关注企业的负债以及现金流情况。TCL电子在终端市场练就的后发先至、大步快跑战术,放到TCL科技所处的行业中上游里,越发显得捉襟见肘。