近日,卖口罩等防护用品业绩短暂提升的健尔康也向上交所递交招股书申请上市。

业绩增长昙花一现,毛利率远低于同行

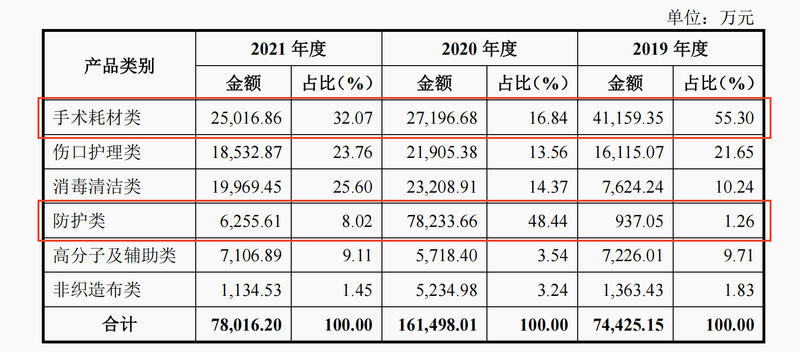

健尔康主要从事医用敷料等一次性医疗器械及消毒卫生用品的研发、生产和销售,公司产品根据使用用途分为手术耗材类、伤口护理类、消毒清洁类、防护类、高分子及辅助类和非织造布类六大系列。

2020年之前,包括手术巾、纱布垫在内的手术耗材类是公司最主要的收入来源,2019年销售额占比超过55.3%。疫情在全球范围内的爆发是的口罩等防疫物资市场需求在短期内急剧增加,而社会供给产能的不足,使得上游无纺布等原材料以及口罩产品本身的市场价格都快速走高。

健尔康相关防护类产品销售规模也大幅增长,从2019年的937.05万元增加到2020年的7.82亿元,同时销售占比也由1.26%提升至48.44%,是公司2020年业绩显著增长的主要原因。

整体上看,在2019年至2021年的报告期内,健尔康分别实现营业收入约7.49亿元、16.23亿元和7.82亿元,同期实现归母净利润分别约为6890.71万元、3.84亿元和1.32亿元。

而因新冠疫情引发的业绩增长具有偶发性,2021年相关产品的高毛利率难以维持,公司收入构成也逐渐恢复。防护类产品销售占比下降至8.02%,绝大部分收入转而由手术耗材类、伤口护理类和消毒清洁类产品提供,同时公司营业收入与净利润分别同比下滑51.83%和65.74%。

健尔康在国内市场拥有“健尔康”、“健卫康”、“清倍健”、“海洋童话”等自主品牌,产品销售终端主要为医院、药房等。但公司最主要的销售市场还是在美国、欧洲、中东、拉丁美洲等国家和地区。

报告期内,公司外销收入占比分别为82.97%、54.65%和83.43%,而境外销售则主要采用OEM代工模式根据客户订单组织生产和销售,下游客户主要是全球大型医疗器械制造商和分销商,同时报告期内,公司向前五名客户销售金额占当期营业总收入分别为70.88%、45.55%和63.4%。

多重原因下健尔康综合毛利率水平并不高,报告期内分别为23.12%、46.06%和23.61%,而其列举同行业可比公司稳健医疗、奥美医疗和振德医疗的同期平均毛利率则分别为39.2%、49.41%和38.27%,要远高于健尔康。

产能利用率大幅回落仍募资扩产

事实上,2021年回落的不只是公司的营利情况,健尔康整体资产运营效率都有所下降,甚至低于2019年的水平。

报告期各期末,健尔康应收账款账面余额分别约为3.04亿元、2.81亿元和2.84亿元,同期公司应收账款账龄在3年以上的账面余额占比分别达到27.43%、40.9%和48.67%。

健尔康对此解释为古巴经济发展困难,外汇短缺,从而导致客户无法按期回款,因此公司对古巴客户历史累计欠款进行单项计提坏账准备,最终报告期各期公司计提的应收账款坏账准备金额分别约为1.67亿元、1.54亿元和1.49亿元。

另外,供需市场的平稳也使得健尔康出现了更多的存货积压,报告期各期末,公司存货账面金额分别为1.11亿元、1.71亿元和1.59亿元,占当期流动资产比重分别为27.1%、41.43%和38.63%。

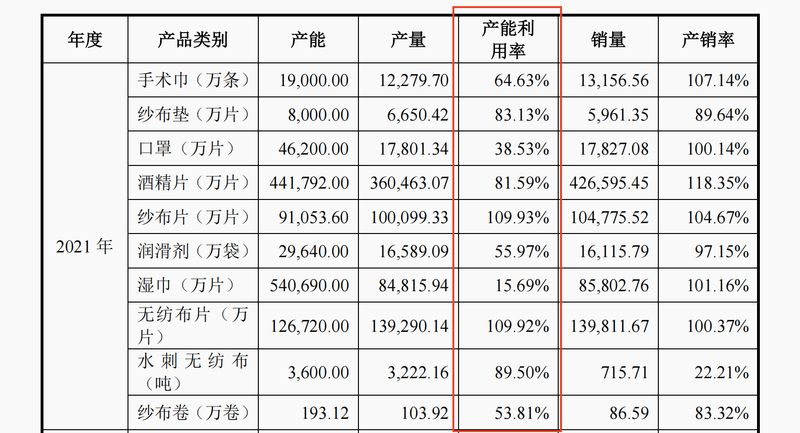

疫情爆发时,健尔康对部分产品产能进行了扩建,主要包括水刺无纺布、湿巾、酒精片和口罩等产品产能,2020年除了口罩产能利用率达到207.38%,其余产能也都基本超出饱和状态。不过2021年公司绝大部分产能利用率都出现了大幅度的下滑,口罩、水刺无纺布和酒精片的产能利用率分别下降至38.53%、89.5%和81.59%。

而此次IPO中,健尔康计划募集资金7.2亿元,主要用途仍然是扩产,其中“高端医用敷料和无纺布及其制品项目”拟投入募集资金金额为4.2亿元,占总募资金额比重超过58.33%。

值得一提的是,截至2021年12月31日,健尔康总资产账面价值约为8.4亿元,同时短短两年公司净资产由1.01亿元增加至6.17亿元,而此次募集7.2亿元资金后,公司资产规模接近翻倍,但随着市场需求降温公司盈利能力尚待验证。

另外,2020年业绩短暂的“昙花一现”还是使得健尔康现金流有很大好转,当年经营活动产生的现金流量净额达到5.14亿元,虽然2021年下降至7060.06万元,但现金的流入使得公司有能力偿还部分负债及进行现金分红,使得公司负债率由2019年的86.8%下降至2021年的26.58%。

不过在IPO募资中,健尔康依然将补充流动资金列为第二大募资项目,募资金额1.8亿元,占募资总金额的比重达到25%。(蓝鲸上市公司 徐晓春 xuxiaochun@lanjinger.com)