文|明晰野望 南北

编辑|舟舟

“每一个你爱的人都终将消失,只有冰淇淋永远存在”,这是风靡欧美的网红冰淇淋Halo Top使用的黑色幽默广告语,其目前已在小红书种草,进入中国市场。

盛夏“冷战”又添一极,在“高端”路上狂奔的钟薛高、中街1946等网红品牌也终于迎来了劲敌。不过相比几十年前就在中国线下“种草”的欧美前辈们,Halo Top来的还是有些晚了。

1996年,哈根达斯在上海南京路上开设了第一家甜品屋。那时的哈根达斯绝不在超市和食品店里抛头露面,此后陆续在中国大地铺开的几百家甜品店也均设于时尚繁华路段。其“奢侈品”的格调与定价,令当时生活底色有些单调的国人,很是追捧了许多年。

更早的雀巢公司则在1979年进入中国,这家拥有150年历史的企业首先致力于培育本土产业链:帮助奶农改良奶牛及教会农民种植咖啡豆。温情脉脉之下,雀巢旗下的冰淇淋、速溶咖啡、巧克力、瓶装水等也随之涌入中国。雀巢也在1996年成为了“全球最大食品公司”,从此获得了充分规模效应。

而雀巢老对手联合利华旗下冰淇淋品牌“和路雪”,却在1996年迎来一波舆论的声讨:因个别品种在天津卖到了7.5元,超过了当时500g猪肉的价格。

其实,站在当下冰淇淋价格高地上回看,这实在不算什么。行情宝数据显示,6月16日全国白条猪批发价为10元/斤左右,而时下冰淇淋价格却普遍在十几元直至几十元。

年代与消费轮回之下,是消费者被动升级了消费耐受力,还是被品牌主动教育了消费心智,不得而知。但冰淇淋价格的“崛起”似乎与其快消属性、大众情怀,一别两远,愈来愈远。

不过,外资虽然开启了冰淇淋行业的高端赛道,却也极大促进了本土产业的繁荣:1998年-1999年,伊利、蒙牛先后进入冰淇淋市场,在加上八喜、光明及一众区域性中小品牌,构成了最早期的产业基本盘。在共同激荡发育近二十年后,2016年中国冰淇淋业登顶世界第一。

此后,产业外资本不断涌入,创新力量不断涌现。终于,在网红、跨界、文创等新生因子的混合发酵下,一波前所未有的高端化浪潮汹涌而至,冰淇淋市场也呈现出此前30年从未有过的热闹与喧嚣。

但没人说的清,大众刚需系于何处?

01 网红冰淇淋的挺进

在欧美,冰淇淋具有很强的时代属性与情感牵绊。例如每年7月的第三个星期日,是美国的“全国冰淇淋日”,二战更是令美式冰淇淋走向全世界;前苏联遗留下的冰淇淋制作工艺,也被俄罗斯人视为骄傲,普京在杭州G20期间还特意将一桶“古斯托夫”冰淇淋送予东道主品尝。

但在中国,冰淇淋并不在家庭常年食谱里。多数人的记忆还是童年或学生时代,盛夏时节那些售卖在街头巷尾,一元两元就能在舌尖与心头留下美好的模样。

不过疫情爆发后,居家消费者开始寻求食物慰藉,在心情与天气两般烦闷之下,冰淇淋成了首选。即使到现在,冰淇淋的消费支出还在不断增长。

“如果你足够幸运,生活可以被甜点拯救”。某种程度上,冰淇淋在疫情中成为了舒缓和治愈人心的存在。

这就是“口红效应”,即经济萧条时期,口红这类低价的“安慰品”会热卖。而在特殊时期,冰淇淋也给了大家一个情绪宣泄的出口。

这令售卖渠道主要为线上的网红品牌首先受益。数据显示,在2020年1月至6月,钟薛高在淘宝和天猫平台上的销售额累计1.28亿元,全年共出库3400万支雪糕。

2021年,天猫双十一冰品销售第一名是钟薛高,第二和第三名是同样定位中高端的倾心冰淇淋和中街1946。

截止今年5月份,钟薛高累计雪糕出库数为2.2亿片。某第三方机构推出的新消费品牌TOP100数据显示,钟薛高2021年销售额为8亿元,相比前一年增长一倍。

凯度消费者指数报告也指出,2017年到2019年,冰淇淋在春节月的销售中在家消费的占比均不到25%。而在2020年春节期间,居家隔离政策的影响将这一数字提升到了37%。

不仅是中国,全球冰淇淋市场都在疫情中呈现出不减反升的趋势。

据美国IRI数据分析,截至2020年9月6日的52周中,冰淇淋销售额上升了13.4%至68.418亿美元,且有51%的消费者将冰淇淋与舒适感联系在一起。

在次贷危机后,全美多数冰淇淋店2009年的销售额也都增长了20%以上,而当年美国GDP下滑了2.4%。随着销售额上涨,冰淇淋零售价格也出现了连续两年的上涨。

这次也不例外,去年8月雀巢表示,在北美涨价的推动下,其牛奶产品和冰淇淋的价格平均上涨了3.5%。

旗下拥有梦龙冰淇淋品牌的联合利华同一时间段也表示,由于原材料、包装和运输费用飙升,他们正面临十年来最严峻的成本通胀压力。

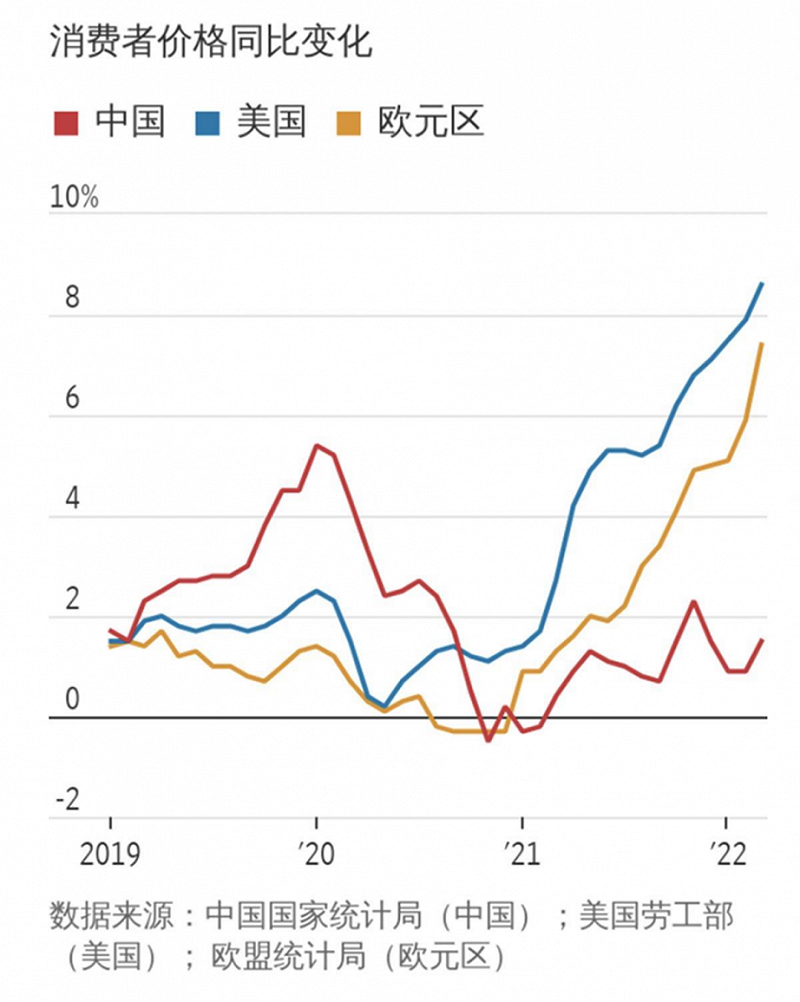

6月10日,美国劳工局数据显示,5月CPI同比上涨8.6%,为40年新高,也是连续第六个月突破7%。美国农业部就此发布报告,警告所有食品价格预计将上涨6.5%至7.5%。

与此同时,多国物价都出现了超预期上涨,涨价是全球性的。但细分析之下,中美冰淇淋涨价动因还是有所不同。

虽然受美国通胀及全球大宗商品上涨牵累,但中国总体通胀压力并不大。在中国市场运营的企业,成本通胀压力相比在欧美市场运营的企业,要小得多。

雀巢就在2022年一季报中提到:“大中华大区是唯一没有提价的市场,产品价格同比下滑0.5%”,与在美国的表态截然不同。

受益于产业链本土化的雀巢,在中国的成本压力不但没有到了非涨不可的地步,产品价格反而同比下滑了0.5%。那么,中国冰淇淋这两年价格涨势的动因何来?

02 大幅涨价为哪般?

究其起因,简单归纳是疫情将本来因小众化无法获取规模效益,必须走高端路线覆盖成本的网红品牌,推到了台前从而被更多人所熟知。然后大多数人进行了“疫情环境”里的“放纵式”消费,由此树立了一个大众化的价格标杆。

从线上小众到大众价格标杆,也许疫情不退,这种趋势还将延续下去。

据京东雪糕冰淇淋大数据显示,5月以来,零度企鹅、钟薛高、喜茶等雪糕潮牌,销量环比大增173%,远高于雪糕冰淇淋平均销量环比增长的138%。

但网红品牌本身,可能并不想当这个价格“标杆”。但无奈成本太高,只能硬着头皮挺在那里。去年钟薛高创始人林盛那句“它就那个价格,你爱要不要”,未必不是肺腑之言。

据林盛介绍,“钟薛高的毛利和传统冷饮企业毛利相比,其实略高”。

南方都市报授引一位高级乳业分析师观点认为:网红产品如钟薛高等,其生产成本仅占比不到10%,一款再好的雪糕,即便全部添加纯的奶油和高倍的奶酪,可能也就是三四元。

那其他成本都去哪了呢?以钟薛高为例,实实在在摆在台面上的就有三大块。

一是代工费用,据Tech星球报道,山东某雪糕生厂商是钟薛高合作研发商,也是代工厂。目前,钟薛高共有两家供应商。二是配送成本,冰淇淋需要冷链物流与配送储运体系配合,而线上订单必须一单一运。据钟薛高此前公开的数据显示,其冷链成本为46%,远高于32%的业内平均水平。三是营销成本,这是网红品牌的立命根本,大部分成本应该都烧在了营销上头。

所以,网红品牌线上崛起,必然带动着整个冰淇淋市场往价格的“中高端”发展,成本最后当然转嫁到终端消费者身上。

而各种“文创雪糕”也纷纷“出圈”,从天坛祈年,故宫瑞兽,西安城墙,黄鹤楼、滕王阁模型到三星堆青铜面具、兵马俑的独特外观,再到断桥相会、三潭印月、圆明园荷花,造型七十二变层出不穷,可谓做到了极致。而目前平均价格也普遍拉高至20元左右。

文创雪糕也需要代工,使用硅胶模具,比较侧重造型。在代工厂零售15-30元的成本价含冷链物流成本只要6元,1万根起订,几乎半天就可以生产完。

但“文创雪糕”还是努力往“高端升级”方面打造产品,也是冰淇淋价格越卖越贵的一个推力。

以传统通路起家的冰淇淋企业,其实也一直试图冲击被外资盘踞的高端市场,以追求更多产品溢价。此时自然乐得追随上述趋势,甚至推波助澜加快向线上转移,加入网红行列。

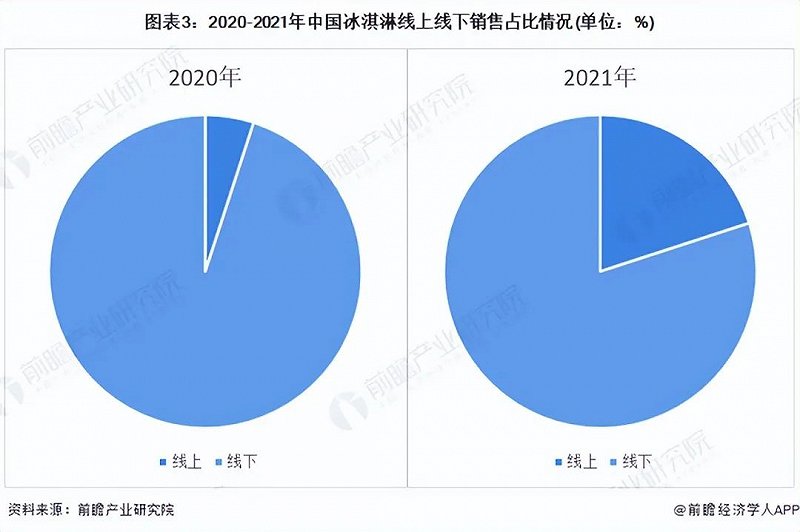

数据显示,2020年,冰淇淋线上销售占比约为5%,2021年,这一比例上升至20%。

那些不想追随的企业也不得不涨价,原因很简单,继续保持低价,会被人认为低端。

跨界,更是一场“史诗级”的大乱斗。有调查显示,2年内共有13家主流品牌34次“跨界”联名。而茅台的下场,对冰淇淋价格的“拔高”效应,更有点金之效。

打开“i茅台”APP界面,就能看到一份包括三种口味共12杯的茅台冰淇淋,售价为764元。这还不算线上下单不满12杯,所需支付的另外35元配送费。

值得一提的是,酒与冰淇淋的结合并不新鲜。此前主打年轻人市场的白酒品牌江小白、五粮液、泸州老窖都曾联名推出过冰淇淋产品。

从“跨界”领域来看,汽车(五菱)、食醋(恒顺)、游戏(英雄联盟)、茶饮(奈雪的茶)、咖啡(Costa)、零售店(罗森)、大学(人民大学)等,应有尽有,格局一开再开。

于是全行业涨价暗潮在这两年间一而再,再而三的被掀起。最令人不可思议的是,网红冰棍天冰大果,都卖到了10元一根。

而消费者们则失去了“雪糕自由”,开始躺平展示“不吃雪糕的自由”,“不认识的雪糕不要拿”。这令人不得不担心,这样的高端化,可持续么?

03 高端赛道如何跑通?

其实这些年,快消品赛道以“新消费”、“消费升级”之名,不少品类都试图跑通高端赛道。如方便面、新茶饮,当然还有冰淇淋。

其中新茶饮最具典型意义,在资本助力下快速扩张冲击高端简直到了疯狂的地步。但随之就迎来了关店潮、裁员潮,直至全线降价。头部企业喜茶、奈雪在今年2月,先后宣布不再推出30元以上产品。

方便面则是这些年一直被外卖及速食、自热食品挤压市场空间,需求持续放缓。2019年甚至从千万吨跌至600万吨。为摆脱困局,方便面企业都不约而同地发力中高端市场。

如康师傅的汤大师、Express速达面馆,统一的汤达人、满汉大餐,这些产品最高已经上探到20元/盒。但整个行业甚至有高达百元的产品,天猫小二尔台为此就曾提到:高端方便面比如图片上显示半只鸡,那配料包里就真的有半只鸡。

但方便面“高端化”并没有跑通。数据显示,2021年康师傅营收同比增长9.56%,净利润同比下滑6.39%;统一营收同比增长10.8%,净利润同比下滑7.7%,依然增收不增利。

回到冰淇淋行业本身,哈根达斯初到上海时,冰淇淋球25元一个,相较于彼时517.5元的月人均工资可谓天价,但人们依然趋之若鹜。

但近些年其奢侈品的定位逐渐不在被消费者买账,新鲜劲一过,理性消费还是主导。就如没人愿意花100元去买一袋方便面,虽然里边真的有半只鸡。

哈根达斯的门店也不在坚持开在高档购物中心。数据显示,从2019年初至2021上半年末,哈根达斯新开门店中大众化及中档的购物中心占比高达82.76%。同时,哈根达斯在中高档及高档购物中心的新关门店数远高于其开业数。

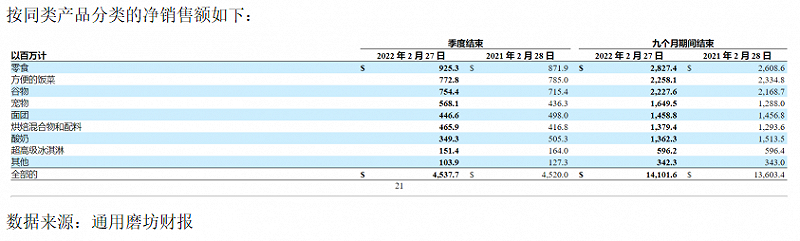

变得“大众”的哈根达斯,业绩也一路下滑。通用磨坊财报显示,超高端冰淇淋业务也就是哈根达斯的销售从2018财年的8.03亿美元,降低到2020财年的7.18亿美元。2022财年第三季度,冰淇淋业务营收为1.51亿美元,同比下降了7.7%。

哈根达斯的没落也验证了快消品高端化之路不但不好走,难度更可能是地狱级别的。因为快消品,首先是日常必需品,也就是刚需。正如房住不炒一样,住房也是刚需。

其实在疫情前,快消品已经历了连续5、6年的高端化进程,这其中自然包括冰淇淋。

据长沙晚报2014年报道:2012年至今,冰淇淋全线涨价达20%。其中八喜283克装的冰淇淋由18元一杯上调到21元一杯。

而时下该产品在京东上标价40元左右。

疫情来后,快消品价格在五年来首次出现下跌,但冰淇淋不降反涨。如果说2014年的涨幅是由于成本原因上涨,本次上涨更像是营销噱头+追求更高产品溢价所致。

首先,市场整体份额一直在扩大,目前并没有看到“天花板”。据GIR 数据,2021年全球冰淇淋收入大约68510百万美元,预计2028年达到91290百万美元,年复合增长率为 4.2%。

前瞻产业研究院数据显示,2015年-2021年,中国冰淇淋行业的市场规模由不足900亿增长至1600亿,6年间累计上涨超90%。

主流企业也一直保持着合理营收增速。如雀巢2022年一季报显示:乳制品取得了中个位数的增长,冰淇淋销售发展强劲;同期联合利华饮食策划实现了双位数增长,营业额甚至超过了2019年水平。

2021年,蒙牛冰淇淋更是同比增长61%,有史以来最高,同期伊利冷饮业务同比增长 16.28%。

冰淇淋企业的毛利率也不低,三元股份(八喜母公司)财报显示,2016-2021年,冰淇淋业务的毛利率基本维持在30%以上的水平,2020年,毛利率曾跌至21.73%,但2021年迅速回归30%。

伊利冷饮业务毛利率要更高一些。2016-2021年,伊利冷饮业务毛利率持续在40%以上。其中2020年,更是达到48.66%。

因此本次上涨的原因,很难解释为行业成本压力。故此,少些营销噱头,多些实实在在的创新,帮助消费者留存下那些对生活的美好记忆,这是冰淇淋企业应有之义。

所以从这个角度看,消费升级,不仅仅是价格的升高,更多的还是消费结构和品质的优化。把“网红”打造成“长红”,实现产业可持续发展,才是跑通高端赛道的终极奥秘。