图片来源:东方IC

随着各家保险公司一季度偿付能力报告的陆续披露,2022年开门红的经营情况也得以窥见,多家寿险公司净利润下滑,一贯经营稳健的中信保诚人寿保险有限公司(以下简称“中信保诚人寿”)也不外如是。

偿付能力报告数据显示,一季度,中信保诚人寿实现保费收入92.37亿元,同比涨7.8个百分点,实现净利润0.73亿元,与上年同期的5.77亿元净利润相比,骤降近9成。

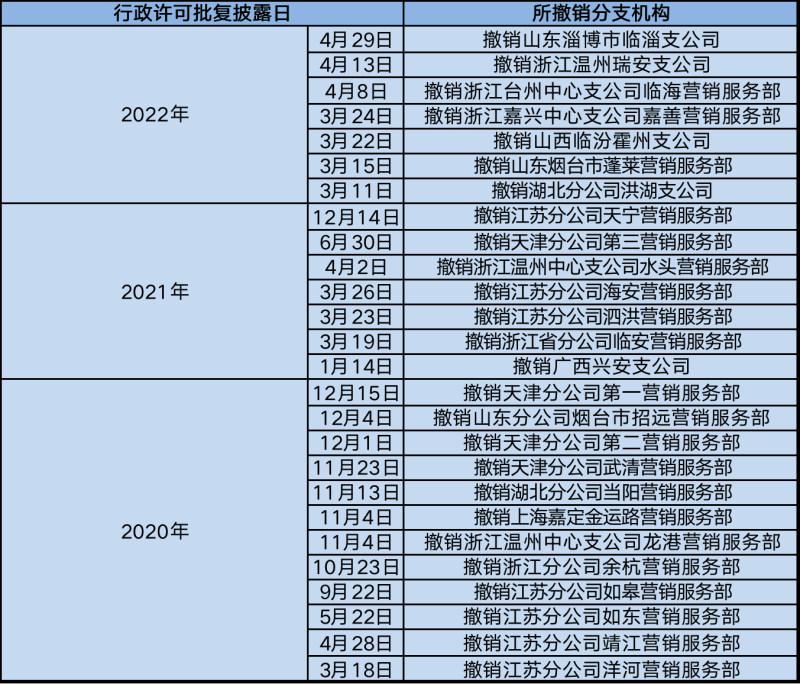

蓝鲸保险关注到,今年以来,中信保诚人寿陆续撤销4家支公司、3家营销服务部等7家分支机构,2020年至今合计撤销5家支公司,21家营销服务部,收缩“战线”。业内专家分析,不排除为缩小管理半径,降低运营成本,因此合并裁撤低产能分支机构。

资本市场大幅波动,投资端表现拖累整体业绩

回溯来看,2000年,首家中英合资寿险公司信诚人寿落地广州,初始注册资本为2亿元,中国中信集团和英国保诚集团各持股50%。此次后的数次增资中,双方股比都维持不变,目前注册资本金为23.6亿元。2017年,信诚人寿正式更名为中信保诚人寿。

依托中方、外方股东的优势,展业后,中信保诚人寿逐步打开市场,成为全国性寿险公司,多年来盈利能力在外资寿险公司中居于前列。从历年经营情况来看,中信保诚人寿发展相对稳健。

2021年,在寿险行业发展遭遇挑战,行业保费收入同比略有下降的背景下,中信保诚人寿亦实现保险业务收入268.27亿元,同比增长14.84%。截至年末,公司内含价值345亿元,同比增长17%;总资产达1842亿元,较年初增长33%;实现归母净利润29亿元,同比增长16%,净资产收益率(ROE)22%,保持在外资保险公司前列。

不过,受资本市场影响,2021年中信保诚人寿实现投资收益51.75亿元,同比下降1.83个百分点。业务支出方面,由于赔付支出、提取保险责任准备金、退保金及其他业务成本等业务支出的增长,2021年发生营业支出323.93亿元,同比增长26.43%。

而在今年一季度,中信保诚人寿的经营出现了较为明显波动。一季度,公司实现保费收入92.37亿元,同比微涨7.78%,实现净利润0.73亿元,与上年同期的5.77亿元净利润相比,下滑87.35%,骤降近9成。

保险业内人士分析指出,今年一季度,外部经营环境越加复杂,寿险行业发展面临较大挑战,新单保费、新业务价值、人力等重要经营指标不断恶化,让寿险公司对投资端更为依赖,但A股出现较大幅度的下跌,市场利率区间震荡,信用利差上升,导致保险公司投资收益率整体承压,因此对整体经营表现造成影响。

在偿付能力报告中,中信保诚人寿介绍,面对复杂多变的外部环境,公司将坚持多元化和差异化的渠道发展策略,以客户为中心的产品策略,银保渠道落实“渠道+客户+人才+科技+产品”五轮驱动战略,营销渠道面对“拉人头”增客户的人海模式全面失效、存量人力持续下滑的发展困境,落实队伍高质量发展战略部署,稳定核心绩优队伍,加快推进渠道转型升级。

“同时,公司将持续强化过程管理,聚焦经营发展中的关键问题,重点关注业务品质与经营质量的提升,针对异动指标较多的重点机构,通过专项检查、联合办公和条线督导等方式追踪责任方的各项改善措施及落实情况,推动管理举措落地,有效支撑业务经营健康有序发展”,中信保诚人寿表示。

接连撤销多家分支机构,或为缩小管理半径降低运营成本

从行业来看,过往大中型寿险公司普遍追求“大而全”,在全国各地广泛铺设分支机构,跑马圈地。比如,中信保诚人寿就在全国99个城市设立了超过230家分支机构,但如今,这样的情况正在改变。

蓝鲸保险关注到,近两年来,中信保诚人寿正持续清理分支机构,收缩战线,不完全统计,2022年至今其已撤销4家支公司、3家营销服务部。

具体来看,4月份,中信保诚人寿分别撤销浙江台州中心支公司临海营销服务部、浙江温州瑞安支公司、山东淄博市临淄支公司;3月份,陆续撤销浙江嘉兴中心支公司嘉善营销服务部、山西临汾霍州支公司、山东烟台市蓬莱营销服务部以及湖北分公司洪湖支公司。

在2021年,中信保诚人寿撤销1家支公司、6家营销服务部,2020年撤销12家营销服务部。不到两年半时间,公司已撤销5家支公司,21家营销服务部。针对撤销分支机构等事宜,蓝鲸保险采访到中信保诚人寿,但并未得到相关回复。

事实上,保险公司要开设一家分支机构并不容易,按照2019年下发的《保险公司分支机构市场准入管理办法》要求,设立申请时,应审慎评估相关保险公司分支机构设立申请是否与其自身经营战略、资本实力、管控能力、人员储备情况及当地经济社会发展状况、市场环境、市场容量、商业需求、竞争程度相适应。原则上要求按照统筹规划要求,合理布局,审慎决策,严格管理。

根据监管要求,保险公司分支机构应具备持续经营能力和服务能力。保险公司分支机构在经营过程中出现不具备基本经营条件、服务能力严重欠缺、存在重大风险隐患等情形,或因战略调整撤销分支机构,应提出分支机构撤销申请。

“营销服务部的主要功能就是进行保险产品销售,撤销营销服务部最重要的原因应该是互联网保险快速发展使得实体机构——营销服务部受到很大冲击。此外,现阶段寿险业正处于调整转型期,也会促使保险公司从效益角度考虑对营销服务部进行调整。其次,支公司的功能相比营销服务部更全面,除了产品销售还包括防损、理赔等多项服务。因此,保险公司撤销支公司考虑的因素要更多。主要原因还是互联网保险的发展和当前行业发展状况及自身的经营状况”,首都经贸大学保险系副主任李文中在接受蓝鲸保险采访时表示。

李文中认为,保险公司撤销营销服务部会对线下销售有一定影响,撤销支公司除了影响线下销售还会影响到客户服务,尽管某些功能可以通过发展线上业务和科技来替代,但是没有办法完全替代。

“从撤销对象来看,中信保诚人寿撤销的分支机构中,营销服务部居多,越是下沉的三四线城市,机构效益越低,也不排除是为了强化销售渠道垂直管理,缩小管理半径,因此合并裁撤低产能分支机构,保留效益相对可观的分支机构,降低运营成本”,一位寿险公司管理人士对蓝鲸保险分析指出。同时,随着保险行业线上化、自动化和数字化的程度不断提升,保险公司对物理网点的依赖也会相对降低。(蓝鲸保险 李丹萍 lidanping@lanjinger.com)