文 |妍读商业 李晨彤

编辑|林叙

畅销的网红面膜成本低到让人意想不到。

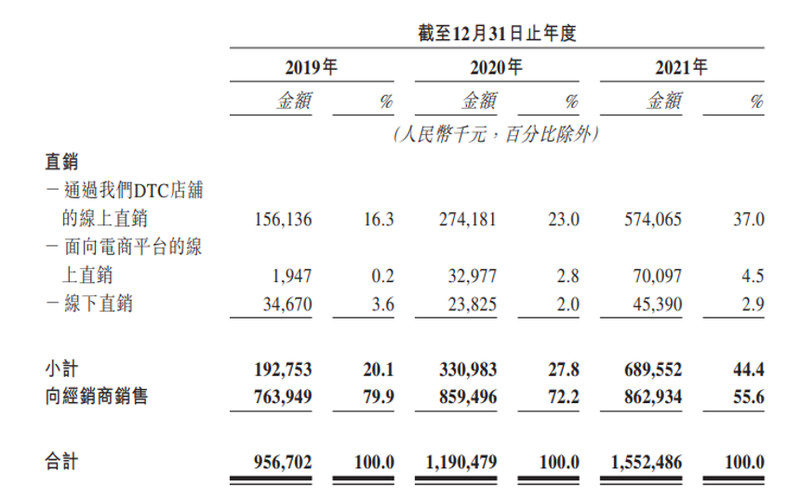

巨子生物招股书披露,面向电商平台的线上直销2021年的毛利率就高达95.2%,以此推算,我们平常在淘宝或京东上购买198元一盒5片的可复美面膜,平均每片成本不超过2元。

首先要纠正一个说法,功效面膜或者说医美面膜准确的来说并非面膜,而是一种医用敷料。

2019年之后随着医美的盛行,医美面膜成为了一个讨巧的说法。在淘宝搜索医美面膜会出现特别多的品牌,有一个共通点是这些医美面膜的标题后面总会跟着“非面膜”三个字。

功效面膜本来的用途是创医美项目后帮助伤口愈合,是拥有省份+注准批号的Ⅱ类医疗器械。

医美面膜对生产环境的要求很高,保证无菌生产的基础上,产品包装要求注意防止污染;另一方面强调配方精简和原料严格筛选,不含或尽量少含易损伤皮肤或引起皮肤过敏的物质。

通过突出“械字号”和“妆字号”的差别,功效面膜抬高了自己的身价,这也为此后医美行业整治“械字号”埋下伏笔。

功效面膜的价格数倍于普通面膜。以巨子生物的拳头产品可复美为例,市场价每盒5片价格198元,合计单片40元左右,而普通面膜的价格仅为10元左右。

高昂的售价为功效面膜企业带来了高毛利。

5月5日,功效面膜巨头之一巨子生物向港交所提交招股书,高盛、中金公司为联席保荐人。巨子生物数据显示,2021年营收15.5亿元,销售成本仅为2亿元,毛利润为13.5亿元,毛利率为87.3%。

巨子生物的毛利润还在逐年上升,2019年、2020年及2021年的毛利润分别为7.23亿元、9.26亿元和13.12亿元,毛利率分别为84.8%、86.3%和87.3%。

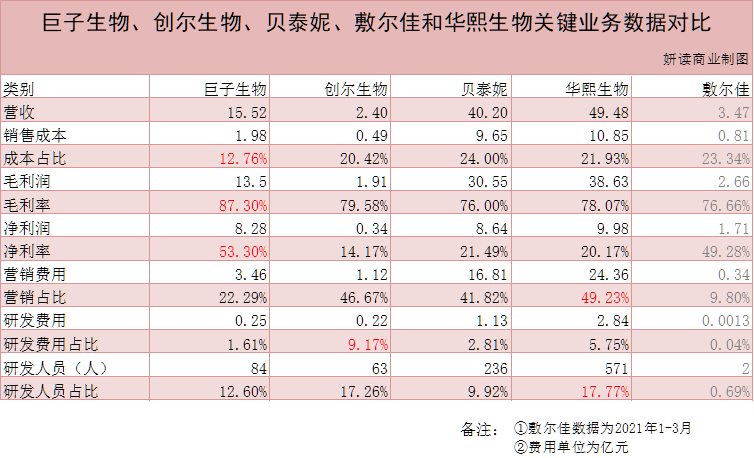

功效面膜行业实实在在的暴利,对比创尔生物(创福康)、敷尔佳、贝泰妮(薇诺娜)和华熙生物的一些关键业务数据可以发现,毛利率均超70%,其余四家依次从高到低分别为创尔生物、华熙生物、敷尔佳和贝泰妮,毛利率分别为79.58%、78.07%、76.78%和76.01%。

根据弗若斯特沙利文数据显示,按零售额计算,巨子生物是2021年中国第二大的专业皮肤护理产品公司,同时从2019年起连续三年一直是中国最大的胶原蛋白专业皮肤护理产品公司。

可丽金和可复美是巨子生物 “现金奶牛”, 为巨子生物贡献了91.7%的收入(其中可复美占比57.8%、可丽金占比33.9%),并且分别创下2021年中国专业皮肤护理产品行业第三和第四畅销品牌。并且在2021年,可复美及可丽金两大品牌产品在天猫商城的复购率分别达到了约42.9%及约32.4%。

即便是做到了行业前二,巨子生物的研发投入也非常感人。

招股书显示,2019-2021年,巨子生物研发开支分别为1140万元、1340万元和2500万元,分别占同期总收入的1.2%、1.1%及1.6%,三年不到5000万元。

研发占比低下的不止是巨子生物,创尔生物、贝泰妮、华熙生物2021年的研发费用占比分别为9.25%、2.81%、5.75%,均未超过10%。

1块广告换不到2块销售额

消费者们敷到脸上的面膜,一半是品牌商的营销。

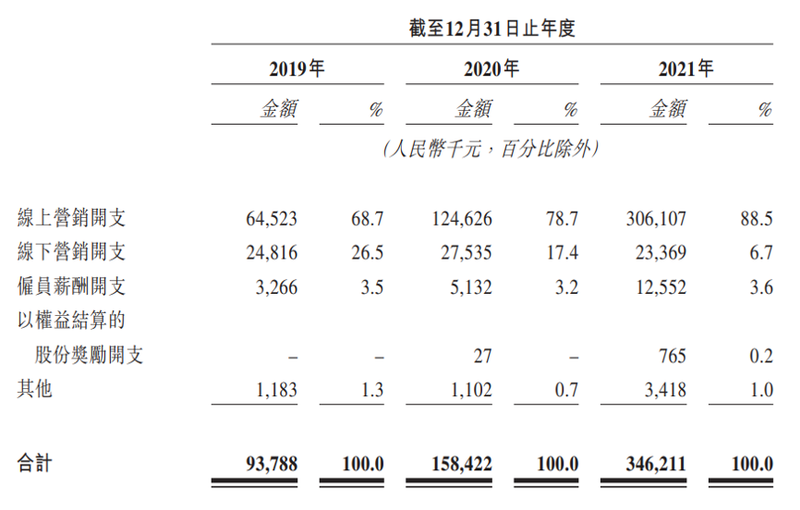

巨子生物的招股书数据显示,2021年营销费用为3.06亿元,而线上的营收仅为5.74亿元,相当于每1元的广告费,换来的营收是1.88元,2019年和2020年这项数据分别为2.4元、2.2元,营销回报持续下降。

2021年巨子生物招股书显示,线上营销一年多花了1.81亿元,营收却只增加了3亿元。

功效面膜的火爆,离不开这些企业的拼命营销。

近年来,由于不健康的生活方式和长时间暴露在电子设备的蓝光下,以及受日益严重的污染等因素影响,越来越多的人出现了皮肤敏感、皮肤衰老、慢性湿疹及过敏等肌肤状况,改善肌肤敏感、维持肌肤稳定成了广大女性的迫切需求。

精准切入女性消费者护肤需求,成为了功效面膜崛起的秘诀,而这背后,是功效面膜企业对营销投入的不断增加。

相比于“感人”的研发费用,功效面膜面膜企业的营销投入可谓大手笔。

2021年,巨子生物、创尔生物、贝泰妮、华熙生物几家公司的营销费用分别为3.46亿元、1.12亿元、16.8亿元和24.36亿元。

创尔生物、贝泰妮和华熙生物都是营销狂魔,数据显示,这三家企业的营销费用占营收比,分别为46.65%、41.79%和49.24%,巨子生物和敷尔佳的占比则为22.3%和9.71%。

新消费崛起的三件套是小红书、抖音、薇娅李佳琦,效性护肤品的崛起也不例外。国内营销环境的变化,是这些消费品崛起的有利条件。

以巨子生物为例,招股书提到通过明星、美容博主、KOL等,在小红书、抖音、天猫、京东、唯品会等渠道宣传直播带货。

与之对应的是,巨子生物的营销费用直线飙升,数据显示2019年到2021年,线上营销开支分别为0.65亿元、1.25亿元和3.06亿元,增速分别为95.3%、145%。

相比之下,线下营销开支三年来微降,到2021年仅为2300万元。

线上直销高毛利,巨子生物猛砸线上。数据显示,巨子生物面向电商平台的线上直销毛利率高达95.2%。

一个细节是,巨子生物在一级市场是拿着钱都抢不到的标的,上市前仅进行了一轮融资,投资方不乏高瓴、CPE源峰、君联资本、景林投资、鼎晖投资、中金资本、黑蚁资本、高榕资本、海松资本、国开创新资本等十几家一线机构。

其中,薇娅的谦寻就在巨子生物的投资人之列,拿到了上市前融资的份额。

不过,砸营销换营收可能不长久。

根据巨子生物招股书数据,可以看出线上营销费用增速高于线上收入。2019年到2021线上营销费用分别为0.65亿元、1.25亿元和3.06亿元,增速分别为95.3%和145%;而线上DTC店铺的营收分别为1.56亿元、2.74亿元和5.74亿元,增速分别为75.6%和109%。

赛道拥挤,估值跌落

功效面膜赛道正在变得拥挤,一级市场投资近两年对护肤类产品更加青睐,众多新生品牌崛起。

此外,巨头也正在加入功效面膜领域。

今年4月,玻尿酸巨头华熙生物收购益而康,正式进军胶原蛋白赛道,后者拥有胶原蛋白海绵、人工骨两款三类医疗器械产品以及胶原蛋白保湿面膜等多款护肤品。

这里不得不提一句,华熙生物本是向药企、化妆品和保健食品企业供应玻尿酸原料的供应商,2017年润百颜正式登陆天猫商城标志着华熙生物开始从B端走向C端。大厂的入局让功效性护肤品的赛道愈发拥挤,同时也是对功效型护肤品界的降维打击。

对于巨子生物、创尔生物、敷尔佳这些功效面膜企业来说,竞争的加剧意味着增长更难。

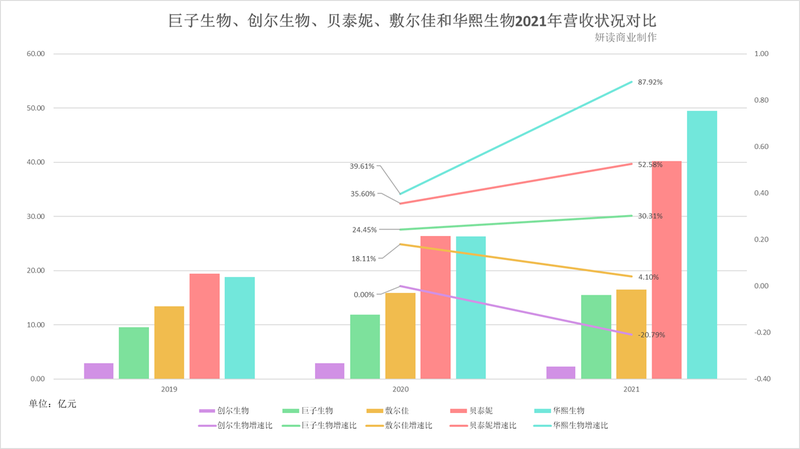

2020年之前几家公司的营收差距保持稳定,2021年之后就开始两级分化了。

这也是为何巨子生物筹备上市并扩建生产线的原因。

从招股书中可以看到,巨子生物计划在未来几年扩大两个现有生产设施增设三家新工厂,并扩大现有的重组胶原蛋白设施仍需要为14.81亿元的总投资。

2021年年初,巨子生物账户的现金及现金等价物仅为3.68亿元,远远不够扩大生产的标准,融资和上市似乎成了唯一的出路。

2022年1月,陕西巨子生物完成了成立22年来第一轮、也是IPO前唯一一轮融资,总额6.3亿美元(约合人民币42亿元),融资后巨子生物所持有现金及等价物数额大增至71亿元。

功效面膜企业乘着市场的东风估值水涨船高,按照巨子生物的融资额度计算,2021年10月份巨子生物的估值已经暴涨了20倍至200亿元。

如今资本市场对于医美赛道的估值出现分歧,二级市场投资热情回落。

截止5月14日,创尔生物股价为8.66元,不足2020年最高股价的四分之一;华熙生物上市后市值冲高一度达到1500亿,如今约为600亿元蒸发千亿,对应PS为11倍;贝泰妮市值700多亿元,距最高点也蒸发了40%,对应PS为17倍。

对于刚提交IPO申请的巨子生物来说,200亿的估值对应15亿的收入, PS已达到13倍之高。

国家对医美行业监管政策越发严格,也给功效面膜企业泼了冷水。

2021年5月,国家卫健委等八部门印发《打击非法医疗美容服务专项整治工作方案》并开始严格整治医美行业。

2021年12月31日发布的《第一类医疗器械产品目录》,明确将“医用冷敷贴、医用冷敷头带、医用冷敷眼罩、冷敷凝胶”从第一类医疗器械目录中删除。

这意味着一些没有达到医用灭菌要求和成分标准的,却宣称“医美面膜”的面膜退出市场,行业进一步规范。

监管加严对企业产生的影响立竿见影,2021年12月,创尔生物和保荐机构中信证券提交撤回科创板上市申请,业绩问题是创尔生物撤回上市申请的原因。

创尔生物在公告中解释称,根据《上海证券交易所科创板企业发行上市申报及推荐暂行规定》第五条(四)规定,最近3年营业收入复合增长率达到20%,或者最近一年营业收入金额达到3亿元。因预计公司2021年度营业收入无法满足上述规定,公司拟主动撤回首次公开发行股票并在科创板上市的申请。

另外,巨子生物旗下的可丽金就曾因其在未取得特殊化妆品批准文号的情形下,以暗示方法使人误解其效用,构成虚假宣传的欺诈行为。

监管对面膜、医用等宣传和使用的规范加严,也意味着功效面膜最好的时代结束了。