图片来源:东方IC

近日,上交所披露的信息显示,因发行人撤回发行上市申请或者保荐人撤销保荐,上交所终止广州极飞科技股份有限公司(以下简称“极飞科技”)科创板发行上市审核。这意味着,极飞科技暂时无缘“科创板农业无人机第一股”。

此前,极飞科技备受资本市场一众投资者的青睐,其发行上市申报前一年内的新增股东便多达10个,入股原因均为看好极飞有限发展前景。

不过从财务数据看,尽管极飞科技近年来的营收规模不断扩张,但归母净亏损也在持续扩大。该公司预计,在未来两年左右实现盈亏平衡,但这似乎并不简单。

从公司业务情况看,极飞科技的主要收入来源于农业无人机,该业务与无人机巨头大疆形成竞争关系。除此之外,其新业务仍处于培育阶段,销售规模较小。在这种情况下,极飞科技还能否在短时间内重启IPO计划,值得关注。

高瓴、百度等加持、提交招股书不到半年便撤回IPO申请

官网信息显示,2007年彭斌带领一群热爱飞行的极客创办了极飞科技的前身XAIRCRAFT,随后推出飞行器与飞控系统,2013年进入农业科技领域,第二年,XAIRCRAFT更名为极飞科技,专注农业无人机研发与制造。

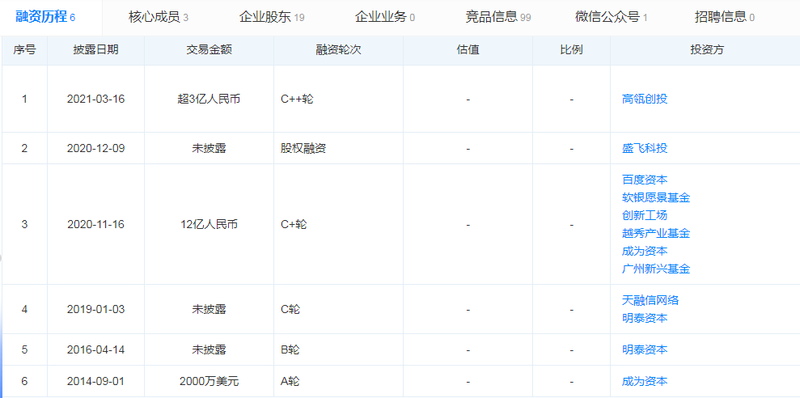

可以说,自此极飞科技便成了资本市场的宠儿。天眼查信息显示,在2014年9月至今,极飞科技共完成6轮融资,投资方包括高瓴创投、百度资本、创新工场、软银愿景基金等知名公司与机构。

其中,极飞科技在2021年3月宣布完成C轮15亿元融资,由高瓴资本、百度资本和软银愿景基金领投,成为资本、创新工场、越秀产业基金和广州新兴基金跟投,成为彼时国内农业科技领域最大的一笔商业融资。

记者发现,根据招股书,极飞科技本次发行上市申报前一年内新增数十位股东,包括SVF FLY、SDF-JF、广州越秀、Gihon、Mpartners、上海珩飞、广州新星、珠海纳恒、JMD HK、珠海盛飞,入股原因均为看好极飞有限发展前景。

然而,极飞科技的上市之路似乎并不太顺利。

早在2015年,极飞科技便发布了第一代农业无人机,这比大疆发布的首款农业无人机还要早几个月。但彼时,极飞科技在大众眼中的知名度却无法与大疆相匹敌,直到2021年11月,其在提交招股书后才开始崭露头角。

不过,2022年3月25日,上交所披露的信息显示,极飞科技及其中介机构因受疫情影响,无法在规定时限内完成尽职调查、回复审核问询等工作,向上交所申请中止审核。

一个月后,因极飞科技撤回发行上市申请或者保荐人撤销保荐,上交所终止其发行上市审核。而这距离极飞科技提交招股书仅不到半年的时间。

终止前,极飞科技已完成首轮IPO问询,在首轮问询中,记者发现,上交所关注到了极飞科技农业无人机终端使用情况、主要客户、科创属性、持续经营能力、销售模式、经销模式、收入、成本及毛利、研发费用等,多达30个问题。

净亏损持续扩大,2年后能否实现盈亏平衡存疑

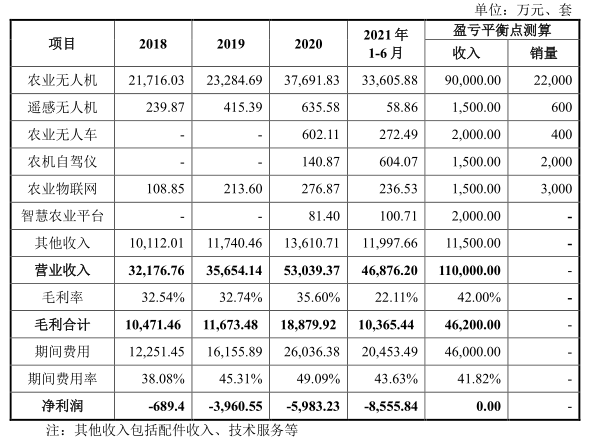

招股书数据显示,2018年、2019年、2020年及2021年上半年(下称“报告期”),极飞科技的归母净亏损分别为671.74万元、3970.32万元、6084.55万元和8512.29万元,扣非净亏损分别为1928.23万元、4958.79万元、7146.73万元和1.01亿元。

由此可见,极飞科技的净亏损在持续扩大,截至2021年上半年,极飞科技累计未弥补亏损为2.24亿元。

截至极飞科技招股说明书签署日,其对尚未盈利且存在未弥补亏损解释称,主要原因是公司所处行业尚处于快速成长期,现阶段研发投入较高、新产品线仍处于市场推广阶段且销售规模效应尚未体现。

记者同时发现,报告期内,极飞科技的研发投入不断增加,研发投入金额分别为4884.82万元、6947.43万元、9735.84万元和8130.71万元,分别占当期营收的15.18%、19.49%、18.36%和17.35%。然而,极飞科技在招股书的特别风险提示中提到,其有研发失败及研发成果无法产业化的风险。

极飞科技表示,虽然其一向重视技术的研发、投入和成果转化,但若未来在研发方向上未能正确做出判断,在研发过程中关键技术未能突破、性能指标未达预期或者研发出的产品未能得到市场认可,将面临前期的研发投入难以收回、预计效益难以实现的风险,可能对经营情况和市场竞争力造成不利影响。

极飞科技在问询回复中预计未来2年左右实现盈亏平衡。其根据当前经营情况对盈亏平衡点进行了模拟测算,按照42%的综合毛利率进行预测,公司达到11亿元营业收入时有望实现4.62亿元左右毛利。此时,其主要产品农业无人机营收为9亿元,销量为2.2万套。

那么,其综合毛利率在未来两年能否达到42%呢?

2018-2020 年,极飞科技综合毛利率分别为32.54%、32.74%、35.6%,呈现上升趋势;但2021 年1-6月,综合毛利率降至22.11%。极飞科技对此解释称,这主要是受到未实现预期的规模效应及降本效果,以及原材料价格上升等多重因素影响。

以此推算,其综合毛利率能否稳定上升仍为未知。极飞科技在招股书中坦承,如果未来出现原材料供应紧张、原材料价格上升、市场竞争加剧等情况,可能存在毛利率下滑的风险。

与无人机巨头直接竞争,新业务规模较小

招股书显示,极飞科技将自己定位为一家农业科技公司,主营业务包括研发、制造并销售农业无人机、农业无人车、农机自驾仪、农业物联网设备等在内的智能农业装备和智慧农业管理系统,并提供相关技术服务。

而根据其官网信息,在2012-2013年间,极飞科技也曾探索过无人机在科考、巡检、搜救、物流等行业的应用。

记者注意到,在招股书中,极飞科技仅将业务划分为智能农业装备、技术服务、其他服务3类,提及大疆创新次数屈指可数,且并未将其划分为直接竞对。

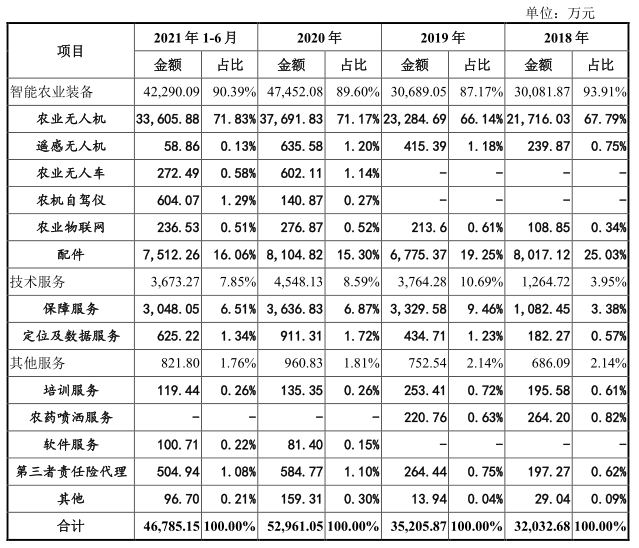

但在问询回复中,极飞科技按照要求将上述3类业务对应的产品类别进行了拆分,披露了“主营业务收入构成”,将各产品线的具体收入情况详细公布出来。从极飞科技收入结构来看,农业无人机是其最主要的收入来源,根据测算,报告期内其农业无人机收入占比分别为67.79%、66.14%、71.17%和71.83%。

除此之外,在问询函回复中,极飞科技多次提及大疆创新,将其描述为同行业公司,并表示,大疆创新应用于农业领域的无人机采用多旋翼气动布局,与极飞科技农业无人机产品构成竞争关系。

可见,极飞科技在披露了其主要营收产品之后,已经完全不避讳大疆创新对其形成的竞争关系,不仅坦承了其品牌影响力相较于大疆创新略有不足,还从多方面将二者进行了比较。

根据Frost&Sullivan报告,2020年,大疆创新和极飞科技占中国农业无人机市场的份额分别为54.82%与37.59%,排名前两位,而其他农业无人机公司市场份额相对分散,杭州启飞、无锡汉和、江苏数字鹰2020年市场占比分别为2.8%、1.78%、1.14%。

极飞科技表示,目前农业无人机行业处于快速成长期,市场竞争可能进一步加剧,如果公司不能正确判断市场动态、把握行业发展趋势,未能根据客户需求及时开展技术创新,公司市场份额或产品竞争力将可能下降。

另一方面,极飞科技在问询回复中表示,目前,公司新业务尚在培育阶段,销售规模较小,且农业无人车、农机自驾仪与智慧农业管理系统于2020年开始形成收入。若未来农业无人机以外的其他产品无法形成规模化销售,对该类产品的前期投入无法收回,将对经营情况和市场竞争力造成不利影响。