文|云酒头条

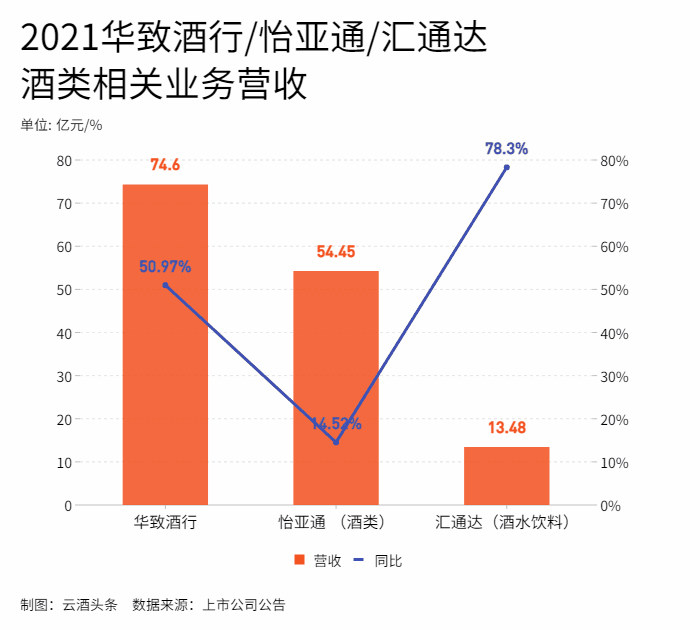

2019年1月,华致酒行在深交所上市,成为中国首家酒类流通A股上市公司。2021年年报显示,华致酒行已实现营业收入74.60亿元。

在A股,有着中国首家供应链上市公司称号的怡亚通业务范围也涵盖酒类流通,2021年年报显示,其酒类品牌运营业务实现营收12.45亿元,酒类品牌分销+营销业务实现营收42亿元,合计54.45亿元。

2022年2月,汇通达成功在香港联交所主板挂牌,2021年年报显示,公司期内实现酒类销售13.48亿元。

华致酒行、怡亚通、汇通达主营业务不同,但都涉及酒类流通。登陆A股和H股在酒商中非常少见。通过对3家公司2021年年报进行梳理和数据分析,云酒头条(微信号:云酒头条)试图解开3家企业走向领先的密码。

➊供应链:华致酒行领先

三家企业之中,华致酒行专注酒类品牌营销多年,酒类供应链资源领先。

华致酒行2021年报显示,公司白酒营收65.29亿元,营业占比87.53%;葡萄酒营收4.71亿元,营收占比6.31%;进口烈性酒营收3.06亿元,营收占比4.11%。

与之对应,白酒合作厂家有茅台、五粮液、泸州老窖、汾酒等名酒;葡萄酒合作伙伴包括拉菲罗斯柴尔德、富邑集团;烈性酒合作伙伴包括保乐力加等。公司白酒、葡萄酒、进口烈性酒等产品SKU接近4000种。

华致酒行还开发了大量名酒定制产品,如与贵州习酒联合开发、独家代理的习酒窖藏1988(琉金),与酒鬼酒联合开发并独家代理的金酒鬼等,极大丰富了公司产品线,提升了毛利率。

相比华致酒行,进入酒业时间较短的汇通达最初主要销售酱酒,与金沙等品牌深度合作,并与金种子酒、国威酒业成立合作公司。

2021年后,公司与五粮液、郎酒、国台、金沙、金种子、钓鱼台、贵州醇、贵州迎宾酒、国威、朗斐、人民好酒等知名白酒品牌达成合作,上游供应链企业依然以酱酒为主,浓香、清香白酒和葡萄酒占比很少,公司负责人表示,下一步将寻找更多酒企合作。

三家企业中,怡亚通白酒品牌运营合作伙伴只有钓鱼台、国台、金沙、北京红星等数家。公司目前正规划在茅台镇进入产业链上游,打造酱酒自有品牌“大唐秘造”、首粮、首要等,同时准备进入精酿啤酒、青梅酒、威士忌等赛道,丰富产品线。

最新的进展是,企查查4月27日显示,茅台镇大唐酒业股东深圳市铂欣科技有限公司、深圳市辉庭科技有限公司将其合计60%股权转让给深圳市怡亚通酒业有限公司,后者则为深圳市怡亚通深度供应链管理有限公司的全资子公司,怡亚通由此成为控股大唐酒业60%股份的最大股东。

对比三家企业发现,华致酒行作为专业酒商,上游供应链完整名酒资源丰富。2021年报显示,公司全年向第一名供应商采购18.69亿元,占比26.43%;前5大供应商年度采购37.59亿元,占比53.14%,足见名酒在华致酒行中的重要性。

而汇通达上游供应链以酱酒为主其他香型很少,具有很大扩张空间;怡亚通白酒品牌运营主要集中多个酱酒二三线品牌,走品牌孵化路线,或与前二者形成差异化。

➋渠道:各有侧重从B到C

作为资本市场中的酒商代表,华致酒行、怡亚通、汇通达渠道建设各有侧重,特点突出。

2005年华致酒行成立后,渠道建设主要有三种方式。

一是自建华致连锁酒行和华致酒库。截至上市前的2018年6月,华致酒行拥有直营店2家,合作店149家,华致酒库595家,通过自建渠道锁定部分终端和消费者。

二是直供终端,包括零售网点、KA卖场、电商和团购渠道。2021公司年报显示,截至2021年末公司累计新增连锁门店273家,零售网点客户超3万家,合作大型KA卖场20多家。

三是积极拓展线上。公司在京东、天猫、拼多多开设电商旗舰店,推出“华致酒行旗舰店”APP、“华致名酒库APP”,上线华致酒库O2O平台及华致酒行旗舰店微信小程序,打通线上线下。

可以看出,华致酒行成立后,努力打造一张F2B2C销售网络,同时力争线上线下结合。

近年来,华致酒行加速从B到C的转型。2020年华致酒行推出“700项目”向“小B大C”转化。公司在全国范围内筛选出包括省会城市、省会周边城市、地级市、百强县在内700个具有中高端酒水消费能力的区域,发展零售网点并培育连锁门店客户,扩大公司营销网络辐射范围。2021以来,“700项目”已完成600余人的招聘,核心区域覆盖率达100%。

对此,云酒·中国酒业品牌研讨院高级研究员、观峰咨询首席战略专家、中国人民大学企业重构与重生理论课题组组长杨永华分析,与怡亚通、汇通达“跨界”卖酒不同,华致酒行依托上游茅台、五粮液、汾酒等名酒资源,将自身定位为酒企和零售商的桥梁,依托合作商开店避免重资产直营,同时通过强有力市场拓展和管控,在全国建立起庞大的销售网络。

作为A股首家供应链企业,怡亚通2014-2018年推出“380”深度分销计划,在全国300多个地级市成立分公司,耗资近70亿收购约400家快消品经销商,搭建起覆盖全国的酒类销售网络。公司还和茅台、五粮液、青岛啤酒张裕等开展供应链业务,最高峰酒类年销量突破100亿。

由于怡亚通并购的400家经销商多是区域大商而非小B,公司从事的酒类品牌分销+营销,主要是帮助合作酒商采购名酒流通产品,2021年怡亚通该板块毛利率只有5.3%。2019年公司转型发力白酒品牌运营,重点寻找中小酒类经销商以及团购客户合作渠道转型。

怡亚通集团酒业公司副总裁鄢奎平介绍,2019年公司在全国品牌运营钓鱼台珍品壹号、国台黑金十年后,从过去的名酒分销到自有品牌全国招商,同时开发团购等大C渠道,产品上市一年多销售7亿,毛利率超过40%。

由此也可以看出,从大B向小B过渡,成为现阶段怡亚通白酒品牌运营的重点。

2009年汇通达成立,主要服务于乡镇夫妻店,为其提供货源、营销、数字化等一系列服务,业务覆盖消费电子产品、家用电器、农业生产资料等板块。2019年公司进入酒类流通行业,很好的“借船出海”利用了这一资源。

目前,汇通达在全国有约3000名地推人员,负责将酒类产品进店上架,安装公司APP培训店主,并对线上顾客粉丝群营销、营销活动方案进行讲解,具备较强的线上线下融合和圈层营销属性。2021年报显示,公司注册会员零售门店总数16.9万家,实现活跃会员零售门店6.2万家,SaaS+订阅用户总数10.2万,搭建了自己的销售网络。从上述数字看,通过互联网赋能,汇通达较好触达了小B端甚至C端。

➌未来:链接消费者提升毛利

作为在A股和H股上市的酒类流通企业,华致酒行、怡亚通、汇通达商业模式不同,公司链接消费者以及毛利水平,很大程度决定了未来发展空间。

华致酒行成立后,以“精品 保真 服务 创新”为核心理念,自建数百家“华致酒行”和“华致酒库”门店,公司已经成为消费者中知名度较高的酒类流通商号品牌。2011年,“华致酒行”商标被国家工商行政管理总局商标局认定为“中国驰名商标”。

怡亚通和汇通达定位B2B平台,为经销商提供整合和增值服务,对消费者影响有待提升。值得关注的是,2021年汇通达开始推出“酒拼汇”连锁,与酒商联合打造线上线下结合,集拼单、集货、定制为一体的产业互联网酒水联营店。而怡亚通更专注自有酒类品牌打造和孵化,主要影响力依然在B端。

从毛利率分析。华致酒行2021年报显示公司毛利率20.96%,同比增加1.88%;其中白酒类毛利率为21.48%,同比增加1.42%。公司将毛利率提升归结于钓鱼台、荷花等畅销非标白酒占比增加。相信伴随公司更多定制产品的推出,华致酒行产品毛利率将保持稳中向上的趋势。

2021年怡亚通年报显示,公司酒类品牌运营业务收入12.45亿元,综合毛利4亿元毛利率30%以上。有业内专家分析,2021年怡亚通遭遇酱酒热酒类品牌利润较高,但未来持续性有待观察。2021年汇通达年报显示公司整体毛利率2.8%,尽管酒业板块毛利率未公布,但公司整体毛利增长高于营收增长6.4%,酒类在其中贡献了重要力量。

通过上述分析发现,华致酒行、怡亚通、汇通达分别代表近年酒类流通企业发展不同方向。

华致酒行作为老牌专业酒商,依托丰富上游供应链资源自建门店实现“名酒引流+定制酒赢利”,同时深耕传统渠道,商业模式相当成熟,上市3年多连续两位数成长,增长稳健性和确定性凸显。

怡亚通主营供应链,依靠资本并购编织起全国酒类分销网络,但传统酒类分销只能走量利润较低。2019年后,公司发力品牌运营孵化成功多个酱酒品牌,未来能否连续打造爆款,实现从链接大商到服务小B乃至消费者转型,决定了企业成功高度。

2019年汇通达大规模进入酒类流通赛道,2019、2020、2021分别实现营收7.04亿、7.56亿元、13.48亿增长迅猛,公司进入2万多个乡镇,活跃零售店6.2万家,同时通过APP注册为店主赋能,开展线上线下互动,平台电商属性明显,对下沉市场小B和大C掌控较好。伴随公司供应链加强品类增多,销售区域扩张,未来有较大发展空间。

中国酒类流通行业集中度偏低。对比发现,2021年,美国市场占有率第一的南方格雷兹酒业(SGWS)以预计约210亿美元的收入占据全美34.6%市场份额,第二名Republic National Distributing Co.(RNDC)预计以约123亿美元的收入占据20.3%市场份额,第三名Breakthru Beverage Group预计61亿美元的收入,占据15%市场份额,前三强占据了市场份额70%。

因此,尽管华致酒行等三家企业已在A股或H股上市,体量最大者在1.2万亿元中国酒类流通市场中占比不到1%,未来,中国酒类流通市场空间依然巨大,鹿死谁手尚无定论。