文|鳌头财经 晓敏 李杜

有统计数据显示,截至2021年底,全国共约有1.5万家化妆品注册人备案人、境内责任人和生产企业完成了企业信息资料登记,较2020年减少了约7万多家。

眼下正是上市公司“年报季”,各化妆品企业也纷纷亮出2021年的成绩单以及2022年的一季报。

鳌头财经选取了上海家化(600315.SZ)、逸仙电商、珀莱雅(603605.SH)、贝泰妮(300957.SZ)4家公司作为代表,发现这些公司的业绩情况均面临着美中不足的窘境。

上海家化:“老大哥”也有隐忧

就公司体量而言,上海家化无疑是这4家公司中营收最高的企业。

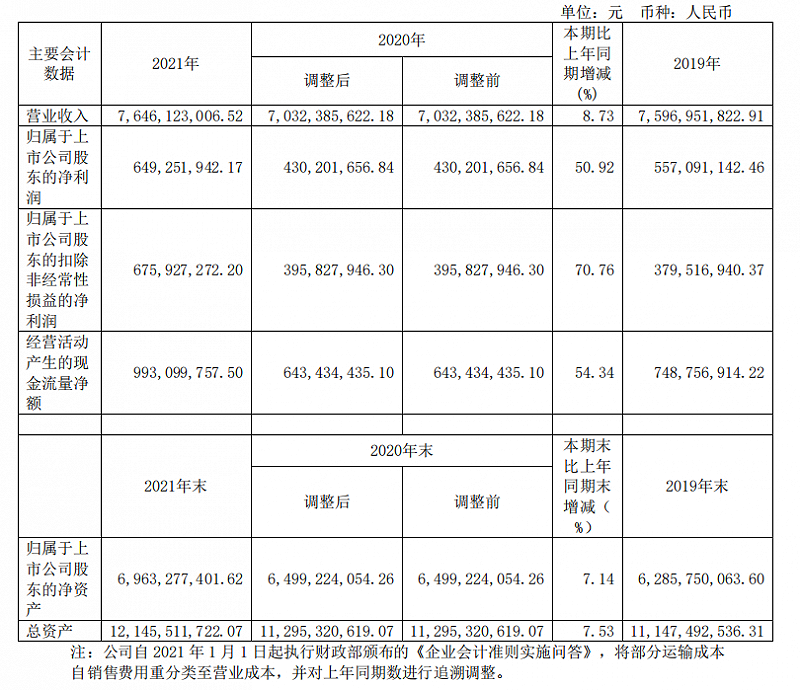

年报显示,2021年上海家化营收76.46亿元,营收增幅为8.73%,净利润为6.49亿元,净利润增幅为58.73%。其次是逸仙电商,该公司营收为58.4亿元,珀莱雅和贝泰妮则分别以46.33亿元和40.22亿元位居第三、四名。

虽然上海家化体量最大,但是该公司去年的营收增幅却是4家企业中最低的,且是唯一一家增幅未达到10%的企业。上海家化董事长兼CEO潘秋生曾在财报会议上,将营收增速过低归结于系“海外业务去年下半年受疫情的影响,承接了一定的压力”。

不仅如此,上海家化也是4家公司中唯一一家毛利率未达60%的企业。即便相较2020年,2021年上海家化的毛利已增加了2.87个百分点,但也仅有58.73%。

值得一提的是,这4家公司中毛利最高的当属贝泰妮,2021年该公司毛利率高达76.01%。

事实上,近两年来上海家化的毛利一直处于较低水平,并且早在疫情之前就出现了毛利率明显下滑的苗头。财报显示,2017年至2019年,上海家化的毛利率分别为64.93%、62.79%和61.88%。

毫无疑问,毛利率是非常关键的财务指标,可以衡量企业产品或服务的附加值高低,且一定程度上,毛利率高也代表了公司产品在市场的竞争力。由此可见,上海家化想要稳住国内美妆上市企业“老大哥”的地位,必须在营收增幅和提高毛利率上下功夫了。

值得一提的是,受疫情影响,上海家化2022年一季度的净利润虽然增长了17.81%,但是营业额仅增长了0.11%,为21.17亿元。营收增幅远不及珀莱雅和贝泰妮,后两者在今年一季度的营收增幅分别为38.53%和59.32%。

贝泰妮:优等生也“偏科”

与上海家化的“大而慢”相比,贝泰妮的业绩表现可以用“小而快”来形容了。首先贝泰妮是4家公司中最晚上市的企业,该公司于2021年3月才在深交所敲钟,不过,这家公司的发展速度却着实惊人。

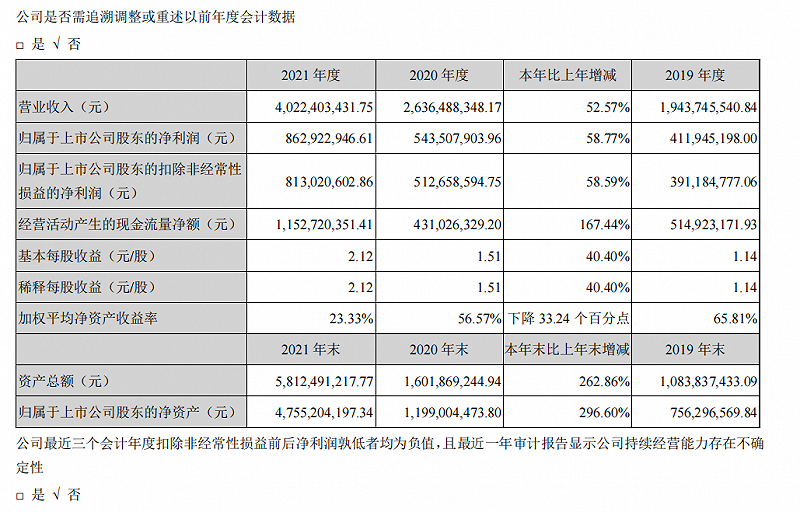

财报显示,2021年贝泰妮营收40.22亿元,虽是4家公司中体量最小的,但是其营收增幅却为最高,达到了52.57%。不仅如此,除2020年受疫情影响,该公司营收增幅(38.44%)略有下降外,近4年(2018年至2021年)来,贝泰妮的营收增幅一直保持在50%以上。

正因如此,贝泰妮的营收已从2017年的不足10亿元,一路飙升增长至去年的超40亿元。

与此同时,贝泰妮的净利润也犹如坐上了火箭,从2017年的1.55亿元增长至2021年的8.63亿元。该公司除2020年利润增幅为31.94%外,2018年、2019年和2021年间,公司营收增幅均在50%以上,2018年甚至逼近70%。

不仅如此,即便是在今年一季度,国内化妆品零售额同比仅增长1.8%,且为从近5年(除了疫情严重的2020年)增速最低的大环境之下,贝泰妮依旧保持坚挺,并实现了59.32%的营收增长至8.09亿元,且净利润录得同比增幅高达85.74%。

同时,贝泰妮也一直维持着超80%的毛利率,在一众美妆上市企业中遥遥领先。

不过,即便是作为“优等生”的贝泰妮也依旧有“短板”,即该公司的业绩几乎全部“押宝”在了薇诺娜一个品牌身上。

根据贝泰妮历年年报显示,该公司营收的98%以上均来自于主品牌薇诺娜。譬如,贝泰妮2021年年报即表示,“薇诺娜实现的销售收入占主营业务收入的比重虽略有下降,但仍超过98%”。以主营业务收入的40.08亿元来计算,薇诺娜去年销售额已超过39.28亿元,同比增幅超51%。

诚然,抓住近年来化妆品行业功效护肤的风口,薇诺娜的发展一路高歌猛进,但是“鸡蛋不能放在一个篮子里”的道理却亘古不变。虽然,贝泰妮自上市前就开始了“聚焦主品牌、拓展子品牌”的发展策略,但目前看来依旧收效甚微。

此外,线下自营渠道也是贝泰妮的另一“软肋”。年报显示,去年该公司线下自营渠道仅录得162.68万元,同比大跌34.52%。该渠道也是贝泰妮线上、线下4大分支渠道中唯一业绩下滑的渠道。贝泰妮介绍,线下自营渠道即指公司通过租赁铺面方式开设的线下直营店。

“人无远虑,必有近忧”。纵然贝泰妮在化妆品行业中的表现依然不俗,但是依旧是“偏科”严重,想要获得更长远的高增长,补足短板成为了该公司不可规避的问题。

珀莱雅:主品牌被后起之秀赶超

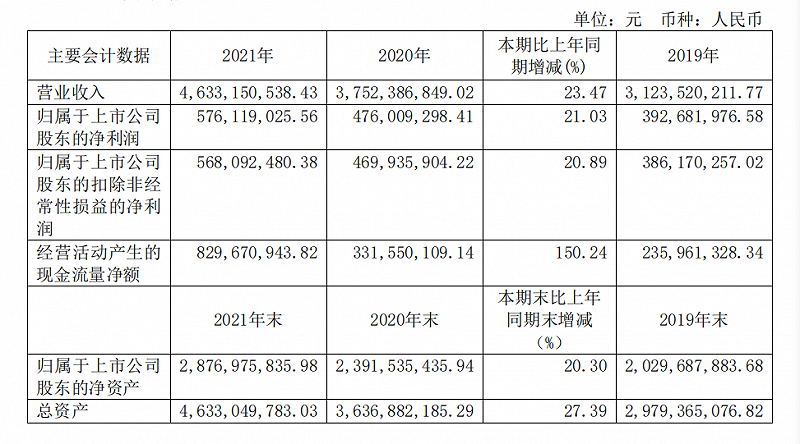

作为4家企业中第2家上市的化妆品企业,珀莱雅自2017年11月敲钟上市后,就进入了发展快车道。数据显示,在2017年至2021年五年间,珀莱雅营收分别为17.83亿元、23.61亿元、31.24亿元、37.52亿元和46.33亿元。

在公司营收不断增大的同时,珀莱雅也保持着良好的利润增长,去年该公司的净利润较5年前已增加了近2倍。数据显示,2017年至2021年,珀莱雅净利润分别为2.01亿元、2.87亿元、3.93亿元、4.76亿元和5.76亿元。

由此可见,在2018-2021年4年间,珀莱雅始终保持着营收和净利润超20%的增长速度。稳定的营收增幅让珀莱雅也在短短5年间,营收从不足20亿元,一路飙升至超46亿元,是2017年的2.6倍。

虽然,珀莱雅上市后的经营水平明显上了一个新台阶,但不可忽视的是,珀莱雅在营收和净利润的增速上却不及后起之秀贝泰妮。此外,珀莱雅旗下主品牌珀莱雅品牌的营收也被贝泰妮旗下的薇诺娜反超。

数据显示,去年薇诺娜营收已超过39.28亿元,珀莱雅品牌则为38.29亿元。而2020年,珀莱雅品牌的营收为28.89亿元,薇诺娜的营收虽超过了26亿元,但不达26.92亿元(2020年贝泰妮营收总额)。

逸仙电商:连年亏损,面临退市

然而,这4家企业中处境最为危险的莫过于逸仙电商。

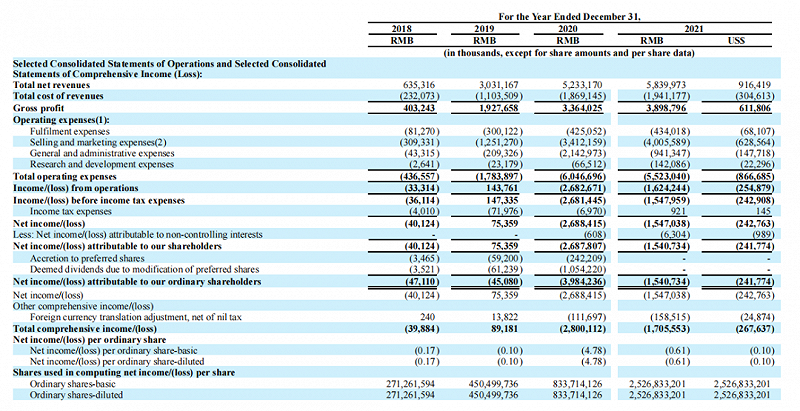

该公司2020年11月在纽交所上市时,一跃成为了中国最年轻的美妆上市公司,并在上市3个月后,市值首次超过1000亿元大关。彼时,逸仙电商也成为了中国化妆品企业中首个市值过千亿的企业,一时间风光无两。

然而好景不长,逸仙电商在创造千亿市值不久后,公司股价就接连遭遇下滑,不仅早已跌破了发行价(10.5美元),更是一度跌破了1美元。截至5月1日,逸仙电商股价为0.615美元/股,市值已跌至25.87亿元。

值得关注的是,4月18日,逸仙电商还收到了纽交所股价提示函,通知其美国存托股份(ADS)的交易价格表现低于合规标准。根据纽约证券交易所规则,如果连续30个交易日平均收盘价低于1.00美元,公司将被视为低于合规标准。

据悉,逸仙电商已对这份通知作出了回应,并表示会采取一切方法避免潜在的退市风险,在收到通知后有6个月时间重新符合最低股价要求,在此期间公司的美国发行股票将继续在纽交所上市交易。

也就是说,逸仙电商现已面临着退市风险。

事实上,逸仙电商的股价下跌与该公司一直处于亏损状态不无关系。财报显示,2018至2021财年,公司营收分别为6.3亿元、30.3亿元、52.3亿元、58.4亿元;2019年至2021年的营收增速分别为377.11%、72.6%、11.6%,增长动力断崖式下滑;2018年至2020年的净亏损分别为0.40亿元、0.75亿元、26.88亿元,2021年虽有所收窄却仍亏损15.41亿元。

虽然,逸仙电商一方面面临着营收增速放缓;另一方面,如何扭亏为盈并让股价回归也成为了该公司的当务之急。