文|节点财经 七公

“你有多久没看电视吗?”“电视机会逐渐退出历史舞台吗?”就像曾经的收音机、CD机、BP机,随着移动互联网普及,各种电子消费品层出不穷,电视机时不时也要遭到这般灵魂拷问。

近日,在接受21世纪经济报道《慧见》栏目的独家专访时,谈及电视终端业务走向,TCL创始人、董事长李东生表示,“这确实是个很大的问题,中国市场电视机的销售已经开始下降,但未来看还有些新机会。”

的确,当下黑家电行业的老大哥—TCL电子(HK.01070)正处于跨越市场周期的关键节点。

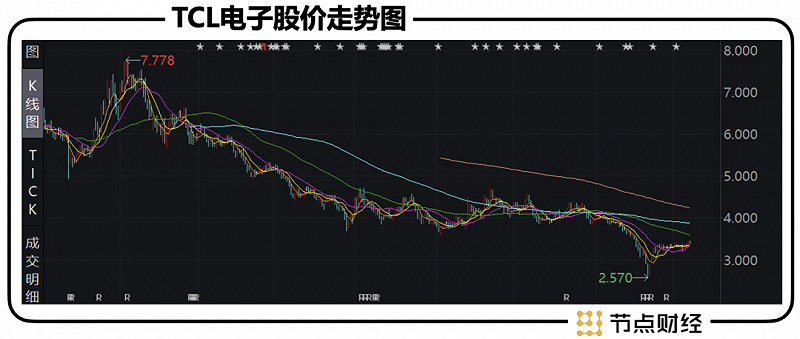

2021年财报显示,在营收大增46.9%的前提下,TCL电子的归母净利润缩水35.9%,股价回到2015年的水平。

透过数据,本文尝试回答这几个问题:

1、TCL电子为何增收不增利?

2、TCL电子的第二增长曲线是什么?

3、TCL电子的估值难点在哪里?

01 供需两头承压,TCL利润“受气”

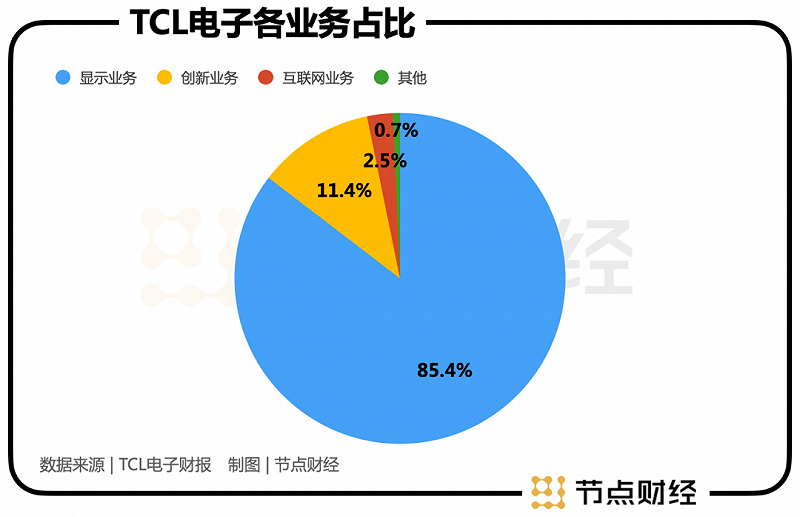

2021年,TCL电子将业务架构做了重新划分:显示业务、创新业务、互联网业务。

其中,显示业务,即TCL电子的传统主业,包括消费级与商用显示屏共实现收入639.5亿港元,占总收入的85.4%,同比增长43.5%。

增长主要受益于手机、平板等中小尺寸显示产品量价齐升,带动收入同比增加29.5%至143.8亿港元,以及大尺寸显示业务产品结构优化,售价同比上浮26.1%,收入同比增加24.3%至492.7亿港元。

尽管如此,囿于“宅经济”退潮,叠加全球面板涨价冲击,2021年公司盈利能力还是出现了下滑,毛利率16.7%,同比减少2.3个百分点;持续经营归母净利率1.6%,同比减少2.0个百分点。

根据行业调研机构Omdia数据,2021年全球TV出货量同比下降5.3%至2.1亿台,销售额同比增长14.8%;根据中怡康10全渠道数据,2021年中国市场TV行业整体零售量同比下降10.4%至3,703万台,零售额则同比上升15.2%至1,315亿元。

由此不难看出,电视市场在规模下行时,业内企业采取提价策略应对。

但在另一头,原材料成本持续高位运行,涨价又涨了个“寂寞”。

从2020年5月起,电视面板经历了14个月罕见的单边上涨。周期最长、涨幅最大、全尺寸均涨是此期间的突出特征,部分主力尺寸面板价格上涨甚至超过150%-200%。

经节点财经考证,在电视产品制造中,屏幕占到整机成本的比重大于60%,具有典型的原料导向特征,这就决定了电视面板行情直接影响电视产品销售利润,但面向C端,企业几乎不可能比照原材料同等提价,就像在面板价格翻倍的情况下,电视整机终端售价仅涨30%-50%,这严重稀释TCL电子们的赚钱效应。

从已经披露年报的创维集团、深康佳A可见,都属于供需两头挤压下的利润“受害者”。

再者,TCL电子并没有在行情寡淡时缩减费用,期内销售及分销支出、行政支出、研发费用分别增长25.4%、84.2%、52.2%,扩大了毛利率和净利率的“剪刀差”。

然而,对于TCL电子,乃至更多的家电企业来说,更大的挑战在于用户行为习惯改变造成的开机率下降和终端需求萎缩。

当前的中国客厅,在展示和待客功能被严重弱化后,电视机逐渐从必选消费品往可选消费品过渡,一些年轻家庭甚至没有电视。即使多数有电视的家庭,观看时间也越来越短。

这意味着,市场的换机周期在拉长,购买需求的主要拉动力正在稳步下降。相关业内人士曾透露,当前电视剧平均换机周期在12年,远超7年安全使用期。

02 从电视终端走向AloT市场

眼下,TCL电子的电视业务正遭遇成长“天花板”,如何构建新增长极成为企业的挑战。

从财报入手,TCL电子正从电视终端向AloT(人工智能+互联网)延伸,包括智能眼镜13、路由器、智能穿戴、智能家居等智能连接产品在内的创新业务和家庭互联网业务,为用户提供多屏实时互动、 全场景智慧感知的产品与服务。

换而言之,TCL电子渴望在AIoT新业态中找到第二条盈利曲线。

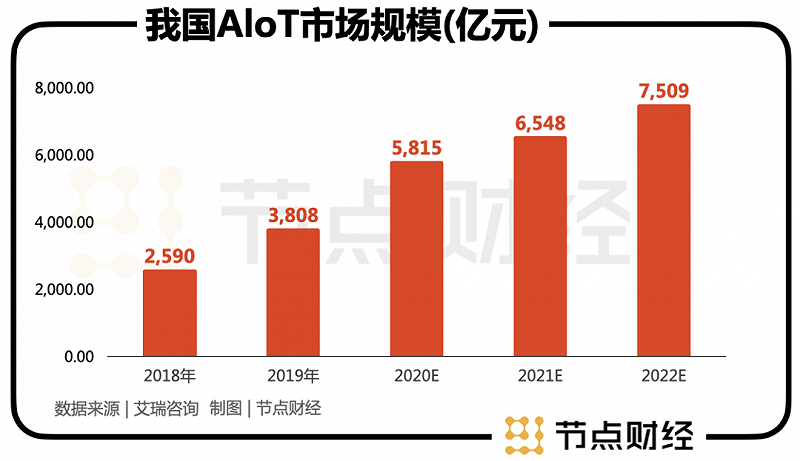

据艾瑞咨询数据显示,2020年中国AIoT市场规模超5800亿元,同比增长53%,预计2022年市场规模将达到7509亿元,2018至2022年的年均复合增长率30.49%,是一条高景气度赛道。

2021年,TCL电子创新业务收入85.46亿港元,同比增长86.72%,营收占比从2020年的9%扩大到11.4%;互联网业务收入18.5亿港元,同比增长49.9%,占比基本和去年持平,为2.5%。

分板块看,智能连接和智能家居同比分别增长34.2%、78.9%;国内互联网业务(主要为雷鸟网络集团相关业务)收入达14.9亿港元,同比大幅增长63.7%;海外互联网业务的收入达3.6亿港元,同比增长11.2%。

直观地讲,创新业务和互联网业务已成为拉动TCL电子的业绩的新引擎,但问题都是体量太小,不足以引致集团的规模增长。

拆解TCL电子的财报,近两年营收增长一定程度上依赖于并表,2019年4月并入雷鸟网络,2020年9月并入中小尺寸显示业务、智能连接相关业务,内生增长不多。

另外,根植于现实,AIoT这一概念肇始于2018年。随后不久,以BAT为代表的各互联网大厂、传统制造业巨头、以及新兴的独角兽都毫无犹豫地踏进,现如今早被“挤爆”。

诸如雷军曾在2020年初豪言,在“5G+AIoT”战场上,未来5年小米将至少投入500亿元;京东推出“京鱼座”AIoT生态,专注智能生活;华为5G+AIoT,彰显万物互联雄心……

抛开上述对手不谈,格力、美的、海尔等头部家电企业,以及海信、创维、康佳等同一时代的老竞友也悉数下场。

谨慎乐观而言,基于硬件优势,全球布局实力,TCL电子有逐浪御风、打开增量空间的机会,但需要指出的是,AIoT的内核是人工智能,并由此匹配感知、连接、交互、智能等全方位能力,这方面互联网企业比较擅长,而传统企业的理解相对不深,且缺乏年轻人的“拥趸”,不是加装了超大屏幕就可以称之为AIoT家电的。

也就是说,在生态体系对抗上,TCL电子处在弱势中。

03 黑电行业的价值重估难题

TCL电子于1999年上市,市值一度超千亿港元,但近十年,其股价一直低位徘徊,截至2022年4月20日,收盘价为3.45港元/股,市值只剩86亿港元。

这期间,即便有利好消息放出,资本市场对TCL电子也没有强烈的做多情绪。

譬如,2022年2月23日,TCL电子正式发售新品银弧极速智屏P11系列, 12nm制程工艺、拥有2.6T Al、双重120Hz……

可是,无论宣传的怎么高亢激昂,这款在堆料和配置上堪称“王炸”的电视却没有激起任何波澜,公司股价当天反响平平,次日更是暴跌3.92%。

其实,类似的尴尬不仅仅在TCL电子一家的身上有,康佳、创维、长虹等老牌黑电企业无一例外。

究其原因,就像智能机打败功能机,MP3打败随身听,新技术更新迭代,新产品推陈出新,电视面临着被手机、平板替代的风险,外加人口红利和房地产红利逐渐消退,彩电行业自2016起已由增量竞争进入到存量竞争。大白话就是大势已过。

该背景下,“水大鱼大”几无可能,业内公司均面临成长兑现“烦恼”。

对于讲究前瞻和预测的资本市场来说,一个天花板就在“头顶”的行业,能跑、能跳的空间都很有限,增长只会越来越困难。或者我们可以这么理解,资本的担忧永远在更远期的未来。

落在估值上,目前TCL电子动态市盈率7.12倍,创维集团5.22倍,深康佳12.87倍,海信家电A股15倍、港股8.82倍,基本符合传统制造业“硬件公司”的估值逻辑。

不过,资本市场又体现出区别对待态度,后两者因为业务更加多元化,一个加码半导体与新材料,一个黑电、白电通吃,市盈率明显高于前两者。

值得注意的是,TCL电子和创维集团当下这个市盈率,还要感谢2021年拉胯的净利润,否则只会更低。

节点财经斯以为,便宜从来都不是买入的主要理由,巴菲特最大的贡献不仅仅是“捡烟蒂”理论,而是扩充了价值投资的内涵,即投资者在寻找市面上可以买到的、价格具有吸引力的“好”企业时,成长的概念是被纳入价值计算当中的。

此外,资本关注利润,过低的盈利能力也是掣肘黑电企业估值的一个因素。以TCL电子为例,2021年净利率只有1.59%,2020年则为3.6%。

创维集团、深康佳、海信家电2021年净利率分别为3.84%、1.64%、3.47%,均较2020年有所下滑。拉长时间轴,这些企业净利率鲜少超过5个点。

故而,他们的股价走势反映出类似认知:对于某些行业来说,长期的下跌后,是又一次的价值投资机会;但对黑家电行业来说,长期的下跌之后,仍然只有反弹的价值。