文|摩根频道

2022年4月8日,绿茶集团有限公司再次向港交所递交招股说明书,拟香港主板IPO上市,花旗和招银国际担任联席保荐人。

对于拥有着餐饮界“初代网红”绿茶餐厅的绿茶集团来说,上市之路并不通顺,此次递交招股书,已经是绿茶集团从去年3月以来,首次开启IPO之路后的第三次更新上市材料;这也就是说,在过去的14个月里,绿茶集团已经“三战”港交所。

那么,为什么绿茶集团对于IPO如此着迷与着急,又为何一而再的折戟港交所呢?

一、“三战”港交所,绿茶餐厅究竟在“急”什么?

对于第三次冲击IPO的绿茶集团来说,或许是对港交所爱的深沉,但是这份“感情”也多少有些潦草。

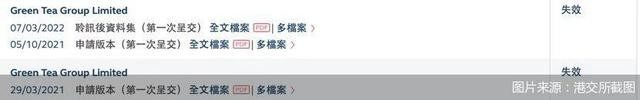

去年3月,绿茶集团首次向港交所递交上市申请,但是却由于招股书存在明显错误,将“流动负债总额”写成了“流动资产总额”,使得六个月后该版本的上市申请被披露“已失效”。对此,港交所方面给出的回应为,要求任何公告或者公司通讯都“必须准确完备”。

毕竟,港交所一直对于信息披露的严谨性与及时性要求较高。并且,对于一家计划上市的公司来说,招股书之中能出现如此明显的错误,不禁令人对其在IPO的重视性以及日常公司审核的严谨性产生质疑。

随后,绿茶集团于2021年10月再次向港交所递交上市申请,并在2022年3月披露聆讯招股书,但该上市申请材料于今年4月份再次“失效”,这才有了绿茶集团第三次冲击港交所的当局。

绿茶餐厅“三顾”港交所,几乎都属于上次申请材料失效就立即再次递交招股说明书,如此急迫究竟是在“急”些什么呢?

一种说法是港交所的招股书失效期通常为6个月,若在此期间未完成聆讯或是招股,就需要及时补充材料。绿茶餐厅第一次招股书“错误”,第二次通过聆讯、但来不及完成招股发行的过程,还需要提交最新材料。

那么,有了前两次IPO的经验与教训后,绿茶集团的第三次IPO之旅,能成功抵达“终点”吗?

可能未必,因为绿茶餐厅仍与同行存在着差距,或许这是为什么绿茶餐厅如此着急上市的原因,为了通过资本获取更多的资金,用于更快的扩张来巩固自身市场优势。

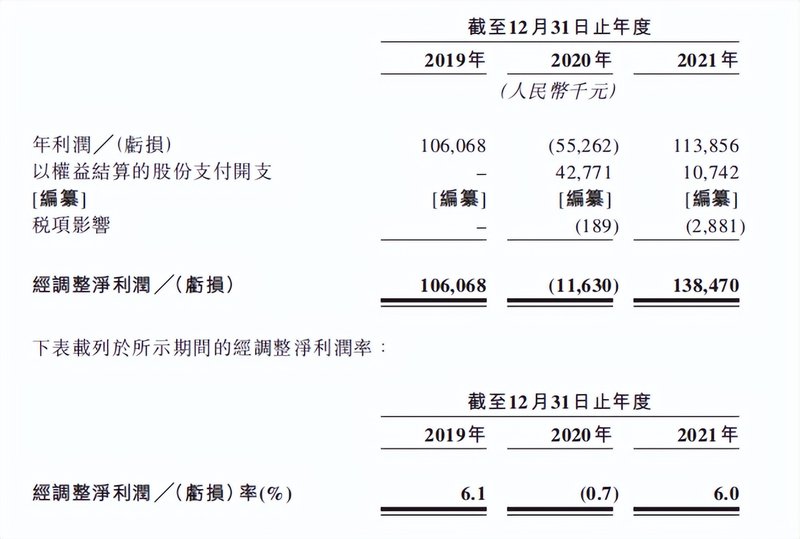

我们从最新一版的招股书来看:从2019年~2021年,绿茶集团的营业收入分别为17.36亿元、15.69亿元和22.93亿元,净利润分别为1.06亿元、-0.55亿元和1.1亿元。可见,经历了2020年疫情阵痛的绿茶集团,已经恢复至疫情前的水平。但是,对于市场大环境来说,不进可能就代表着倒退,而且绿茶从数据方面来说,的确有“退步”的趋势。

1、翻台率优势不在?

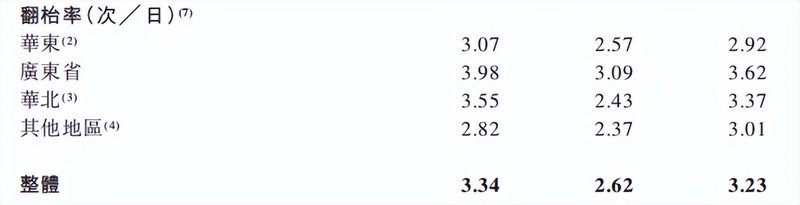

绿茶餐厅创始人王勤松曾公开表示过:“绿茶的下限就是四次翻台,这应该是大众餐饮的一道门槛,如果达不到,那可能就要考虑是不是有什么问题了。”毕竟,绿茶是在用近乎成本的低价格换取客流,所以其必须重视翻台率。

但从这次招股书数据来看,绿茶现如今的翻台率优势已经不在了,哪怕2021年比着创下新低的2020年有所缓和,但是仍未达到疫情前的标准。甚至,近几年绿茶的翻台率早已经低于创始人王勤松所说的4次的下限,那么绿茶是不是也要考虑自身有什么问题。

毕竟,根据休闲中式餐饮市场前五中的太二酸菜鱼所披露数据,2021年翻台率为3.4次,也已经高于以翻台率为优势的绿茶。那么,绿茶接下来在连锁头部中能进一步扩张市场的竞争优势又在哪里呢?

2、消失的“爆款”?

作为靠着“绿茶香酥烤鸡”、“面包诱惑”等爆款出圈的初代餐饮网红,哪怕其创始人亲自领导团队在2018年~2020年推出了94、120和147道新菜品,但是难以否认的是,绿茶餐厅已经很久没有诞生令消费者印象深刻的爆款了。

并且,绿茶餐厅的也逐渐丧失了有关于“特色”上的竞争力,比如,“烤鸡”是绿茶的爆品与特色,但也是外婆家的爆品与特色。当你提及绿茶餐厅时,“烤鸡”自然少不了是必点菜;但是当你提及“烤鸡”时,用户能想到与必去的不一定是绿茶餐厅。

此外,比如融合菜式、中国风用餐环境和高性价比,这些标签在其他餐厅上也有,比如外婆家、桂满陇、新白鹿等等。

3、与同行差距拉大?

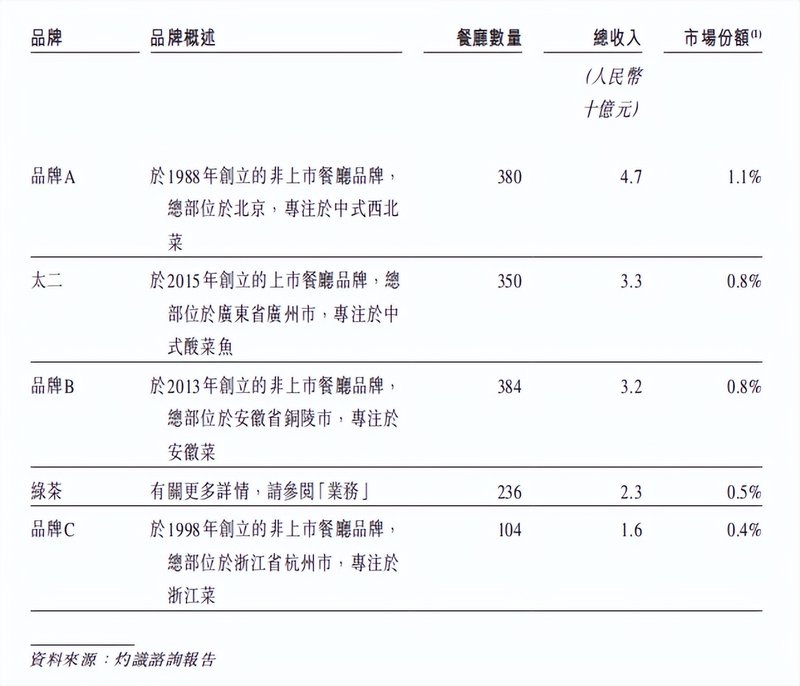

首先,根据绿茶集团最新披露材料与灼识咨询报告,绿茶餐厅在2021年五大休闲中式餐厅品牌排名第四,市场份额为0.5%,2021年总收入23亿元。

虽然排在前三位的并未全部实名,但是根据市场资料来看,这三个品牌应该分别为西贝、太二以及小菜园,市场占有率分别为1.1%、0.8%与0.8%。此外,前三名品牌2021年总收入为47亿元、33亿元以及32亿元。

由此可见,虽然同为五大休闲中式餐饮品牌,绿茶距第三名的小菜园与第二名的太二近10亿收入的差距,而第一名西贝总收入更是自身营收的两倍还多。

其次,绿茶作为融合菜,以数量取胜并且来自于天南海北的菜品使其在当下“细分”赛道上,失去了自身辨识度。毕竟,吃西北菜能想起来西贝、吃酸菜鱼能想起来太二,绿茶所拥有的还是曾经的“网红”标签,但是当下这个年代“网红餐厅”太多了。

4、难以寻求的“第二增长曲线”与竞争力加剧?

除了绿茶餐厅外,绿茶集团曾探寻过第二增长曲线,或许想以“多元化”降低自身抗风险能力。

像是呷脯呷脯创立子品牌“凑凑”,九毛九带领自身副品牌“太二酸菜鱼”闯天下,都取得了不错的成绩。凑凑知名度已经不逊色呷脯呷脯,太二酸菜鱼也已经由“副”转“正”,2021年占九毛九总营收比例高达78.8%。

但是,绿茶集团2015年创立的西餐品牌“Playing”与炖菜品牌“关东造”,不仅没有重现绿茶餐厅的荣光,而且在创建不久后就全部歇业,只剩下绿茶餐厅自身迎战市场。

这也使得绿茶集团仅有绿茶餐厅一张牌下,市场风险度逐渐攀升。

一是,中国餐饮市场本身就高度分散,中国餐饮百强公司占中国市场总收入约10%,看似市场广大,其实各个梯队玩家市场占有率极其接近,在资金充足与市场环境稳定下很容易超越与被超越。

二是,中国餐饮市场用户口味风向飘忽不定,天南海北口味各不相同,使得连锁餐饮在不同地区的接受度各不相同。并且,以的连锁餐饮来说,一般通过中央厨房的方式来巩固菜品味道的标准化,这也就变得口味容易被“复制”,很难去维系自身的护城河。

二、IPO后,绿茶能从“网红”变“长红”吗?

那么在绿茶餐厅自身优势与特色减退、市场竞争加剧、并且受疫情不稳定因素的加持下,上市自然成为绿茶集团较好的选择之一。毕竟,上市代表着将有一大笔资金的流入,对于自身的扩张与探寻第二增长都是极为有利的。

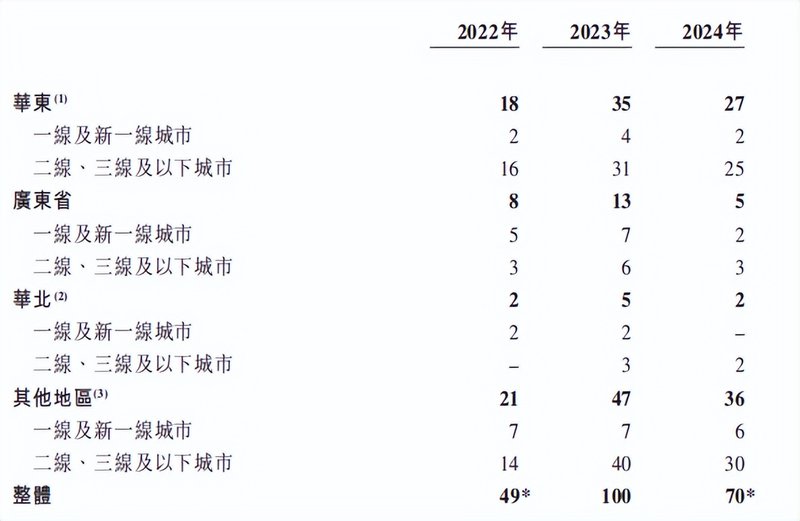

绿茶集团在招股书中也表示了,IPO所募集资金净额主要将用于在2022年至2024年开设约219家餐厅,投资在浙江省设立中央食品加工设施所需的资本开支,以及升级信息技术系统和相关基础设施等。

不过,设想虽好,现实并不一定如意。

利用资本市场“输血”用以加速扩张,餐饮界中海底捞、奈雪的茶、喜茶等各大细分赛道上的头部们,都以此来快速发展。但是,就目前案例来看,以开店换取市占率与营业额,一旦“失速”,把握不好平衡,只能换来更惨重的代价。

就像是海底捞、奈雪的茶在快速扩张后使得利润加速衰退,从而开始大幅度闭店或者裁员。并且,在资本市场上,股价一落千丈,难以回暖。

在设立中央食品加工来说,的确可以成为绿茶餐厅的一条副线。毕竟,绿茶餐厅如果能把供应链把握在自己手里,逐渐避开第三方供应商,一是能继续降低成本,二是自身更容易把控品质。

并且,随着疫情下预制菜赛道越来越火。绿茶餐厅凭借着自身几百家店铺的影响力,以及初代网红餐厅的名号,或许未必没有一战之力。

但是,这些也都是后话。毕竟,绿茶餐厅能否成功上市还不得而知,哪怕成功上市了,建立工厂、完善供应链、开放市场都需要时间打磨,而未来预制菜的风向何处刮谁又能知晓呢?