文|投资者网 张伟

编辑|胡珊

随着生活水平的提高,消费者在购车时除了考虑安全因素外,也越来越注重驾乘时的舒适体验。这让内饰成为汽车销售的卖点之一,促进了汽车内饰产业的发展。

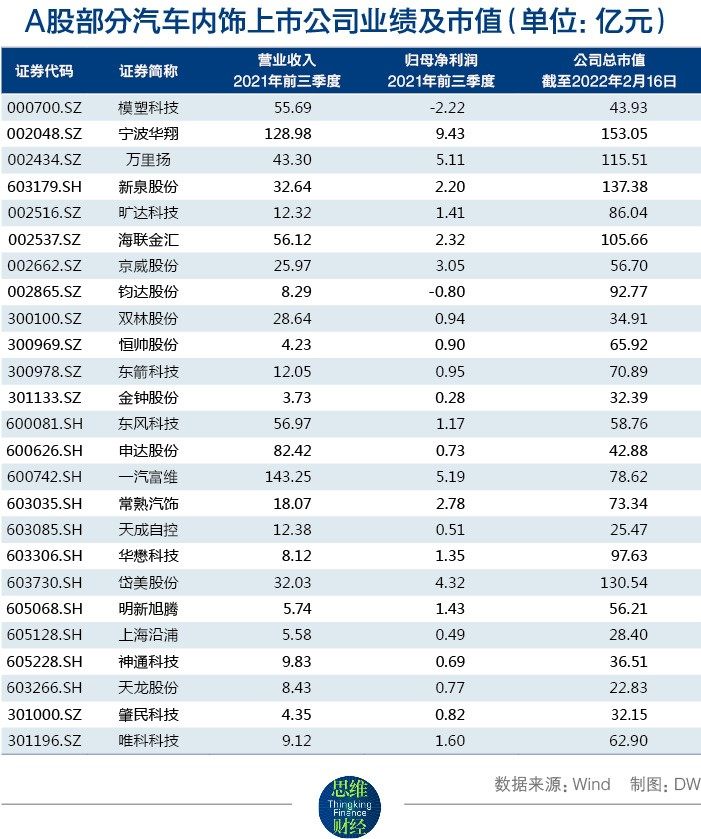

行业整体繁荣,也助推了不少汽车内饰公司登陆资本市场。Wind数据显示,截至2021年底,已有常熟内饰(603035.SH)、新泉股份(603179.SH)等20多家汽车内饰供应商在A股上市。

目前,芜湖福赛科技股份有限公司(下称“福赛科技”)已向深交所递交招股书并获受理,这意味着国内汽车内饰行业的上市版图或将进一步扩大。不过,福赛科技存在产能利用率下降等问题,而其募资用途又主要为扩大产能。

有市场观点认为,这也导致其募资计划能否获得监管部门认可,还存在不确定性。

前五大客户撑起八成收入

证监会官网信息显示,1月28日,福赛科技向深交所创业板递交招股书并获受理。据悉,福赛科技计划募资4.63亿元,主要用于扩大产能和补充流动资金。本次IPO的保荐人(主承销商)为中信建投证券、律师事务所为锦天城、会计师事务所为容诚。

据其官网介绍,福赛科技主要从事空调出风口、杯托、内开拉手等汽车内饰的研发、制造和销售。公司自2006年10月成立以来,已与马瑞利、延锋汽饰、北汽韩一等全球知名一级供应商建立了合作关系,并作为一级供应商直接为比亚迪(002594.SZ)、长城汽车(601633.SH)等整车制造商供货。

目前,国内汽车内饰行业已经形成以整车制造商为核心、零部件供应商为支撑的三级供应体系:一级供应商向整车制造商供应内饰总成系统,二、三级供应商为一级供应商提供配套产品。其中,一级供应商以外资或合资企业为主,二、三级供应商则大多为内资企业。

数据显示,福赛科技的营收主要来自一级供应商。招股书显示,2018年至2021年前三季度(下称“报告期内”),福赛科技的营业收入分别为3.53亿元、4.27亿元、4.64亿元和4.12亿元,同期来自前五大客户的销售收入分别为2.51亿元、3.32亿元、3.61亿元和3.18亿元,在其主营收入中的占比均超过80%。

报告期内,马瑞利始终为福赛科技的第一大客户。该公司对福赛科技的销售贡献率从2018年的28%增至2021年前三季度的46%。据悉,马瑞利为全球第七大汽车零部件供应商,福赛科技与该公司旗下的马瑞利(中国)、马瑞利(广州)、北美马瑞利等多家内、外资企业有合作关系。

值得一提的是,A股另一家汽车内饰上市公司新泉股份一直是福赛科技的前五大客户。报告期内,该公司对福赛科技的销售贡献率为12%到21%不等。此外,整车制造商比亚迪、长城汽车也曾出现在福赛科技的前五大客户之列,只是销售贡献率相对较低。

对于主要客户集中的风险,福赛科技表示,“若未来主要客户因自身经营业务变化或者与公司合作关系发生重大不利变化,对公司产品的采购量大幅下降,将对公司经营业绩产生较大不利影响。”

产能利用率降低扩产如何消化

募资用途显示,福赛科技本次IPO拟募资4.63亿元,其中3.56亿元用于年产400万套汽车功能件项目(一期)、1.07亿元补充流动资金。

据悉,年产400万套汽车功能件项目将分两期实施,本次募投项目为一期,该项目建成后,将形成年产300万套汽车功能件的生产能力。从投资明细上看,一期项目主要包括购买55亩土地、工厂建设、设备购置及运营资金等。

项目进度显示,项目土地已处于芜湖市的土地出让挂牌公告中,一期项目也已获得了当地主管部门的环评审批手续。福赛科技表示,在本次募集资金到位前,公司将利用自有资金或自筹资金进行建设,待募集资金到位后再置换前期投入资金。

不过,报告期内,福赛科技的产能利用率下降明显,该项目达产后能否消化新增产能,却要打上一个问号。

招股书显示,2018年至2021年前三季度,福赛科技的产能利用率分别为103.64%、99.61%、85.46%和86.3%。可以看到,该公司2021年前三季度的产能利用率较2018年已有大幅下降。

对于产能利用率下降的原因,福赛科技表示,2019年较2018年降低主要系墨西哥福赛开始运营,其整体业务量较小,开工不足;2020年则受疫情、新增工厂和机器的影响,导致整体产能利用率不足。

但如何消化新增产能,福赛科技在招股书中并未提及,只表示,“公司客户资源丰富,与客户的紧密关系为本次募集资金投资项目扩充产能开拓市场奠定了坚实的基础。”

行业集中度低且竞争激烈

而市场之所以对福赛科技消化新增产能的能力有疑问,也与其所处竞争激烈的行业背景有关。

智研咨询报告认为,目前国内汽车内饰行业已基本形成了竞争充分、市场化程度较高的格局,随着二、三级供应商所处金字塔层级的降低,产业进入壁垒和技术要求相应降低,企业数量增多,市场竞争愈演愈烈,行业整体集中度偏低。

而从A股市场相关上市公司的营收及市值数据来看,似乎也能佐证上述观点。Wind数据显示,目前A股与汽车内饰相关的上市公司超过20家。《投资者网》不完全统计发现,大多数汽车内饰上市公司2021年前三季度的营收在50亿元以下,净利润超过2亿元公司的占比大约只有三成。

在招股书中,福赛科技提及天龙股份(603266.SH)、肇民科技(301000.SZ)、唯科科技(301196.SZ)是其同行业可比上市公司。而与上述这三家公司相比,福赛科技的业务规模和盈利能力也还有明显差距。

财务数据显示,2021年前三季度,天龙股份、肇民科技和唯科科技的营业收入分别为8.43亿元、4.35亿元和9.12亿元,归母净利润分别为0.77亿元、0.82亿元和1.6亿元,同期福赛科技的营收和净利润分别为4.12亿元和0.57亿元。

此外,作为汽车制造产业链的一环,汽车内饰也与整车销量密切相关。中国汽车工业协会数据显示,2018年至2020年,国内汽车产量和销量下降明显,其中产量从2781万辆降至2523万辆,降幅9%;销量从2808万辆降至2531万辆,降幅10%。

福赛科技认为,整车销量、新冠疫情、以及去年以来爆发的“芯片荒”都可能影响公司订单,从而对公司业绩造成不利影响。而作为众多二级供应商之一,福赛科技的市场份额相对较小。据招股书披露,2020年,该公司核心产品空调出风口、杯托和储物盒的市场占有率约为2.24%、1.5%和0.72%。

毋庸置疑,一方面市场竞争激烈,另一方面受行业景气度、自身话语权有限等影响,这都是福赛科技目前面临的问题。未来该公司能否借上市做大规模,增强其竞争力,目前仍有待观察。