文|节点研究 零度

刘彦春何许人也?是公募人气大佬,是千亿顶流基金经理,还是公募消费一哥?这些似乎都是刘彦春身上的标签。

围城说得好“城里的人想出去,城外的人想进来”。婚姻如此,名气亦如此。前年还盛极一时的刘彦春,如今也为名气所累,尽管许多基金都遭遇了业绩滑铁卢,但名气加持的刘彦春所管基金的全线溃败无疑更加惹眼。

短期表现凄凄惨惨戚戚

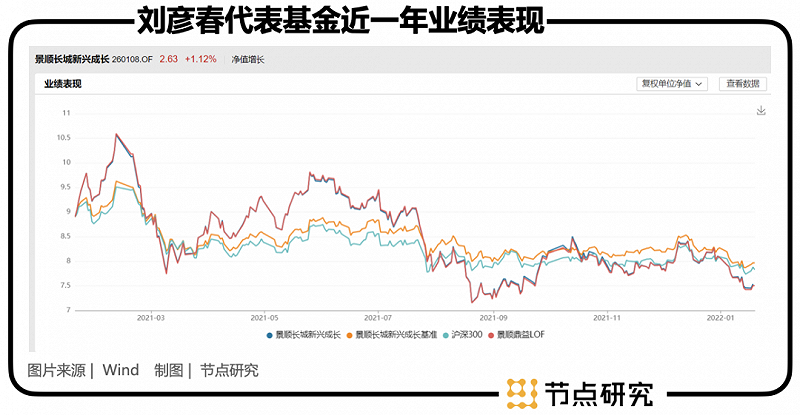

拥有500亿+规模的景顺长城新兴成长,近一年的回报率为-17.24%,拥有200亿+规模的景顺长城鼎益近一年的收益率为-17.73%,均跑输沪深300-12.78%、业绩基准-11.52%、大幅跑输偏股混合型基金-1.81%的回报率,同类排名跌至后15%。

刘彦春是管理学硕士,拥有丰富的经验,曾任汉唐证券研究部研究员,香港中信投资研究有限公司研究员,博时基金研究员、基金经理助理、基金经理。2015年1月景顺长城,具有18年证券、基金行业从业经验。

尽管去年业绩暴跌,但刘彦春仍是支付宝金选认证的金牌经理,有5座金牛奖、5座明星基金奖、4座金基金奖加持,即便是回撤了一年的今天,6只在管基金年化回报尚均超过17%,其中3只年化回报更是超过23%。可想而知彼年彼时刘彦春站在那里,战功赫赫、袈裟加持,金光灿灿,一时间无数基民拜倒的盛况,追星而来的粉丝必是拥拥嚷嚷、不计其数。

这样的业绩见惯大风大浪的刘彦春会不会失眠咱不知道,但慕名而来的基民们可是愁哭了脸,我们探访了景顺长城鼎益混合(LOF)讨论区,该基金是踉踉跄跄,但讨论区还是热热闹闹,不少基民晒出了自己的投资收益,语气中也充满了欲哭无泪。

我们看到如今基民的觉悟也提高了,很多基民不再是追涨杀跌了,也知道逆势加仓,但持续下跌的净值还是避免不了,越跌越买、越买越跌的惨状,无论是半路割肉还是继续忍受,基民的心情怎一个愁字了得。

甚至有基民说“买了好多基金经理的基,都是亏,但最最最差的就是你!没有之一!”事实真的如此吗?

回撤不小,长期业绩还能保住

基本可以说在刘彦春的投资生涯中,最差的就是这一年(相对回报角度),以往还不错,毕竟顶流明星基金经理的封号也不能白拿。景顺长城新兴成长刘彦春的任期回报为219.71%,年化回报18.68%;景顺长城鼎益刘彦春的任期回报为293.31%,年化回报为23.32%。长期来看,刘彦春的在管基金回报排名位列前茅,收益可观。

但是这份可观的收益有多少基民享受到了,就仁者见仁智者见智了。景顺长城新兴成长是刘彦春在2015年7月10日接任的基金经理,2015年6月A股在经历了疯牛之后掉头向下,开启了令人闻风丧胆的千股跌停路,而刘彦春正是在此时临危受命,2015-7-10,这一天的动态回撤为-40.46%,而后动态回撤在2016-1-28触及-50.77%。

刘彦春的这场临危受命需要两看,一来“此诚危急存亡之秋也”,刘彦春凭借多年扎实的投研能力,一步步带领该基金走出阴影,在2018年再创新高;而另一方面,在刘彦春在管期间,该基金并没有在刘彦春手里经历这次“惨绝人寰”的股灾,上证综指在2015-7-10~2016-1-28期间跌了1200逾点,而此次股灾从最高点到最低点一共跌逾2500点,故而刘彦春在这次股灾里经历了一半,并且大概已有心理预期。我们看到在8月以后该基金做了大幅股票仓位调整,股票仓位95%降至63%左右,并且跟随指数做了一波反弹,并在低点逐渐买入,16年2月份,仓位重新回到90%以上。

故而我们看到,有预期的一半股灾+刘彦春的投资管理能力,使得2015~2016年这一波回撤在刘彦春手里净值只是又跌了10个百分点。这也间歇导致,刘彦春的任期回报率里只是小幅受到了2015年股灾的影响。没有经历那一轮完整的牛熊的影响是双向的,拔高了回报率,但同时这个回报率水平也就打有折扣。而这也是刘彦春投资表现佳的原因之一。

此前刘彦春的任期最大回撤便是2018年的-30%左右,如今已经又到了-30%,并在此区间徘徊已经将近一年,也就是说近一年进场的基民,大概率都是人均亏损的,就如讨论区的惨况一般。

既往气势恢宏,沙场秋点兵的刘彦春怎么了?老牌牛基怎么了?正所谓成也萧何败萧何,因投资风格当年享受到的收益,换了身风险的衣服回来了。

顺势逆势都加仓,先见不明了?

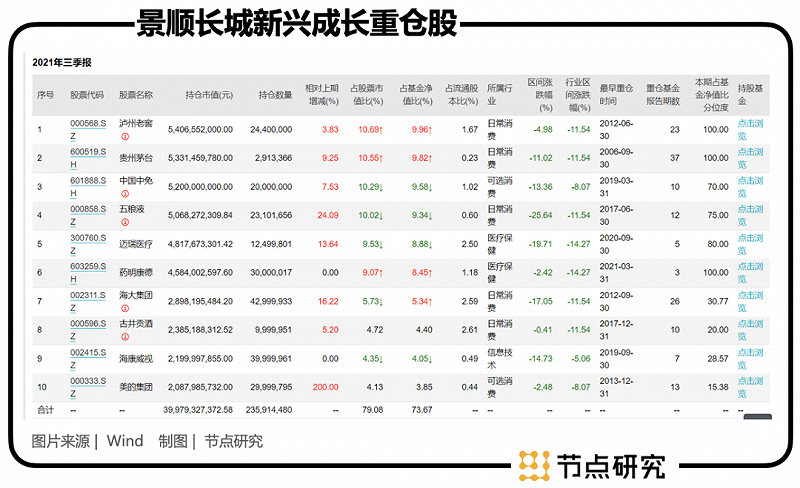

景顺长城新兴成长2021年三季报显示,其前十大重仓股占基金净值比高达73.67%,占股票市值比更是高达79.08%,并且这不是暂时现象,2016年以来其持股集中度(占净值比)均在60%以上,大部分时间在70%左右。这一集中水平可谓是显著的高于同类平均,同类平均持股集中度基本在40%~50%之间。

持股高度集中对基金净值的影响是双向的,上升行情时,基金净值更好的分享到个股的收益,而下降行情时,基金净值也更多的承担了个股的风险。我们看到前十大重仓股第三季度都录得跌幅,并且其中六只跌幅较大,这使得基金整体净值被裹挟。

在刘彦春的投资语录中,不乏关于价值投资的名句“价值投资并不等于买权重和白马,这类公司股价高估是也要卖出”。

恰恰是刘彦春对价值投资的理解,使其过往对猪周期精准把握,这也是成就刘彦春走向顶流一个标志性事件。2018年市场下跌,原本的猪周期叠加非洲猪瘟、环保限产去产能,整个养猪产业链迎来大挑战。而此时刘彦春逆势加仓养殖股,甚至买进前十大重仓股,正是因其看到了养殖类公司的资产价格被低估,看到了此次危机中行业洗牌的机会,才敢“在别人恐惧时贪婪”。

刘彦春对猪周期的把控是精准而清醒的,2019年后市场反弹势如破竹,刘彦春在年底开始减持养殖股,刘彦春认为养殖股的短期逻辑已经不像以前那么流畅,行业在短期反弹后将进入下行周期。如其所料2020年7月养殖股龙头在创新高后步入调整期,同年中报显示养殖股已经调离了刘彦春的重仓股。

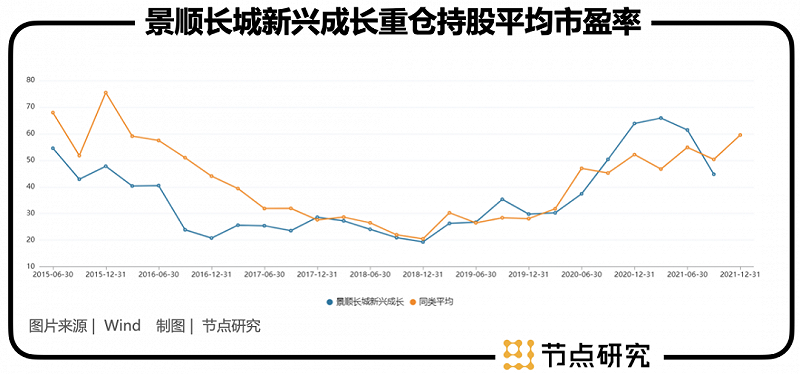

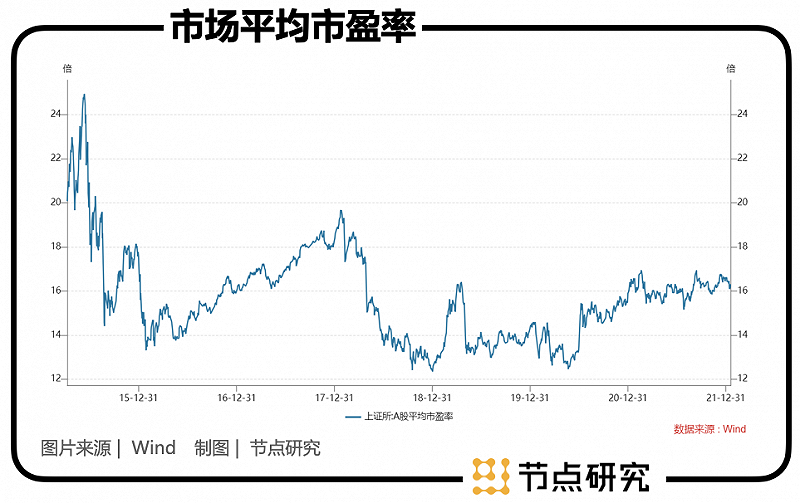

但这一次刘彦春对估值的把控似乎没有那么精准了,可以看到景顺长城新兴成长重仓持股的平均市盈率从2020年开始急剧攀升,一年的时间便攀升至65以上,而市场平均市盈率却徘徊在16左右,在此期间,刘彦春重仓持股的估值水平显著的超越了市场及同类平均。

显然,刘彦春这一次并没选择在高估时卖出,重仓股中大部分个股从2020年三季度后一年时间里均在持续加仓,我们看泸州老窖在2020Q3时占股票市值比8.98%,2021Q1时占比10.50%,较上期增45.65%,2021Q2占比10.60%,较上期增7.01%,至2021Q3时已占10.69%,较上期增3.83%。这一次刘彦春先是在顺势加仓而后逆势加仓,可见投资理念也并没那么容易严格奉行,金融行为的互相影响有偏差,市场里滚锅谁都容易头晕脑热。

吃药喝酒,行业太集中

刘彦春曾言道“我的组合没有特别的标签,更多是基于对财务指标,估值和风险的理解做出的选择”,依据资产定价模型,不设置行业限制,风格多样,只要是估值合理,能为股东创造价值,无论大市值还是小市值,无论朝阳行业还是夕阳行业,自下而上,全市场选股,主动挖掘投资机会。

我们看到其以往投资经历,其中不乏冷门赛道,也经常逆势加仓,并不执着于拥挤赛道。比如他在2016年市场深跌之际,刘彦春看到了资产价格严重偏离的机会,布局晨光文具。那是他在生活中观察消费注意到的文具龙头,经过考察和调研,他发现这门生意虽然辛苦,但却近乎垄断,在消费升级、集采政策及品牌力的加持下,其盈利及估值有希望迎来戴维斯双击。刘彦春认为当时该企业被明显低估了。从2016Q2持有,直到2021Q3才被调出了重仓股,虽然没在估值极致时调出该股,但从2016Q2到2021Q2,该股也已翻了五倍左右。

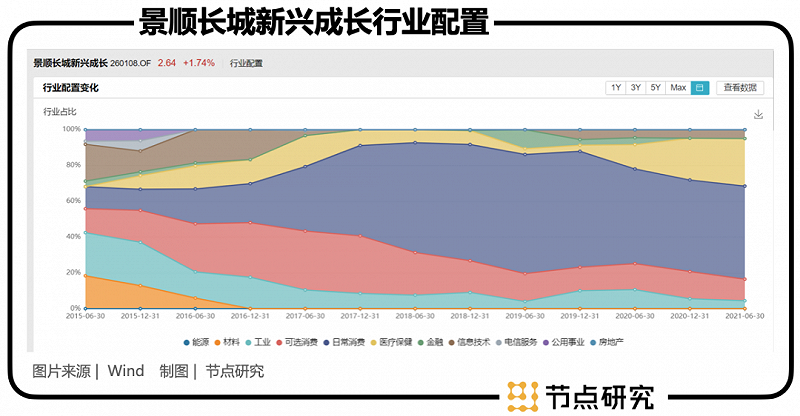

从景顺长城新兴成长行业配置我们可以看到,从刘彦春接手以来,其行业集中度不断提升,已经从早期的均衡配置发展到如今的集中配置了,真真的逐渐坐实“消费一哥”的称号,截至2021Q2,其第一大重仓行业日常消费占比以超50%,前三大行业日常消费+医疗保健+可选消费持仓占比更是超过90%,可想而知其行业配置的风险之高。

既然当年受益于喝酒吃药行情的极致收益,现在也必然要承担喝酒吃药的极致风险,日常消费、医疗保健、可选消费在2021Q3Q期间分别录得跌幅-11.54%、-14.27%、-8.07%,虽然总体来说跌的没有涨的多,跟前几年喝酒吃药为其带来的收益比小巫见大巫,但慕名而来的新基民可扛不住啊,没享受到收益只承担了风险,似乎是买了一张单边船票。

行业越来越集中,持股越来越相似,风格越来越稳定,不禁要质疑,刘彦春是不是有点为盛名所累,没以前勤奋了。

规模爆炸,大佬也无奈

造成以上现象的主观原因我们不得而知,但一个客观原因是规模、收益、风险的不可能三角。

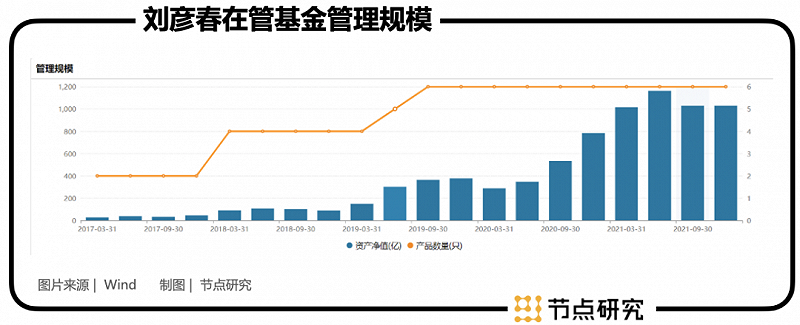

近些年来,刘彦春在管基金的管理规模可谓是急剧攀升,去年年中达到峰值,直逼1200亿,虽然后有回落,也仍在千亿大关之上。仅景顺长城新兴成长规模便超500亿。

以刘彦春持股集中的习性,前十大重仓股平均每只个股占基金净值7%左右,这意味着对单一重仓股持有金额平均为35亿;而根据《证券投资基金运作管理办法》规定:同一基金管理人管理的全部基金持有一家公司发行的证券,不得超过该证券的百分之十。也就意味着刘彦春需要从市值350亿以上的公司选择重仓持股。

进而意味着着大量的中小市值上市公司刘彦春是无缘重仓的。我们看到2015Q2前四大重仓股索菲亚、步步高、东方能源、美盈森在今天都远不符合重仓标准。刘彦春可能也因此被动失去了对一些黑马选择的机会。

那么持有一些中小市值的公司行不行?行是行,但一来,占比低对基金整体收益影响非常有限;二来,筛选中小市值公司,意味着需要成倍的标的来投研,投研成本也会上升,而且刘彦春管理着六只基金,如果持仓分散,精力也会被一再分散。

刘彦春可能也很无奈,即便有重仓中小市值成长的心,最终也只能定位到蓝筹白马里的价值成长,成为抱团股里的一叶漂舟。

不要过度迷恋流量,在基金里也同样适用。粉的人多了,暴雷概率也就大了。但这也不是说刘彦春的基金不行了。本着不以一战论胜负、不以一年论英雄的原则,刘彦春还行不行,还得看未来的仗怎么打。