2021年各家保险公司的理赔年报正在陆续披露中,理赔是保险公司重要的职责之一,也是保险服务的直观体现。据蓝鲸保险不完全统计,目前已有30余家人身险公司披露年度理赔数据。

从理赔金额来看,大部分保险公司的理赔金额同比增长,中国人寿、平安人寿、太保寿险、新华保险、太平人寿去年的理赔金额都在百亿以上,中国人寿、平安人寿日均理赔金额超过1亿元。

重疾险依然是保险公司理赔金额的首要支出领域,恶性肿瘤发病率居首位,且呈年轻化趋势。当前重疾险案均赔付额较低,不少保险公司重疾险赔付金额小于15万元,不足以完全覆盖治疗费用以及康复费用,存在不小的保障缺口,消费者应当加强保障意识。

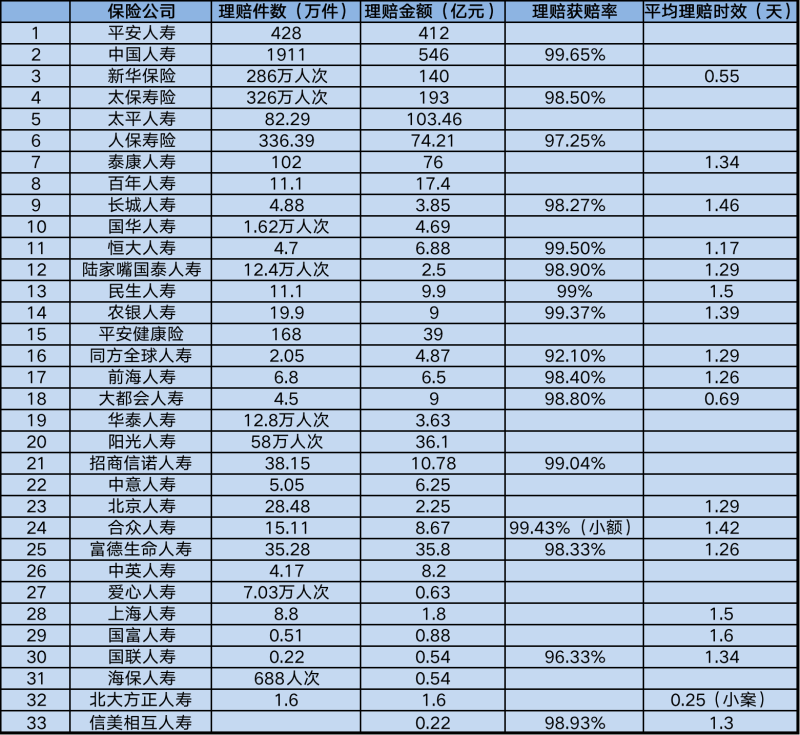

33家保险公司合计理赔金额将近1800亿元

银保监会最新发布的统计数据显示,2021年前11月,保险业原保险赔付支出额为14057亿元,比上年同期多赔付1664亿元,同比增加13.4%。去年前11月,尽管人身险公司原保险保费收入同比下降1.6%,但赔付支出额达到6288亿元,比上年同期多赔付795亿元,同比增加14.5%。

从蓝鲸保险统计情况来看,33家已经披露理赔年报的人身险公司合计理赔金额将近1800亿元。中国人寿、平安人寿、太保寿险、新华保险、太平人寿的理赔金额都在百亿以上,分别为546亿元、412亿元、193亿元、140亿元、103.46亿元。

中国人寿去年全年赔付件数超1911万件,同比增长近19%,平均每天为客户送去1.5亿元左右的赔款,最高赔付案件金额为9950万元。平安人寿平均每天赔付超1.1亿元,全年共赔付428万件,相当于每天赔付11726件。

部分中小险企的赔付金额也大幅提升。比如阳光人寿2021年累计赔付36.1亿元,同比增长29%;百年人寿累计赔付17.4亿元,同比增长51%;同方全球人寿累计赔付4.87亿元,同比增长44%。消费者都十分关心出险后能否顺利得到理赔,从获赔率来看,大型保险公司与中小型保险公司之间并没有明显差距,基本都在98%以上,保险并非“这也不赔那也不赔”。只要消费者在投保时做到了如实告知,出险后各类情况达到理赔条件,保险公司都不会恶意拒赔,大多数消费者可以拿到相应理赔款。

与此同时,各家保险公司的理赔时效也在缩短,均在2天之内,新华保险从申请到结案的件均时效仅为0.55天。行业线上化理赔方式得到进一步运用,提高理赔的工作效率,并且创新使用新型理赔技术。比如平安人寿“免材料·省心赔”理赔服务以区块链技术为核心,联通地级市卫健委所辖医院,在客户有效授权的前提下,实现身份信息、就诊记录、交易信息等的网络加密互信验证和点对点传输,将过去被动等待客户理赔申请的模式,变革为主动为客户完成理赔服务。

重疾险保额难以覆盖治疗康复所需,保障缺口待补齐

保险理赔大数据显示,平安健康险理赔年报中,出险率较高的年龄段,0-17岁门诊医疗占比高达90%,未成年人主要由于自身抵抗力较弱,容易有呼吸道、感冒等健康问题;60岁以上人群住院医疗占比高达37%,老年人则是因各项身体机能下降,需留意肺癌等恶性肿瘤疾病。

陆家嘴国泰人寿的重疾理赔案件中,30-49周岁中青年人群占比约70%,因此我们应更加关注家庭支柱的身体健康,及时配置足额重疾保障。此外,多数保险公司的重疾赔付女性占比大于男性,年龄集中于18-40岁,青年女性更需要关爱自己的健康、加强保障。

需要注意的是,恶性肿瘤仍是最常见的重大疾病,也是危害公众健康的头号“杀手”。据悉,我国每年新发癌症病例300万人,癌症发病人数逐年增高且趋于年轻化。

泰康人寿的重疾险赔付中,恶性肿瘤高居首位,在重疾赔付件数中占比53%,心脑血管等疾病紧随其后。平安人寿重大疾病赔付原因前三位分别是恶性肿瘤(78%)、急性心肌梗死(8%)、以及脑中风后遗症(4%)。前海人寿理赔年报显示,恶性肿瘤在疾病身故中占比最高,达到43.7%。

恶性肿瘤中,男性肺、肝、心部位较集中,与生活习惯有较大关系,戒烟戒酒、合理饮食、加强锻炼等保养措施必不可少。女性因生理原因专属疾病发病率较高,如宫颈癌、子宫体癌等,需加强锻炼、定期体检、保持乐观心态,有必要附加女性专属疾病保险进一步转移疾病风险。

随着年龄的增长,青壮年和中年人的高额医疗赔付率明显增高,恶性肿瘤的高发也给罹患疾病的家庭带来了沉重的医疗负担。如今医疗手段不断进步,前沿的科技给更多人带来康复的希望,但是获取先进治疗方式必须有一定的经济承受能力。

近年来,中国医疗通胀率远超过平均经济通胀率,数据显示,随着医疗费用支出的逐年提高,个人负担医疗费用的缺口进一步扩大,全国职工医保次均住院费用达到12678元,配置包含社保外药品费用和诊疗费用的足额医疗险十分必要。商保医疗已然成为社会医疗保障体系中的最有力补充,但人们的保障却并不充足。

泰康人寿介绍,以常见重疾为例,急性心肌梗死花费区间为0.6-20万元;脑中风后遗症为3.5-30万元;脑血管疾病为10-60万元;恶性肿瘤(含器官移植费用)为8-150万元。

阳光人寿理赔报告也显示,恶性肿瘤通常治疗费用为12-50万元;急性心肌梗塞通常治疗费用为10-30万元;脑中风后遗症通常治疗费用为10-40万元;冠状动脉搭桥手术通常治疗费用为10-30万元;终末期肾病(慢性肾功能衰竭尿毒症期)通常治疗费用为10万元/年。

治疗复杂、难度大、费用高是重大疾病的特点,在高额医疗费用面前,当前的重疾赔付金额明显不足,不少保险公司重疾险赔付金额小于15万元,与目前重大疾病治疗和康复费用平均所需额度相比,存在较大缺口。

专家建议,公众应及时足额购买商业医疗保障,科学地搭配医疗保障、重大疾病保障、寿险保障,提升个人和家庭应对风险的能力,购买重疾险时可重点关注产品的二次赔付保障。(蓝鲸保险 李丹萍 lidanping@lanjinger.com)