2021年,猪肉相关行业的关键词就是“降”:“价格降”、“利润降”。

二者的关系是,降价带来企业业绩下降。温氏股份亏损100多亿元,把4年的利润亏去了一半。新希望2021年预计亏损100亿;天邦股份也把前三年的利润亏空完了。正邦科技三年的利润还差25亿元才能补上亏空。只有牧原股份依托自养模式,继续实现了盈利,全年约在100亿元以上。

这种情况会持续吗,双汇董事长万隆表示,2022年将迎来猪周期拐点。但多数业内人士认为,2022年,非洲猪瘟仍在持续,且猪肉产能已经形成,产能没有下降很多,猪价确实还会在低位盘整,猪价有可能在2022年底开始出现趋势性的反转。

散养户、大企业坐过山车,赚得都赔回去了

对河北生猪养殖户老杨来说,2021年的猪肉生意是三十年来从未遇到过的情况。老杨向蓝鲸财经记者感叹:“猪肉收购价格从上一年的20元/斤,降到8元/斤,养了几十年的猪,没有遇到过这种情况,现在是赔钱养猪。”

据了解,老杨每年养殖百余头猪,已经几十年,2020年赚得很开心,但2021年把2020年赚得也赔进去了。“我们这些养了几十年的没关系,有赔有赚,都能拉持平了。那些今年进来的估计都得赔光了。”老杨称。

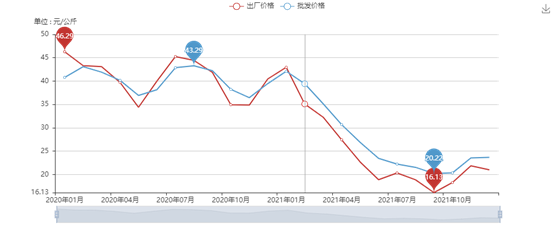

中国农业信息网数据显示,2020年1月,白条猪批发价格为40.79元/公斤,2020年一整年价格都在35元/公斤以上,但从2021年1月逐渐下滑到2021年9月的最低点,仅为16.13元/公斤。较2020年8月的43.29元/公斤,降幅达53.29%。目前的价格有所恢复,批发价为23.68元/公斤。也难怪老杨一肚子苦水。

老杨对蓝鲸财经记者表示:“最亏的就是2020年底买的仔猪,2021年出栏的,那会的仔猪价格达十七八元一斤,现在才七八块钱。”

散养亏损,大企业亏得更多。正邦科技前三季报亏损76.27亿元,已经把前三年75.84亿元的总利润全都“亏空”了。天邦股份前三季报亏损26.96亿元,也亏完了前三年27.73亿元的总利润。温氏股份前三季报亏损97.01亿,也即将亏去了前三年利润总额的一半。新希望前三季度也亏损了64.01亿元。

猪产业链下游的屠宰和肉制品企业也不好过。最典型的是双汇,前三季度双汇发展营业收入为509.58亿元,同比下降8.56%;归属于上市公司股东的净利润为34.53亿元,同比下降30.08%。雨润食品上半年收入75.36亿港元,同比增长1.95%,但依然亏损4.05亿港元,同比收窄9.3%。

屋漏偏逢连夜雨,双汇还上演了父子内斗的戏份。万隆之子万洪建因被罢免一切职务,在网上直接爆料万隆情人、利益输送、逃税等内幕。随着祝义财的回归,并且完成二代接班,雨润也开始好转,并开始通过破产重整甩掉包袱。最新的消息称,91%债权人已对重整方案投下赞成票。

虽然牧原股份维持了盈利,前三季度营业收入为562.8亿元,同比上涨43.71%,利润为87亿元,但依然同比下降58.53%。

农牧食品产业传播与市场咨询平台“牧食记”联合创始人舒全登认为:“牧原股份可以内部种猪扩繁,并且可以出手仔猪,其他企业需要外购种猪和仔猪,所以为了扩张外购大量仔猪的企业亏损比较大。”

所以一位业内人士就总结称:“2021年猪肉价格一路走跌,整个市场猪肉消费疲软,所以养殖和屠宰都很艰难。”

自酿后果,产能过剩,需求下滑

在诸多企业看来,造成上述情况的原因有三,其中最大的是产业自身的周期变化:猪价从年初的35元/kg以上骤降至2季度的12元/kg左右。其二是新一轮非洲猪瘟变异毒株给众多养猪企业,特别是对华北、东北等区域,造成了巨大损失。其三猪产业普遍面临成本的上涨。包括猪场固定资产投入、环保投入,以及饲料原料价格在2021年上半年出现了明显的上涨。

就成本而言,2021年的确涨了不少。老杨表示,“饲料价格从一吨3500元,涨到了现在的3900元/吨。”

农业农村部数据显示,每公斤玉米价格从2020年2月1.87元涨至2021年3月2.79元,涨幅近50%,并且全年保持在2.6元以上。每公斤大豆的价格从不足3.6元的价格,涨至目前的6元,涨幅超过50%。

加之猪肉价格下跌,两头挤压企业的利润空间减小。

不过,在中国肉类协会副会长高观看来,造成猪肉价格下跌的主要原因是产能过剩,供大于求。

农业农村部数据显示:2021年9月全国规模以上屠宰企业屠宰的生猪数量为2509万头,同比增长95.2%,10月份生猪屠宰数量较9月份明显增加,为3023万头,同比增长111%。根据农村农业部监测,3月全国规模猪场每月新生猪仔数量均3000万头以上,并还在持续增长中,全国能繁殖的母猪存栏量仍比正常保有量多6%。据以上数据来看,生猪肉生产过剩的情况仍将持续一段时间。

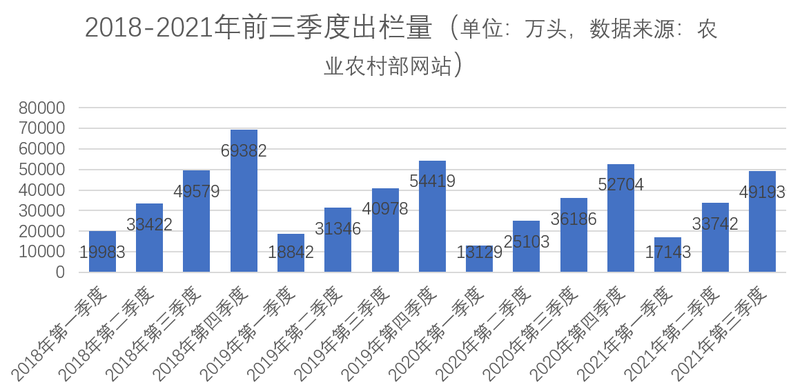

从出栏量看, 2021年三季度出栏49193万头,高于2020年三季度36%,已经超过2019年三季度出栏量,接近了2018年三季度的水平。2021年前三季度国内生猪出栏量已达4.9亿头,因四季度生猪产能继续释放,四季度出栏量或在2亿头以上,因此2021全年生猪出栏量有望达到7亿头的水平。

产能过剩谁造成的?

舒全登认为,前期由于猪瘟疫情影响,生猪出栏量减少,然后猪价上涨后,资本蜂拥而上,所以产能现在过剩。产能过剩加之成本大幅上升,所以企业出现这么严重的亏损。

以最大的养猪企业牧原股份为例,2020年提出工作重点一是快速扩大养殖产能,二是扩充屠宰产能。随着公司新建产能的逐步释放,2021年11月生猪销售累计3523.9万头,增长127.75%。不过,牧原股份收入仅增长不足40%,销量与销售额增幅相差较大。

牧原股份还出现了32家子公司付款逾期,涉及逾期商票金额6947.14万元。对此,牧原股份董事长秦英林表示:“无论是财务问题,还是市场上关注的现金流问题,存在质疑是正常的。”

再看排名第二的正邦科技,2020年正邦提出了“四抢”战略:抢母猪、抢仔猪、抢养殖指标、抢人才的策略。2020年生猪出栏955.97万头,同比增长65.28%,跃居行业第二。2021年却落得一个巨亏的年份。

除了过剩之外,就是需求相对疲软。虽然猪肉依然是肉蛋白主要来源,但消费者已经从意识上意识层面减少对猪肉的消费。

蓝鲸财经记者调查数据显示,消费者对猪肉的消费是在减少。42.86%的消费者认为较前两年,2021年猪肉消费是减少的。

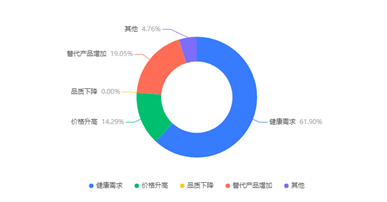

对于为何减少食用猪肉的频次,超过61%的消费者表示是健康化的需求,也有仅20%的消费表示是替代产品的原因。

数据显示,消费者对牛羊肉的消费持续增加。上半年,全国牛肉产量291万吨,比上年同期增加13万吨,增长4.5%;羊肉产量210万吨,增加13万吨,增长6.8%。

企业各显其能,前途仍然不明

企业也在积极自救,开始出售、剥离上市公司旗下的非核心资产,换取现金支持企业度过难关。

12月20日,正邦科技发布公告称,与控股股东正邦集团签署了协议,将所持有的江西正邦食品有限公司100%的股权转让给正邦集团。12月1日晚间,顺鑫农业公告称,为聚焦主营业务,顺鑫农业拟通过产权交易所公开挂牌转让持有的北京顺鑫佳宇房地产开发有限公司100%股权。

天邦股份也在逐步剥离饲料和疫苗业务。7月5日,天邦股份和通威股份同时公告称,天邦股份拟向通威股份转让水产饲料和猪饲料业务,上述资产业务的合计作价约为12.5亿元-15亿元。

牧原股份业绩压力相对较小,更多的通过资本市场进行融资。秦英林表示:“面对行业处于周期底部等因素,公司现金流较为紧张也是现实情况,但是大股东的资金支持、定增、暂缓工程建设等手段都是企业快速奔跑过程中所保留的必要应对措施。”

有了这些举措,对于2022年,企业还是保持乐观的态度。

新希望相关负责人在回复蓝鲸财经记者时表示,从产量来说,特别是养猪出栏量,会有一定幅度的大增长。但这种增长,更多是基于现有产能,通过提升生产效率,使生产满负荷率、母猪生产成绩、肥猪增重效率等指标得到提升。这种产量的增长也有助于降低各种资产投入的分摊,有助于降低养殖成本。而并不是单纯出于抢占市场份额的扩产。

双汇董事长万隆认为,2022年,肉类行业将进入新一轮猪周期拐点,双汇将根据市场变化科学组织供、产、销等环节,多渠道并举扩大采购网络,落实“六个结合”调整产品结构,升级业务管理扩大市场容量,实现厂商共同发展、共同繁荣。

不过,对于2022年的情况,高观认为,由于影响猪肉价格的因素较多,特别是猪瘟疫情仍存不确定性,2022年猪肉市场前景尚不明朗。从目前看控制的相对较好,但难说不会反复。”

舒全登也认为,2022年,非洲猪瘟仍在持续,且猪肉产能已经形成,产能没有下降很多,猪价确实还会低位盘整,就猪肉企业而言,2022年的情况可能还不会太理想。

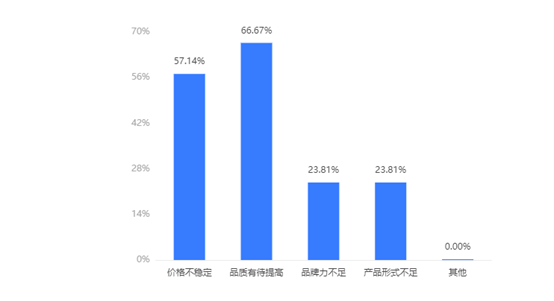

从消费者角度看,企业还要提升品质,扩大需求。蓝鲸财经调查发现,近七成的消费者认为猪肉和肉制品产品品质有待提高。