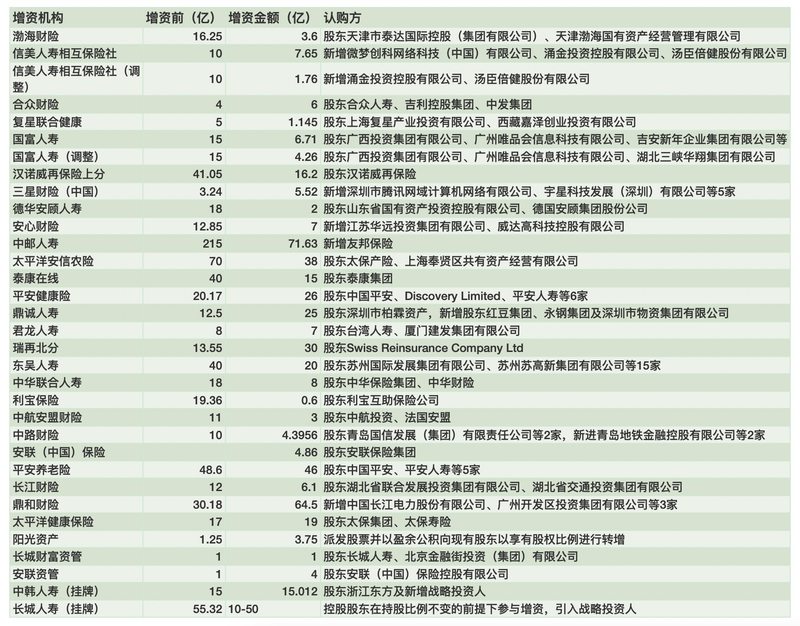

2021年,又一批保险机构先后启动增资计划,增厚资本,补充弹药。据蓝鲸保险统计,共有29家保险公司及资管机构通过保险业协会披露注册资本变更公告,以及中韩人寿、长城人寿等机构以挂牌方式增资扩股,引入战投方。

增资动作与金额,也透露出保险公司发展的侧影,有者,自身补血能力不足,为应对偿付能力要求,求助于股东;有者,增资以提升实力,为拓业布局做准备;也有者,意在转型求变,以增资方式优化股权结构。2021年剧终,而保险公司的发展车轮还在向前。

中小险企为增资主力,中邮人寿大手笔增资71.63亿元

据蓝鲸保险不完全统计,今年共有29家保险公司及资管机构披露注册资本变更公告,合计增资金额约450亿元。此外,还有中韩人寿、长城人寿等险企以挂牌方式推进增资扩股,意在引入战略投资者,激发企业活性。合计来看,共有30余家保险公司及资管机构推进增资,合计增资金额约500亿,其中,汉诺威再保险上分、太平洋安信农业、瑞再北分等保险公司增资方案已获银保监会批复。

梳理来看,中小险企是2021年增资的主力,多数增资机构增资前注册资本不足20亿元,仅汉诺威再保险上分、太平洋安信农险、中邮人寿、泰康在线等7家机构增资前注册资本即已超过40亿元。

对于中小险企动作积极的特点,首都经济贸易大学保险系副教授李文中向蓝鲸保险分析指出,“一方面,是部分公司偿付能力不满足监管要求,迫切需要通过增资来改善偿付能力;另一方面则是面对偿二代二期工程落地,中小公司会受到影响较大,有些公司需要提前做好准备。”

从增资额度来看,约19家保险机构的增资金额相对较小,不足10亿元,也不乏有中邮人寿增资71.63亿、鼎和财险三家新股东投资64.5亿入局、平安养老险注册资本增加46亿等大额增资方案推进。

募资认购股东的动向,也在侧面反应保险机构的增资谋求,多数保险机构增资以原有股东认购为主,信美相互、中邮人寿、三星财险、鼎和财险等公司则拟通过增资方式引入新股东,优化股权结构、推进战略协同的谋求明确。

此外,也有公司以转增方式增强实力,阳光资产在今年5月召开2020年度股东大会,决定以总股本12500万股为基数,向全体股东每股派送红股1.2股,共计派发股票股利1.5亿元,增加注册资本1.5亿元;同时以盈余公积向现有股东以现有股权比例进行转增,每股转增1.8股,共计转增2.25亿股,增加注册资本2.25亿元。

增资扩股引进战投方,谋资源寻协同

2021年,多家保险机构通过增发股份的方式扩大股东队伍,实现在引入外部投资者的同时引入新资金源。

今年1月,鼎和财险通过上海联合产权交易所挂牌公示增资项目,并提出加强产融结合,拓展业务规模;加快数字化转型,通过科技赋能锻造新的发展能力和管理能力的诉求。随后,经过引入意向方、审核等动向,今年12月,鼎和财险审议同意中国长江电力股份有限公司、广州开发区投资集团有限公司和中国华电集团资本控股有限公司的投资申请,新增三家股东拟投资金额合计64.51亿元。

在业内看来,鼎和财险是国有险企推进混改的一步,通过引入优质社会资本,提升企业活力与专业化经营,并实现股权的多元化。

同样意在引入战略投资者推进转型的还有中邮人寿,6月末,中邮人寿发出引入友邦保险进行增资扩股的重磅消息,其拟增发的71.63亿股全部由友邦保险认购,增资后,友邦保险跃居为仅次于邮政集团的第二大股东,持股24.99%。

增资的价值,更体现于双方的优势互补,资源合作,对于各持银保渠道与个险渠道优势的中邮保险和友邦保险,通过股权“纽带”,可相互提供更有针对性的专业建议和支持,在产品开发、科技、投资及风险管理、分销等方面彼此助力。

近年来,也陆续有险企挂牌披露增资扩股项目,意在公开途径引入协同资源丰富、资金实力雄厚的战略投资方。如长城人寿,今年5月在北京金融资产交易所发布增资扩股项目,提出拟引入新战略投资方,新股东持股比例不超过总股权比例的三分之一,参与增资额度约10-50亿元;中韩人寿4月公告,拟引入2-4家战略投资者,新增注册资本15亿元,并明确提出具有长三角区域协同优势者优先。

看好中国市场,外资保险机构补充弹药

近两年,金融业进一步扩大对外开放,多重利好政策落地,多家外资险企瞄准时机,增厚资本。

在2020年刚刚获批将注册资本从3亿元提升至13.55亿元的瑞再北分,在2021年再度推进增资,此次更是大手笔增资30亿元,注册资本跃增至43.55亿元,股东Swiss Reinsurance Company Ltd全额认购。瑞再公司也明确表示,长期看好中国市场,并将中国市场定位为至关重要的战略市场,目前瑞再北分在中国的业务增长预期良好,此次增资将助力瑞再公司在中国的多个业务条线的持续发展。

汉诺威再保险上分在今年上半年披露了增资方案,提出将注册资本由41.05亿元增至57.25亿元,股东汉诺威再保险全额认购,该笔增资已在8月获批。近两年,汉诺威再保险增资动作明显提速,2019年9月,汉诺威再保险上分获批将注册资本从15.45亿元增至25.45亿元,2020年4月,其注册资本再度迈上40亿台阶,达到41.05亿元。

此外,利宝保险、安联(中国)保险、中航安盟财险、三星财险、德华安顾人寿等多家外资险企也均在今年推进增资计划。

在满足偿付能力监管要求的基础上,外资险企增资的谋求更偏向于业务拓展,基于对中国保险市场的长期看好,增加在中国市场的分支机构、增聘员工和各项投入。

这一积极表现还体现于外资保险资管公司,今年7月,安联资管获银保监会开业批复,成为首家获批开业的外资独资保险资产管理公司,初始注册资本1亿元。近日,安联资管又有新动作,拟将注册资本从1亿元提升至5亿元,安联(中国)控股仍为全资股东。

“外资一直看好我国保险市场,这是外资增资最重要的考虑;其次,我国几乎完全放开了对外资保险公司的投资限制也使他们有了增资的环境条件”,李文中向蓝鲸保险分析指出,“但是,外资公司仅靠资本增加在我国保险市场上打开局面并不容易,制约外资公司在我国发展的最大因素应该是企业难以真正本土化,销售渠道上受到制约较大。未来外资想在中国市场开拓局面恐怕需要加强同中资公司的合作”。

波折推进,多家险企调整增资方案

蓝鲸保险梳理发现,今年来,多家保险公司对增资方案进行了调整。“保险公司在增资过程中对增资方案进行调整属于正常现象“,在李文中看来,参与股东和增资额变化主要取决于股东对未来市场的看法、自身资金筹措能力和投资目标的变化。

因偿付能力严重不足而收到银保监会行政监管措施决定书的安心保险,被监管责令增加资本金,并停止接受车险新业务。2020年9月,安心财险曾披露一份增资计划,拟将注册资本由12.85亿元,变更为15亿元,并引入新股东正大制药(青岛)有限公司。但该方案迎来的并非获批消息,而是调整动作。今年6月,安心保险提出,拟引进新的投资人江苏华远投资集团有限公司、威达高科技控股有限公司分别增资6.1亿元、0.9亿元,注册资本由12.85亿增至19.85亿元。增资后,华远投资空降为安心保险第一大股东,持股比例30.73%。但该方案目前仍无后续。

12月,一家财险公司在北京产权交易所挂牌增资项目,拟征集2-3家投资方,拟募集金额对应持股比例或股份数不高于44%,募集资金用于补充资本实力,改善偿付能力及流动性水平。据业内消息,该公司正是安心财险。

同样在今年做出增资方案调整的还有三星财险,今年5月,三星财险公告表示,拟增资5.52亿元至8.76亿元,并新增深圳市腾讯网域计算机网络有限公司、宇星科技发展(深圳)有限公司等五家新增股东参与。而也正是通过此次增资,三星财险将由韩国三星火灾海上保险公司全资控股的子公司,变更为中外合资公司,股权变更后,三星火灾海上保险持股比例由100%调整为37%,腾讯持股32%,宇星科技与曼巴特各自持股11.5%,其余两家新进股东各自持股4%。

与2020年末三星财险披露的方案相比,增资金额保持不变,但新引入股东有所调整,两退两入,原拟参与增资的上海嘉印文化、上海天岑资管被曼巴特(张家港)投资、安徽国海投资取代。

国富人寿在今年2度披露增资方案,增资金额从第一次方案中的6.71亿元,调整为4.26亿元,参与股东中,广西投资集团、唯品会、湖北三峡华翔集团保持不变外,原计划的吉安新年企业集团有限公司、上海恒大建材市场管理股份有限公司退出增资。

无论是从监管或是股东,以及市场变化来看,保险公司的增资谋求,都潜在不小的未知数。