文|砺石商业评论 金梅

南京人很会吃鸭子,一千个南京人有一千种“吃鸭大法”,人们戏称没有一只鸭子可以活着走出南京。但历史上南京却没做出响当当的鸭子品牌,反倒是全聚德把北京烤鸭做成了百年老字号。

全聚德烤鸭虽然品牌响亮,企业营收也一度接近20亿,但其消费频度低,区域性明显,现吃现烤的方式也限制了它的增长。所以全聚德并没在如今的资本市场掀起太大的风浪。

不会有人想到,一根不到20cm的鸭脖,却点燃了资本市场的热情,不但撑起三家上市公司,还搅动了千亿级的卤味市场。从2012年煌上煌成功登陆A股市场成为“鸭脖第一股”,到2016年周黑鸭在港股上市,再到2017年绝味食品在A股上市,卤鸭脖已经告别夫妻小店的弱小时期,走进了“百亿级”公司的巨头时代。

在鸭脖卤味的赛道上,巨头们展开了你追我赶的竞争,而绝味食品目前处在这个行列中的领先位置。

01 第一轮绝味完败:直营与加盟之争

2004年前后,湖北周黑鸭、湖南绝味鸭脖先后进入市场。从一开始它们就选择了截然不同的道路。绝味鸭脖借助加盟的力量迅速扩大势力范围,加盟占比甚至达到98%,而周黑鸭则拒绝加盟,坚持自营。

其实起初周黑鸭也尝试过加盟模式,创始人周富裕把自己的七大姑八大姨都招来做连锁店,但亲戚们只顾赚钱,连变质过期的鸭货也卖,导致用户上吐下泻。周富裕一狠心,砍掉了所有的亲戚和加盟店铺,专心做起了直营。

绝味鸭脖的创始人戴文军是医药代表出身,他很懂得如何用利益把大家捆绑在一起。而且他根本没有店铺运营经验,而是找了个产品做得很好的店铺来复制,所以绝味鸭脖一开始就走的是加盟的路线。

直营和加盟,是很多企业扩张的主要手段。比如快递有直营的京东、顺丰,加盟的则是“三通一达”;餐饮业有直营的海底捞和加盟的麦当劳;奶茶有直营的喜茶和加盟的蜜雪冰城。到底谁更好?可以说不同行业、不同企业、不同的环境,有不同的适用逻辑。

从前期来看,周黑鸭的直营模式完胜。

选择直营模式的周黑鸭,将店铺开在机场、候车厅、商场,统一装修、统一店员服饰,在消费者心目中的定位比较高端。周黑鸭的工厂生产线也完全自动化,map锁鲜包装设备都从国外引进。

因此周黑鸭平均售价可达80.8元/公斤,而绝味则是按批发价卖给加盟门店,产品平均售价只有36元/公斤左右。所以周黑鸭虽然店铺少,但公司净利润却远远高于绝味。

而且加盟模式导致店铺的管理困难。绝味鸭脖的保质期只有2-3天,虽然企业专属冷链可以保证鸭脖在生产24小时内进入店铺,但货品1-2天卖不出去的现象还是时有发生。商家为了自己的利益出售过期产品,让绝味食品菌落超标,导致顾客上吐下泻的新闻屡见不鲜。

周黑鸭的map锁鲜包装,可以让保质期达到七天。因此周黑鸭的配送半径远大于绝味350km的配送半径,可以实现全国配送,提升了售卖的自由度。所以其无需像绝味那样,需要在全国建立20多个中央厨房,而是几个工厂就可以辐射到全国了。

周黑鸭map包装还为其加入休闲零食大军,进而在京东、淘宝等电商销售和线下的便利店、商超销售提供了可能性。它因此成为了一个全渠道融合的卤制品品牌,至今都是卤制品的线上销售王者。

2009年底,周黑鸭开始向全国布局。彼时休闲卤制品成为中国整体休闲食品行业中扩张最快的部分,一批风投机构开始进入这个领域,整个行业开始向公司化、规模化和标准化过渡。

2010年,天图创投看中周黑鸭“中央厨房+直营店”模式,对其注资。彼时,小肥羊大砍加盟店,美特斯邦威上市后大开直营店,肯德基更是开始着手收回仅有的几百家加盟店,很多本来以加盟为主的连锁企业,开始纷纷倒向直营店的阵营。直营的周黑鸭一时风光无两。

但绝味并非没有可取之处。

2011年,绝味食品门店数量为3686家,而周黑鸭的门店数量尚不足千家。规模优势下,绝味食品的增长势头强劲。2011年,绝味获得了复星集团、九鼎投资的加持,同样开始疯狂跑马圈地。

2015年,周黑鸭营收24亿元、毛利润13.7亿元,绝味营收29亿元、毛利润3.86亿元。周黑鸭营收跟绝味差5亿元,毛利润却高出近10亿元。这一年周黑鸭在港股上市,它的直营模式几乎完胜绝味的加盟模式。

02 第二轮:上万家绝味店铺的绝地反击

要弯道超车,做连锁最快,快是制胜的关键。

鸭脖子本身终端服务比较少,产品的标准化好,所以只要做好品控,大规模复制并不难。绝味的产品都是中央厨房前一天晚上生产出来并配送到店的,开店的老板只需要每天把货卖掉就行了。

绝味鸭脖开店的初始投入大约15.5万元,客单价约为25元,单店的年销售额约为85万元,加盟商的毛利率为45%,投资的回收周期仅为7个月。门槛低,收益好,让绝味鸭脖店铺爆发式增长。

狂奔的绝味,每年“长出一个周黑鸭”。周黑鸭至今全国只有一千多家店铺,而这个店铺数目仅是获得资本加持后,绝味鸭脖的年扩张速度。

弯道超车,绝味有它的特色。

首先,店铺人员的积极性高。绝味作为投入低的夫妻小店,只要做到总部与加盟店的利益一致,店员的干劲就会很足。所以我们经常能看到,周黑鸭的员工定时上下班,而绝味鸭脖的店半夜还开着,这必然会帮助店铺提升业绩。

其次,投入产出比高。绝味主要在菜市场和街边开店,其店铺面积小,租金低,坪效高,从而让小店铺可以快速回本,提升利润。

再次,规模优势。当有1000家店的时候,竞争的重心在于口味、质量。店铺的数量超过1万家,它的优势就不只是鸭脖好吃那么简单了,其规模优势成为了另一个护城河。

规模促进了绝味的信息化管理,公司早在2009年就上SAP,这么多年在信息化上面投了几个亿,让分散的绝味店铺织成了一张大网。

绝味上万家店铺,也促进了企业的标准化能力。为了高效复制,总部将加盟商的选址、建店、开业等标准化;关键岗位的标准化,例如导购、收银、店长等标准化;内部管理系统标准化,包括各门店的库存数量,销售额的统计以及客户群体的管理等等。

规模化还促进了企业培训、管理的能力。管理部门通过“一司一班一会”制度(一司:分期管理加盟商;一班:加盟商EMBA研修班;一会:加盟商委员会),保证店铺互相监督、平稳提升。公司建立绝味管理学院,通过线上学习社群、平台,线下集中培训、工作坊,岗位上的导师指导、任务体验,提升加盟商的业务水平。面对庞大的加盟商,做到有条不紊是很不容易的。

规模效应下,绝味真正的杀手锏是供应链。

绝味的规模优势,在生产和经营的第一个环节——采购环节就体现出来。巨大的规模优势下,绝味的采购成本只有周黑鸭的70%,这支撑了绝味价格可以走亲民路线。

从生产环节上来说,鸭脖没有什么技术壁垒,规模优势可以把设备、人员、管理成本摊到最薄,所以店铺增多,绝味的利润率也就上来了。

从物流配送上来说,绝味在全国有21个中央工厂,300公里半径均匀覆盖全国,可以24小时完成冷链配送。密集的销售网点,大大降低了物流成本。

最后是销售环节。上万个店铺就是上万个销售终端,它们把绝味的鸭脖分销给千万个用户。快消品往往是得渠道者得天下,周黑鸭单店营业额再高,一个店铺被五六个绝味鸭脖店铺包围,也很难突出重围。

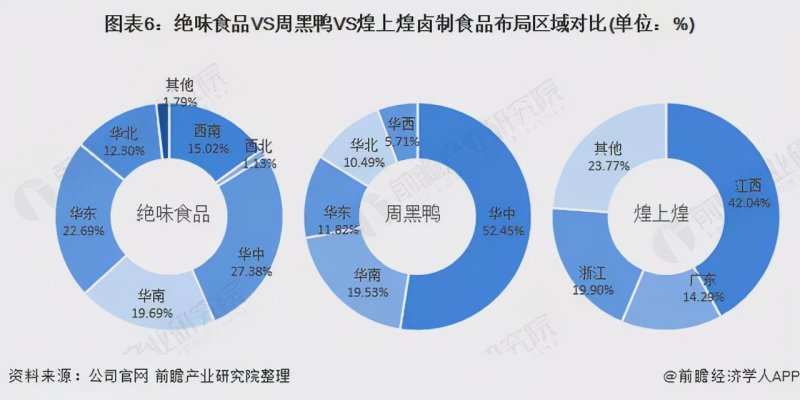

遍地开花的绝味,区域发展最为均衡,先发优势明显。而周黑鸭集中在华中地区,煌上煌集中在江西地区。在强调规模效应和市场占有率的大背景下,连锁经营模式快速发展,成为现代商业运营组织方式中的“香饽饽”。

和加盟相比,直营店的扩张速度可以用“龟速”来形容。至2020年年底,绝味食品、周黑鸭的门店数量分别是12399家、1755家;营收分别为52.76亿元、21.82亿元;净利润分别为7.01亿元、1.51亿元。绝味弯道超车成绩显著。

周黑鸭最近三年连续下滑,今年在卤鸭行业滑落到第三。资本市场需要新的增长故事。2019年周黑鸭放开加盟,2020年又把单店特许经营自有资金从500万元降为30万元,企图加速奔跑。

周黑鸭要赶超绝味并不容易。它需要解决的不仅是门店数量问题,还有供应链、产品创新、人员管理问题,而且定位高端的周黑鸭售价高,还要规避加盟商造假的风险。

03 绝味食品的资本局

鸭脖市场的竞争非常激烈,不断有新入局者。如今巨头们都在开足马力“既要直营又要加盟”,增长天花板会越来越清晰。这也意味着绝味鸭脖靠高速扩张寻求收益的模式,会受到限制。

事实上,2020年绝味虽然完胜周黑鸭,但它的高速增长已戛然而止。这一年,公司营业收入同比增速明显放缓,净利润为7.01亿元,同比下降12.46%。近10年,这是首次负增长。

疫情反复,线下消费受阻。2020年,煌上煌在网上旗舰店、口碑、外卖等第三方销售平台的交易额为4.52亿元,周黑鸭为4.58亿元,而绝味仅为0.39亿元。但加速扩张的绝味,并没有将心思放在全渠道运营上。

虽然未来绝味将继续提升市场占有率,一年新开1000-1500家店,巩固主业竞争优势同时重视单店营收的提升,包括通过加强门店销售管理、丰富营销手段、升级门店、提升品牌形象等等方式。但鸭脖的想象力有限,打造第二增长曲线,对绝味而言已经迫在眉睫。

跟海底捞的底层能力近似,绝味食品的供应链能力突出、产业资源积累深厚,所以它有机会成为“小吃界的海底捞”。2018年,绝味就开始通过新项目孵化、投资并购等方式布局“美食生态圈”,将能力外赋,提高公司业绩。

目前连锁餐饮业存在着周期较短、存活率低等问题,绝味依托“冷链生鲜,日配到店”的供应链能力,以及开发和管控渠道能力的对外输出,致力于成为“特色食品和轻餐饮的加速器”。

绝味通过旗下网聚资本等多个基金,多样化布局餐饮版图。围绕卤味主业、连锁轻餐饮、复合调味料、供应链上下游四个方向投资收购,分享食品餐饮消费升级的红利。

如今绝味食品已入局60多家公司,为其加速赋能。千味央厨、和府捞面、幸福西饼、潘多拉、醉面、犟骨头、阿甘锅盔等就是由绝味食品旗下所设基金投资。其中,阿甘锅盔于2018年开放特许合作以来,平均1天新开2家门店,席卷了全国200余个城市,以近1500家门店数量成为餐饮界口碑与销量的新星。

绝味进击的野心,可见一斑。但绝味并非无懈可击……

在资本市场,从2017年上市,绝味食品从16.09元/股的发行价一路上涨,其市值从上市之时的70亿元飙升至最高超过500亿元。上市晚跑得快的绝味食品高速扩张,一时间令市场刮目相看。

然而三年限售期解禁后,绝味股东就开始大规模减持。这一年其高管也发生了较大的变动,另外,4500万研发费用不翼而飞也惹来争议。人们不禁疑惑是鸭脖不香了?

2020年至今,绝味股东减持总额超过60亿元,其中两大基金清仓减持,戴文军减持套现超过11亿元。至笔者截稿,绝味食品股价62.06元,市值377.8亿元,与2021年2月107.88元的高点相比跌去了近一半。

绝味的挑战还不止于此。NCBD《2020中国卤味熟食差评大数据分析与研究报告》数据显示,绝味鸭脖的差评率排名第二,达8.19%。绝味食品安全的达摩克里斯之剑并未消除。研发费用极低的绝味,除了规模优势再无难以跨越的护城河。

中国卤味市场非常分散,且各个地区卤味产品种类繁多,标准化扩张的难度并不大。尽管绝味的市场声量不小,但其它品牌“抢班夺权”的机会依然存在。