文|Foodaily每日食品

11月1日,可口可乐宣布:已获得运动饮料制造商 BodyArmor的全部股权。据悉,这是可口可乐继2018年来以折扣价收购BodyArmor15%的股份后的完全收购。本次用56亿美元现金拿下余下股份,或欲铆足马力加强与百事可乐在运动饮料领域的抗衡。

与此同时,元气森林也在外星人后不久迅速推出第二个功能饮料品牌——大魔王。甚至连经典国产运动饮料健力宝也打破往日沉寂,携手中国食品发酵工业研究院,推出了新一代“东方魔水”超得能……不得不承认,如此频繁的市场动作都在昭示着,无论是国际还是国内饮料大佬都在强势占领能量饮料市场。

然而细想之下又会发现端倪:为什么市场动作如此之大,身边日常消费能量饮料的人却很少见?为什么一提起“能量饮料”,消费者的印象大多都还停留在“红牛”?到底是能量饮料市场不够大,还是产品并不够创新?未来能量饮料的发展前景又将如何?

01 中美两国能量饮料市场均始于红牛,为什么中国市场成长速度远低于美国?

能量饮料的发展可追溯到20世纪20年代,1927年葡萄适(Lucozade)作为第一代能量饮料于英国出现。1966年红牛诞生于泰国,前后分别于1995年进入中国市场,1997年进入美国市场,自此各种能量饮料陆续问世。

从开拓时间上看,中国甚至比美国还早两年,但行业成长上的爆发力和增长速度却远逊于美国。为何在美国市场已然完成巨头新轮并购之时,中国市场却才开始准备持续扩容?原因有三方面:

(1)消费环境。20 世纪末21世纪初,美国的城市化率已达较高水平,城市居民生活节奏较快,对“能量补充”的需求较大;而当时的中国才刚刚步入全面市场经济时代,城市化水平较低。

(2)消费能力。20 世纪末,在新科技和互联网拉动下,美国经济持续高速增长,人均可支配收入在1998年已达到22304美元(同期中国城镇居民人均可支配收入仅为5425元),居民消费水平和消费意愿均处高位,对饮料,特别是非必需类能量饮料的需求开始上升。

(3)品类选择。在“两乐”等巨头的长期培育下,美国软饮行业更为成熟。20世纪90年代末正处于碳酸饮料盛极而衰、果汁销量亦难以增长开始出现下滑、软饮消费多元化需求极为强烈的阶段,而此时的能量饮料便成为众多公司转型和谋求新增长的出路,大量的企业一拥而上,仅在短短几年内就完成了消费者教育、做大品类;而当时中国软饮市场大量品类都处于导入和成长期,呈现出百花齐放的态势,企业切入软饮赛道的选择十分多样。

02 美国的能量饮料市场是怎么发展起来的?

那么,在欣欣向荣的美国市场中,能量饮料又是如何发展起来的呢?

首先,在个性化、健康化的消费大趋势下,碳酸饮料式微,能量饮料迎来风口。

从20世纪60年代开始,以可乐为代表的传统碳酸饮料销售量就在美国加速增长,并在90年代初跃升为第一大饮料品类。但盛极必衰,1998年碳酸饮料消费量见顶后其疲态开始显现,甚至在2005年后总消费量出现连续下滑。市场式微的背后,是消费需求的改变逐渐成为那只“看不见的手”:

(1)个性化诉求提升,可替代品层出不穷。自1980年代起,随着美国城镇化率水平及人均可支配收入的不断攀升,消费者对于消费品个性化的属性追求也日益提升,推动品类多元化发展——风味瓶装水、各项功能饮料、RTD咖啡以及茶饮等新品类被广泛研发,填补了以往的市场空缺,受到消费者热烈追捧。

(2)消费水平提升带动居民健康意识增强。据美国健身产品评审委员会的调查,仅在1987年到1997年的十年时间内,美国借助跑步机锻炼的人数就从400余万激增至3600万,“山姆大叔”们对身体健康的关注达到前所未有的高峰。健身风潮席卷而来,消费者将越来越多的目光放在“奋力动+健康吃”,对于传统碳酸饮料的高糖高热量的不健康属性的认知也随之强化,此刻,运动饮料顺势上位。在碳酸饮料销量达到高峰的几年里,美国功能饮料继红牛进入市场后形成了一个独立的品类,为之后的爆发悄然做着准备。

而美国能量饮料的“品牌化”时代则始于红牛。

1997年,总部设于奥地利的欧洲红牛全面进入美国市场,首先在南加州销售红牛能量饮料,之后逐步实现全美销售。值得注意的是,在红牛进军之前,美国市场中并没有能量饮料品类的一席之地,而红牛在初入时也只有一个单品。面对诸如可口可乐、百事可乐等成熟的大型分销网络,红牛将目光锁定在便利店、时尚前卫的俱乐部和酒吧,并根据划分的几大销售区域针对性地制定销售计划,依托小型专门分销商仓库和印有红牛品牌标识的物流车开展深度分销,待其市场成熟后再进行媒体广告投放以强化品牌认知。经过这一系列的操作后,红牛很快便被愈加注重运动保健及有咖啡因消费习惯的美国人接收并流行开来。

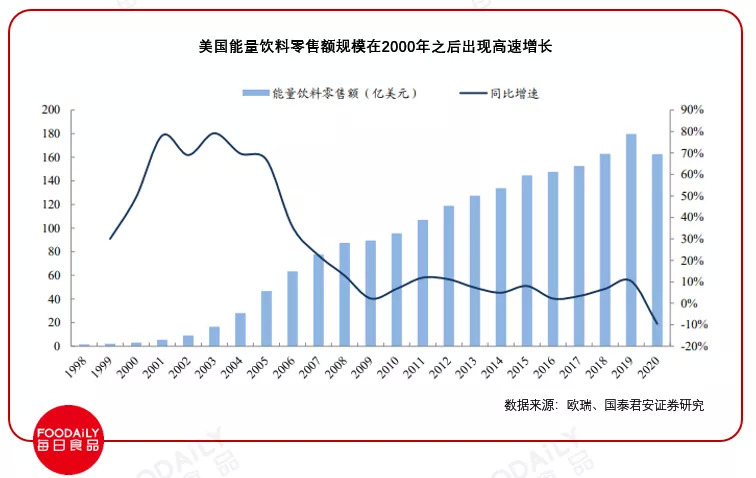

在红牛引领下,美国能量饮料市场开始快速扩容。2000-2002年前后,各类品牌纷纷入场,赛道慢慢演化成两类:一类是传统饮料巨头通过收购或自行培育推出的能量饮料品牌,例如百事旗下的Sobe、AMP,可口可乐旗下的KMX,百威的柑橘味180等;另一类则是新成立或从其他软饮料转型而来的新兴品牌,例如Rockstar、Monster等。在2000年到2007年的七年时间内,美国能量饮料市场零售额从最初的3.1亿美元迅速增长至77.6亿美元,年均增幅高达58.7%。

这里必须要提到一个后起之秀——Monster,短短数年就赶超红牛成为美国能量饮料行业份额第一。Monster的前身是总部位于加州的汉森天然饮料公司(Hansen Natural Corporation)。作为以天然果汁、苏打水为主要业务的本土厂商,在面临增长压力下敏锐嗅到了行业发展方向,在市场成长初期便尝试性推出能量饮料产品。

2002年,汉森饮料完成全面变革,正式推出Monster品牌。Monster通过聚焦年轻人群,紧贴消费诉求、推陈出新等方式,抓住美国饮料行业的个性化发展趋势,一举成为公司和市场的核心品牌。次年,其畅销势头开启了近10年的高速增长期,同时在此期间,公司积极进行海外扩张,并达成与可口可乐深度合作以强化产品组合和分销能力,基本形成全球化市场覆盖。到2015年,Monster在美国能量饮料市场的零售额市占率已达43.6%,超过红牛的41.8%而夺得桂冠。

03 突围茶咖酒,中国能量饮料如何超车?

与其他传统品类相比,能量饮料在中国属于后起之秀,市场规模虽不及美国,但方兴未艾,大有可为。横向来看,茶饮、咖啡和酒饮是目前市场最炙热的三个品类,拥有相似的(成瘾)属性,而能量饮料本身亦属“上瘾性饮料”,满足消费者日常助力提神、补充能量的需求,兼具接棒茶咖酒的潜质。

目前,功能饮料赛道主要分为三大阵营:一是占据市场份额55%(2020年)的巨头红牛;二是东鹏、乐虎、体质能量等本土部品牌;三是以元气森林为代表的新锐品牌。除传统能量饮料企业外,伊利、汤臣倍健、新希望等跨赛道选手也纷纷入局。

自2016年以来,红牛一直深陷商标纠纷,品牌内耗使得其市场占有份额急速下滑;同时由于合成咖啡因的添加需保健品批文,其申请周期长达4-5年,故大部分后进入者以天然咖啡提取物、茶、人参等植物基切入,卖点聚焦更天然、健康的新型能量补给。所以,更多目光便自然聚焦在以东鹏、乐虎为代表的第二阵营上。

据燃数科技数据显示,2020年功能饮料线上成交总额前三位分别是红牛、脉动及东鹏,电商销售市场整体品牌效应明显,头部品牌地位稳固。电解质水以224%的增长率成为行业新增长点。

在今年双十一天猫“功能饮料热销榜”中,不同规格的两种红牛霸占前两名,东鹏位居第六,Monster则冲进前十;同时在天猫“功能饮料好评榜”中,红牛依旧稳居第一,但东鹏跃升至第二三名,乐虎紧随其后。由此看来,消费者对本土品牌的接受度和喜好度正在攀升,虽然红牛仍在中国功能饮料市场里遥遥领先,但“后起之秀”们的追赶势头不容小觑,尤其是其本土最大对手东鹏特饮。“头部品牌”们正在快速崛起,并已经成为该品类增长的重要驱动力。

以上数据未包含满减、退货等行为。图片来源:燃数科技公众号

当然,即便功能饮料整体需求呈现出上升的趋势,但也并不意味着市场就此固步自封。相反,品牌们更应该顺应当下迅猛势头,稳定传统消费者需求的基础上,关注新兴消费者的多元需求,进行产品创新。环顾全球能量饮料市场,有4个显著的创新方向值得我们参考:

首先,突破市场传统消费人群,赢得边缘消费者青睐。在早期由于成分使然,能量饮料的核心消费者都是男性,消费场景多聚焦于运动、加班熬夜等,以满足提神、抗疲劳、补充能量等功能需求。但随着现代化进程的逐步推进,人们终于意识到男性的功能需求并非只是提神补充能量,同理,女性及更多其他消费群体的功能需求也未被关注和满足。另外,在“她经济”席卷全球的背景下,重视女性市场更加刻不容缓。

Go Girl是一款2005年诞生于美国加尼福利亚州的Clean Energy Drink。光看名字便可知道,这是一款专为女性设计制造的草本功能性饮料。其成分即包含了能量所需的肌醇、牛磺酸等,同时富含人体所需的B族维生素,还加入了温和的草本食欲抑制剂混合制成。整体卡路里含量少于5卡,碳水化合物少于1克,充分解决了女性爱美轻体的诉求。除此以外,Go Girl还特意强调“isn't just a drink — it's a way of life!”,将其品牌宗旨发挥得淋漓尽致,收获众多追求健康生活方式女性的喜爱。

不仅是女性,儿童也成为能量饮料品牌关注的群体。Berri Lyte是一组针对儿童的电解质饮料,可以为儿童提供天然补水方案。它使用有机清洁成分制成,原料天然干净,同时比传统运动饮料的卡路里减少了一半,糖分减少了30%以上。并且最重要的是,它通过了儿科医生认证,从根本上消除了家长对其是“功能饮料”的认知担忧。

国内市场同样有为儿童开发的类似产品。农夫旗下的尖叫(纤维饮料)因其独特的吮吸式瓶口包装和清淡口味,收获了众多青少年甚至孩童的喜爱。但考虑到国内庞大的儿童群体,目前的儿童能量饮料市场还大有可为。如何设计符合儿童生理代谢特点,在饮用方式和饮用量上高度匹配的产品,仍然是国内品牌需要深度思考的地方。

其次,能量饮料开始向多圈层、多场景探索。目前,能量饮料的消费群体不仅突破了性别,也正在延展至各类年龄层和职业层。从主要消费圈层来看,主力军从以往工作时间较长的司机、蓝领工人、快递员等逐步扩张至白领、学生等群体;而消费场景也在逐渐从加班、熬夜、运动后等各类“疲劳”场景逐渐扩展到聚会、旅行、日常等更为休闲的消费场景。脑力劳动后的精力补充正在与体力劳动并行,国外市场对不同场景的精力补充也愈加针对化。比如Mawé就是专门针对户外旅游爱好者和职场人士推出能量饮料,它最大的特点就是低糖无咖啡因,并且加入多种B族维生素作为代替,实属纯素食友好饮料。

另外,品牌们也注意到了日趋庞大的电竞领域,不仅国内有东鹏特饮独家赞助电竞赛事,日本也有品牌Otsuka邀请日本知名电竞选手与游戏角色为产品代言,完美狙击诸如电竞选手及每日忙碌的上班族等需要长时间脑力劳动的消费群体。

第三,健康生活方式时兴,天然、清洁、复合型能量补充更受宠。当下因生活工作压力积聚而引发的身体疾病数不胜数,同时在疫情常态化情势下,越来越多的人更加关注自身健康,人们倾向于选择更为天然、绿色、健康的产品。于是,越来越多的“0糖、低卡”类饮料开始投其所好,在能量饮料赛道中,传统的原料成分是由牛磺酸、咖啡因占据主导地位,但其本身所具有的“上瘾“等特性也让多数消费者望而却步,即便是在使用过程中也会产生一定程度的心理压力。而来自美国的Up To Good Sparkling EnergyBeverage便注意到了这一缺口,将原本丢弃的咖啡果作为主要原料,以柠檬汁等天然植物提取物作为配方,制成新一款无糖能量饮料。

除此之外,单一的能量补充也不再是消费者的唯一追求,他们更多希望能在一款产品中同时获得几种需求的满足,复合型能量饮料也因此快马加鞭预分割市场份额。在圣地亚哥,一款有机腰果香草马黛茶能量胶便实现了“供能、抗炎抗菌、补充微量元素”功能三合一,而这仅是一袋30g即食饮料就可以承载的,恰好与当代快节奏生活相顺应,能够获得消费者青睐也不足为奇了。

最后,食材与形态模糊传统定义,跨界型能量饮品渐成风潮。同一品类内中有合作创新,不同赛道里也在尝试跨界融合。在之前的文章中我们有分析过:Crown Royal为迎合年轻消费者口味需求,强势推出“威士忌+水果+冲泡茶”的14级鸡尾酒,为威士忌与鸡尾酒爱好者之间架起一座桥梁。由此可见,各大饮料市场都在冲出自身领域寻求跨界融合,能量饮料自然也在紧随其后。像是Revive新推出的系列能量饮料,虽从外观包装上看与传统茶别无二致,但实际上,该产品却以传统的红茶菌为基料,加入了生姜和绿茶咖啡因。如果你有机会尝上一口,想必会被其微微姜味同时红茶回涩的“奇怪口味”所俘获,从而改变对发酵饮料的认识。

椰子水巨头Vita也跃跃欲试,推出了以椰子水为基底的饮料Vita Coco Boosted,依旧沿袭其“天然无加工提取物”的产品特点,为消费者提供全新的获取能量、精力的方式。

04 结语

能量饮料的创新,除了在产品原料及形态、消费人群及场景等维度上,积极拥抱城镇化率提升大背景,注重开发高性价比产品也是品牌值得关注的机遇点。

新一轮消费热潮已然来临,我国能量饮料行业内增长与结构性机会并存。在消费市场持续扩容的背景下,能量饮料品牌商们若能借鉴海外典范品牌的成长经验,紧拥最主流消费群体,聚焦其真实诉求,打造能够真正走进消费者心中的品牌形象,也许下一个“红牛”和“Monster”就会诞生!

参考:中国能量饮料行业深度报告国泰君安;