文|美股研究社

截至10月29日,美股FAAMG五大科技巨头已经悉数交出了三季度的财报成绩单。其中既有全面增长的,也有形势不佳的。

综合来看,科技股巨头的增长动力来自内生依然是更安全的边际线。这或许能解释,为什么巨头的战略动向里,有人按兵不动,有人谋求变革。

Facebook:用户和广告隐忧来临,改名拥抱元宇宙

10月25日美股盘后,Facebook近三年来首次没能在收入上达到预期,这一度导致其股价迅速下跌近4%。依靠回购拉起来的股价可能解决不了Facebook的烦恼,其三季度总营收290.1亿美元,同比增速35%,大幅低于Q1和Q2的55.6%和47.6%增速。其中,作为营收主力的广告业务收入同比增长33%至282.8亿美元,两者均低于一致预期。

造成这一结果的原因有两个。一是广告市场的结构改变,扎克伯格承认“本季度我们确实遇到了收入逆风,包括苹果公司的变化……这些变化不仅影响到我们的业务,还影响到数以百万计的小企业。”

第二个原因则是用户端。虽然Reels等新产品确实在增长,全应用家族的月活用户35.8亿,同比增12%,但Facebook的三季度日活用户为19.3亿,环比增长创新低。每用户平均收入(ARPU)为10美元,同样低于市场预期的10.15美元。

在业绩指引上,Facebook预警称四季度业绩指引面临重大不确定性,原因包括苹果iOS新隐私规则对广告的影响以及疫情。预计四季度收入315亿至340亿美元,低于分析师预期的348亿美元。

RBC Capital Markets分析师Brad Erickson警告,明年的在线广告市场值得“持续担忧”,广告商支出放缓可能导致Facebook收入在今年下半年下降22%。这意味着,至暗时刻或许会在下两个季度到来。毕竟,同样的Snap因为苹果隐私新政影响,Q3财报后股价暴跌超过四分之一。

Facebook也意识到了自己面临的问题,从扎克伯格近几个月持续高呼转型元宇宙能看出一些端倪。Facebook的财报架构从今年四季报起将更新,包括与AR和VR相关的硬件、软件和内容的Facebook Reality Labs(FRL,Facebook现实实验室)将单独立项披露业绩表现和进行的投资活动。

10月29日的Connect 2021的开幕会上,Facebook宣布公司更名为Meta(产品名称不变),2021年12月01日起,Meta公司的交易代码会更改为MVRS。

Facebook预计对FRL的投资将使2021年的整体营业利润减少约100亿美元,并将在未来几年增加投资。可扎克伯格又坦承:“元宇宙真正对于公司的业绩产生贡献,可能还要以十年左右的眼光来看待。”

财报发出后,高盛将目标价从455美元略微下调至445美元,巴克莱同样将目标价从430美元下调至420美元,古根海姆则大幅从450美元降至395美元,机构虽然认为Facebook还有成长空间,但短期效果始终令人担忧。

谷歌:广告业务随大盘增长放缓,云服务亏损收窄

谷歌云和YouTube广告收入低于预期导致谷歌盘后一度跌超2%,但云业务上,亏损大幅收窄的积极信号还是受到了关注。

谷歌母公司三季度营收651.2亿美元,同比大增41%,高于市场预期的633.9亿美元,净利润189.3亿美元。摊薄后每股收益EPS为27.99美元,同比增逾70%,也高于预期的23.50美元。不过,增幅较Q2都有所放缓。

谷歌并没有受到苹果隐私新政的太多影响,首席财务官露丝·波拉特(Ruth Porat)表示,iOS的“影响不大”,主要是“直接回应”型广告。这与它产生收入的业务模块较为多元有关,而且通过搜索和视频平台,谷歌掌握了重要的第一手数据,Snap、Facebook或者Twitter相对的数据主权并不算强,太过依赖用户的信息。

尽管如此,谷歌搜索、YouTube广告、整体广告收入的同比增速均较二季度依然显著放缓,和Facebook类似的,疫情导致的广告主预算削减或转移是主要原因。

而在备受关注的云业务上,云业务三季度收入49.9亿美元,同比增45%,未达预期,增速也在放缓。但运营亏损6.44亿美元,远低于预期的亏损9.35亿美元,同比去年接近砍半。要知道,全球前三云计算厂商里,只有谷歌是不计成本地激进争抢大客户,亏损收窄意味着其云业务或许将迎来新的发展拐点。早在去年Q4,就有分析师预计谷歌云业务将要扭亏。

本季度,谷歌运营利润210.3亿美元,同比增近88%,大超预期的181.4亿美元,几乎是疫情前的三倍,运营利润率32%。造血能力依然优秀。

微软:云计算再发力,稳定增长傲视群雄

微软已经连续四个季度营收超400亿美元,在几大巨头中,微软展现了难以比拟的稳定性增长。今年以来,微软股价已累涨近40%。

2022财年Q1 微软实现收入 453 亿美元,大幅超过市场预期的439.3 亿美元,同比增长 22%,经营利润202亿,远超市场预期186亿。净利润205亿美元,同比大涨48%。

不过,微软财报中披露,这一净利润增长主要是由于季度内海外一家公司向美国总部转移了一份无形资产,使得微软收到了33亿美元的税收减免,因此实际上是GAAP净利润同比增长48%,non-GAAP净利润增长27%,也依然亮眼。

微软优异的利润表现与它目前各项业务都维持了高利润率和高增长有关。

包含硬件等部分的个人计算业务营收133.1亿美元,此项虽然超过预期,但受到了全球缺芯的一定影响,在总体营收中的占比也只有不到30%。

生产力与商业流程营收同比增长22%达150亿美元,Office 365本季度销售额同比增长23%。

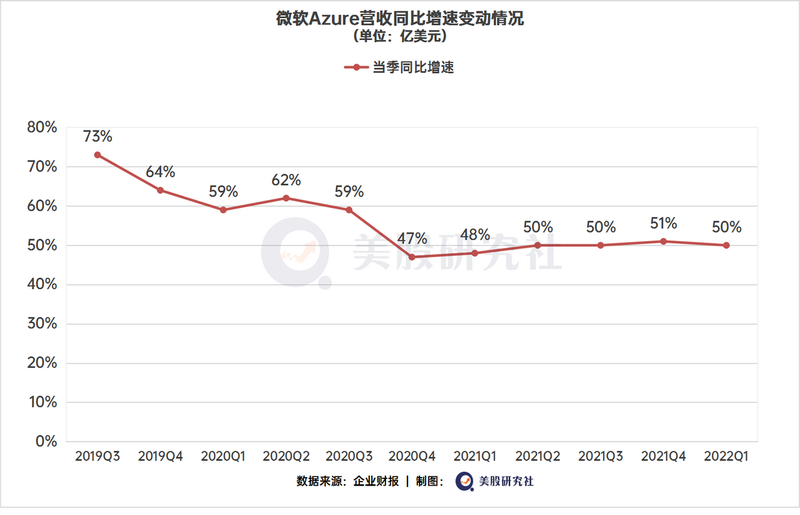

而明星产品Azure云计算本季度的增速高达50%——连续四个季度增速达到或超过50%,它推动智能云业务营收同比增长31%,智能云已经连续三个季度成为微软三大业务部门中的营收头牌,微软的业务结构已然十分稳固。

微软CEO萨蒂亚·纳德拉认为“微软云提供了组织在这个过渡和变革时期所需的端到端平台和工具”,而微软目前正继续走向“全云端”服务:Windows操作系统云端化,Office365持续SaaS化,智能云PaaS稳定增长。

因此,韦德布什分析师Dan Ives认为:“Azure的云动力在公司庞大的安装基础上仍处于起步阶段”,“云转移刚刚开始在全球范围内进入下一个增长阶段。”他将微软目标价提升到375美元,美国银行等机构也纷纷将目标价升至360美元上方,较当前有10%-15%的上涨空间。

本季度微软两大核心业务部门成绩均超过此前的指引上限。考虑到智能云、生产力与商业流程两大业务的净利率持续高于整体,美股研究社认为微软未来一段时间的净利润增速将继续高于营收增速,并二次投入到数据中心扩建等行动中,扩大既有优势。

苹果:四年来首次低于营收预期,芯片荒拖累硬件产能

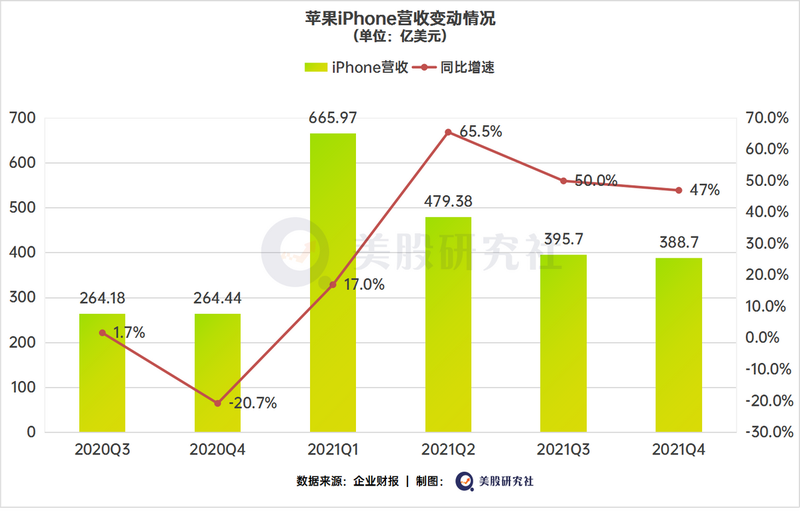

iPhone的销售罕见地没有超过分析师预期,2021财年Q4,苹果iPhone智能手机收入388.7 亿美元,同比增47%,但大幅低于市场预期的416亿美元。

iPad平板电脑收入82.5亿美元,同比增21.4%。Mac电脑收入91.8亿美元,创公司史上最高,同比增1.6%,这是由于M1芯片家族的推动。可穿戴设备、居家用品及配件收入87.9亿美元,同比增11.5%。

除iPad外,硬件产品均未达到分析师预期。大中华区依然是苹果增长主力,83%的营收同比增长领跑全球,而iPhone13的销售热潮在四季度,预期还有巨大空间。服务收入连续三个季度创公司史上新高,当季录得182.8亿美元,高于预期的175.7亿美元,同比增25.6%。

苹果Q4总营收833.6亿美元,低于分析师预期846.9亿美元,自2017年5月以来首次低于预期,苹果股价盘后一度大跌5%,并带动博通等供应链上企业跟跌。

缺芯依然是主要危机,苹果CFO Luca Maestri透露,供应链问题将导致近60亿美元的收入减少,尤其是9-12月季度包含即将到来的假期购物季,“年底前,这种情况无法自行解决”。CEO库克坦承,2022财年第一财季收入将再创同期新高,但iPad收入同比可能会因供应链问题而下滑。此前,苹果被报道砍掉了近1000万台iPhone的产能。

此外,苹果服务的细分类目里,APP Store收入创历史新高,通过苹果商店进行的Apple music等订阅服务用户较去年同期增加了1.6亿。但苹果认为发育良好的Apple TV+并不为所有机构看好,市场份额不足5%。而被视为隐私新政后苹果自己能有所突破的广告业务,目前依然没有详细计划诞生。

天风国际分析师郭明錤认为iPhone在2022与2023年YoY出货成长将放缓,不利于推升供应链股价。Wedbush分析师Dan Ives表示供应是“一个巨大的问题”。

由于供应链问题涉及全球,比如东南亚的制造业已经出现经常性中断,目前只能肯定需求依然旺盛。美股研究社认为,若下一季度苹果的供应无法满足消费者需求,后续产品销售也将在供应链矛盾缓和后迎来反弹,苹果的长期趋势未有改变。FactSet统计的43位覆盖该股分析师中,有32 人评级“买入”,平均目标价涨幅10%左右。

亚马逊:成本端压力陡现,业绩进入水逆期

亚马逊可能是几大巨头中最水逆的一个,由于主要业绩指标与四季度指引基本都低于市场预期,亚马逊股价盘后跳水跌超4%。

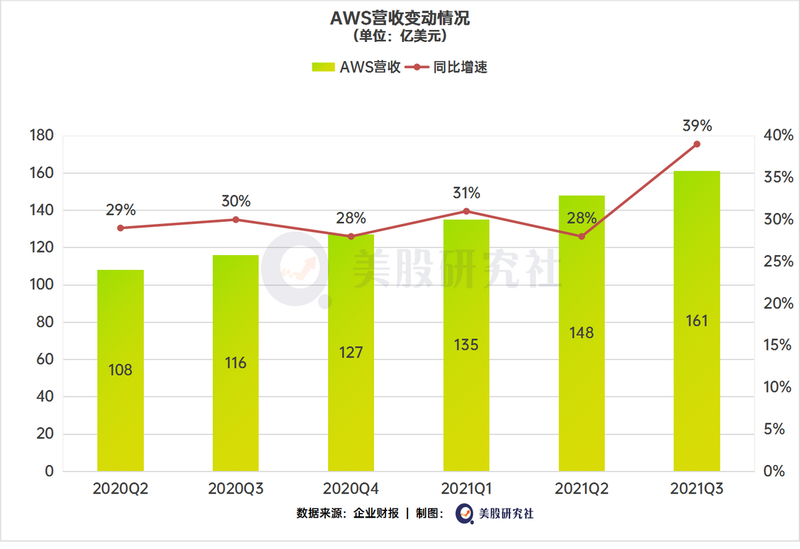

AWS云服务已经成为亚马逊的增长极,也是唯一超过预期的部分。三季度AWS营收161.1亿美元,同比增长39%,超过市场预期的154亿美元。亚马逊总营收的近15%、经营利润的101%来自AWS——如果没有云服务的高利润率支撑,亚马逊本季度利润率将转负,原因是成本的全面上升。

今年早些时候宣布为50多万名员工涨工资,由于假日购物季将至,亚马逊又将招聘计划大幅提升至12.5万人,人力成本较疫情前暴增。此外,至2020年底,亚马逊包裹占美国市场的份额超越联邦快递达21%,成为美国第三大物流公司。但代价是人力+物流成本双增加,疫情带来的线上购物热效果基本被成本抵消,北美和国际零售利润率都大幅下降,在此前三个季度的增长后再次转为负数。

受此影响,亚马逊三季度净销售1108亿美元,低于分析师预期1118.1亿美元。三季度运营利润49亿美元,低于分析师预期的 56.2亿美元。三季度净利润31.56亿美元,低于分析师预期46.23亿美元。三季度每股收益 EPS 为6.12美元,大幅低于分析师预期8.96美元,较去年的 12.37 美元下降 50.5%。

在第四季度指引上,亚马逊预计四季度净销售1300-1400亿美元,低于分析师预期1416.2亿美元。预计四季度运营利润0-30亿美元,大幅低于分析师预期74.4亿美元。

假日季即将到来,Q4始终占亚马逊美国市场全年收入的31%至32%。在目前情况下,亚马逊CEO安迪·贾西表示,由于劳动力短缺、员工成本上升、全球供应链限制以及运费和运输成本的增加,Q4将在消费者业务中承担“数十亿美元”的额外成本。EMarketer分析师Andrew Lipsman表示:“如果亚马逊在假日季度没有表现过度的记录,那么第四季度的成绩将更加令人担忧。”

美股研究社认为,在各方面成本持续高涨的情况下,亚马逊或许会考虑通过服务的涨价缓冲供应链压力。首席财务官Brian Olsavsky也表示,虽然暂时没有对Prime会员涨价,但“公司一直在考虑这种选择”。

结语

虽说FAAMG依然是科技股全明星,但市场对他们的股价表现呈现出不同的态度,比如谷歌今年以来累涨近60%,而Facebook却几乎没能跑赢标普500指数的涨幅。核心原因是预期,尤其是核心业务之外的第二增长曲线,已经成为判断巨头未来发展的重要指标。

华尔街的普遍观点中,由疫情、广告市场和政策态度等因素带来的不确定性依然会影响着大部分公司的经营,谷歌首席商务官Philipp Schindler)也表示:“很明显,不确定性已经成为新常态。”但只要巨头对外界的反应能力还在,增长或许依旧是长期的主旋律。