文|苏宁金融研究院 顾慧君

南玻的前世今生

玻璃是建筑、电子、光伏等行业不可或缺的基础材料之一,而南玻是中国玻璃行业最具竞争力和影响力的大型企业之一。

中国南玻集团股份有限公司1984年成立,位于深圳蛇口国家自贸区,最初的股东主要有四家:香港招商局轮船股份有限公司、深圳建筑材料工业集团公司、中国北方工业深圳公司及广东国际信托投资公司。南玻在成立之初主要从事以玻璃为主的进出口贸易,以公司首任董事长袁庚先生为首的管理层及时发现了中国高端建筑用玻璃市场的巨大供给缺口,乘势而上,从玻璃贸易转向玻璃生产、玻璃研发。

1992年公司在深交所A、B股同时挂牌上市,成为中国上市最早的公司之一。1996年,南玻成功建造第一条自主研发的浮法玻璃生产线。1998年成功研制出能够供扫描仪和复印机使用的电子级浮法玻璃,打造国内第一条自主知识产权的浮法线和电子玻璃线。另外,公司还创新性地引入节能玻璃板块的LOW-E概念,成为国内最早的低辐射节能玻璃供应商之一。自2000年起公司进军太阳能光伏产业,开发出中国现代玻璃行业第一条太阳能玻璃线,各项工艺技术水平也逐渐达到国际先进水平;2010年后,自主研发单银、双银、三银、金色等低辐射镀膜产品,成功将0.55mm~0.7mm超薄电子玻璃基板投放市场,建立起以玻璃工业、IT显示材料以及IT 电子元器件产业为基础的工业发展格局。

南玻的主营业务及其竞争格局

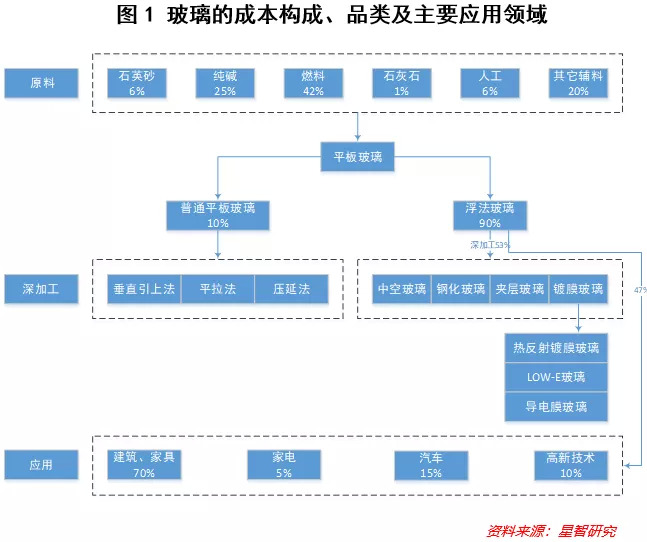

玻璃行业的成本构成、品类及主要应用领域如图1所示。

从2020年年报和2021年中报看,南玻的主营业务可用四块玻璃来概括,分别是浮法、工程、光伏、电子玻璃四大板块。

南玻的浮法玻璃在国内乃至国际都有很强的竞争力,在这个领域其国内主要的竞争对手是旗滨集团。南玻目前已拥有10条代表国内最先进水平的浮法玻璃生产线,年产约247万吨高档浮法玻璃原片。从图1可以看出,浮法和工程玻璃主要需求来自于建筑和家具,其和地产竣工周期息息相关。基于房屋的交付进展,我们把地产施工进度区分为三个阶段:新开工、施工和竣工。近年来,由于房企普遍采用高周转策略,导致新开工和竣工面积之间的“剪刀差”不断扩大。从近10年来看,竣工面积增速峰值出现在开工面积增速峰值的2-3年后,因此2021、2022年的竣工对应2018、2019年的新开工面积,从各大券商的分析和预期来看,普遍认为今年下半年竣工会有所回暖,但在此我们也需注意疫情、原材料上涨和房企的资金压力对竣工可能产生的负面影响。

在工程玻璃这个领域,上半年南玻工程玻璃营收同比增长38%,净利润同比下降57%,主要是受上游原片价格大幅上涨影响,成本上升明显,公司工程玻璃业务以定制化生产为主要方式,原片价格上涨有效传导至下游需要一定过程与时间。公司建筑节能玻璃质量领先行业,17年公司LOW-E产品就获得工信部单项冠军称号,公司产品广泛应用于国内地标建筑,为进一步巩固龙头地位,2020年公司先后开启工程玻璃产能扩张,包括建设肇庆基地、西安基地、吴江智能工厂及天津基地扩建项目。随着新项目逐步落地,工程玻璃市场占有率将进一步提升。

在光伏玻璃这个领域,去年下半年以来,受双碳目标影响,国内包括光伏在内的新能源行业迎来新一轮的发展机遇,位居光伏产业链中游的光伏玻璃也受到市场的关注。光伏组件厂商对光伏玻璃的透光率、反射率、强度以及与光伏电池片适配度的要求很高,因此光伏玻璃在料方设计、工艺系统设计、溶窑窑池结构等方面的要求都远高于普通玻璃,这拉开了普通玻璃制造企业与超白玻璃制造企业之间的技术差距,形成了普通玻璃制造企业进入光伏玻璃行业的技术壁垒,但需要注意的是市场对光伏玻璃的技术要求有较为成熟的标准规范,因此已进入光伏玻璃行业的企业在产品方面几乎无差异,普遍是价格接受者(从实际数据看,国内主要的光伏玻璃供应商信义、福莱特、南玻等的价格几乎无差异)。

通过上述分析可以得出阶段性供需关系是影响光伏玻璃价格变化的核心因素。从供给端来看,行业库存和企业的成本是影响供给的关键因素。受双碳目标影响,2020年底工信部发布《公开征求对<水泥玻璃行业产能置换办法(修订稿)>的意见》,提出后续将允许光伏压延玻璃新增产能不制定产能置换方案,行业内各企业纷纷加快新产能投放计划。因此,20H2 以来光伏压延玻璃在产产能与产量以较快速度稳步提升。据 CPIA 统计,2020年全球超白压花光伏玻璃产量约 1,009 万吨,其中国内 913.5 万吨(占比约 90.5%)。

据卓创资讯,截至 21 年 8 月末,国内光伏玻璃在产产能为40,210t/d,同比增加 47%。库存层面,光伏玻璃的库存周期一般在1-2年,2021年9月光伏玻璃库存大约20多万吨,与前期的高库存相比已有一定的下降。生产成本方面,光伏玻璃生产企业成本差距核心来源是原燃料成本和费用管控能力,在这个方面南玻和行业两巨头信义和福莱特相比,还有一定的差距。从需求端来看,CPIA 预计 20-25 年中国/全球光伏新增装机 Cagr 中位数分别为 15.6%/18.7%。据 CPIA 预测,保守、乐观情境下 2025 年我国光伏新增装机分别为 90、110GW,对应 20-25 年 CAGR分别为 13.3%、17.9%。海外各国亦相继制定碳中和目标,据 CPIA 预测,保守、乐观情境下 2025 年全球光伏新增装机分别为 270、330GW,对应 20-25 年 CAGR 分别为 16.3%、21.1%。在全球新增装机保持较高景气度、双玻渗透率稳步提升,2025年光伏玻璃需求或达到 30.4 亿平/1871 万吨,20-25 年 CAGR 分别为 22.9%、20.1%。

因此,综合起来看,在经历二季度光伏玻璃价格下跌之后,随着库存下降、需求上升和新产能落地需要一定时间,2021年四季度光伏玻璃价格可能会有一波小的反弹。上半年南玻光伏玻璃营收同比增长30%,净利润同比增长80%,保持快速发展。南玻加速布局光伏玻璃,未来公司将在安徽凤阳新建4条1200吨/天的生产线,在湖北咸宁新建1条1200吨/天的生产线,预计2022年陆续投产,到2022年末光伏玻璃产能将达到7300吨/天,跻身光伏玻璃第一梯队,公司新建生产线熔量大、效率高,可以满足组件日益大尺寸化的需求,有望凸显后发优势。

电子玻璃是整个玻璃行业技术壁垒最高的,也是业绩弹性最大的。电子玻璃主要可分为显示玻璃基板和盖板玻璃。显示玻璃基板是手机、电视等电子设备中显示面板(主要为 TFT-LCD 和 OLED)的重要组成部分,对面板的性能有直接而显著的影响;而盖板玻璃则位于显示面板上方,对其起到支撑保护作用,并保证其在受到撞击或刮蹭时仍能保持良好的显示效果。目前电子玻璃的传统应用市场主要为液晶电视、笔记本电脑、平板电脑和智能手机等,未来在车载显示、智能穿戴设备等领域的渗透率可能大幅提升,市场前景广阔。电子玻璃市场呈现寡头垄断的竞争格局。电子玻璃属于技术和资金密集型产业,技术迭代快、资金投入体量大,这两个特点构筑起行业很深的护城河。市场上掌握前沿技术并能够量产的公司很少,且这些公司对专利的保护十分到位,造成了目前供给端市场向头部几家公司高度集中。

2020年全球电子玻璃市场的 CR5 超过 95%,其中排名首位的康宁几乎垄断高端市场,公司产量占比在仅为 35%的情况下利润占比达到了 55%,更加体现出头部公司在行业内具有的优势地位。南玻电子玻璃及显示器件产业上半年营业收入同比增长118%;净利润同比增长315%,主要受益于清远二期“一窑两线”进入商业运营以及咸宁、河北、宜昌相关子公司因产品结构调整实现产销量双增长。电子玻璃十年磨一剑,产品迭代不断加速,南玻KK6产品已经量产投放市场,性能指标领先行业,被工信部认定制造业单项冠军产品;第三代高铝产品进展顺利,随着清远一线技改完成望加速实现量产,将抢占中高端盖板市场,当前外资品牌在国内盖板市场占比超90%,南玻作为国内领导者,有望成为国产替代的主力军,为公司带来新的业绩增长点。

南玻作为国内老牌的、非常专注的玻璃龙头企业,在光伏行业大发展和电子玻璃渗透率逐步提升的东风下,可能迎来企业发展的又一个春天。