文|投资者网 丁琬璎

作为我国7家“赤道银行”之一,贵州银行(6199.HK)日前交出了一份不错的半年度成绩单。

8月30日,贵州银行发布的2021年中报显示,该行在打造“绿色银行”品牌方面取得一定成效。截至6月底,贵州银行绿色贷款330.6亿元,较年初增长102.08亿元,增幅达44.65%,领先全行贷款增速,绿色贷款占比14.2%。

截至6月末,该行资产总额较年初增长8.63%,其中吸收存款增长14.46%,发放垫款及贷款总额增长8.84%。经营指标方面,营收同比增长2.47%,净利润同比增长10.18%,总体经营情况持续向好。

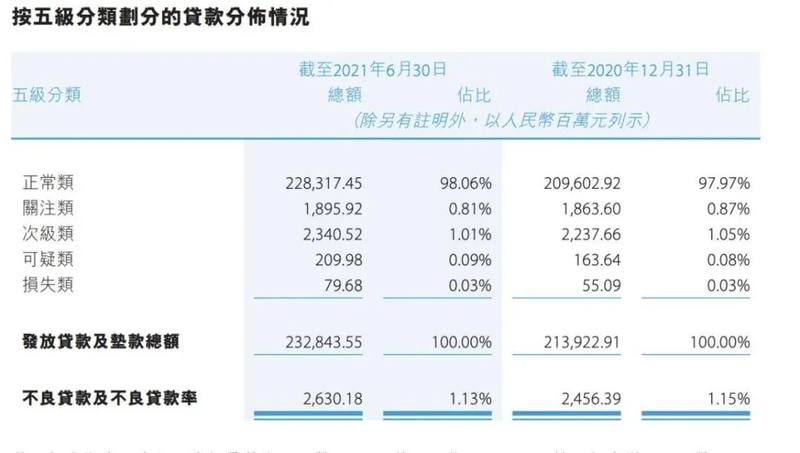

与此同时,该行不良率下降0.02个百分点至1.13%,拨备覆盖率较年初增加30.84个百分点至365.2%,风险抵补能力进一步提升。

净利增现金流降

资料显示,贵州银行成立于2012年10月,总部位于贵州省贵阳市,是在遵义市商业银行、六盘水市商业银行、安顺市商业银行3家城商行的基础上合并重组设立,2019年12月30日于港股上市,是贵州省首家登陆国际资本市场的金融机构,也是目前贵州省唯一一家省级城商行。

半年报显示,今年上半年,贵州银行实现营业收入57.19亿元,同比增长2.47%;实现净利润21.25亿元,同比增长10.18%。

不过,该行上半年经营活动产生的现金流量净额为88.29亿元,上年同期为237.72亿元。

截至6月末,贵州银行的资产总额为4958.06亿元,比上年末增长8.63%,其中发放贷款和垫款总额为2328.44亿元,比上年末增长8.84%;负债总额为4585.24亿元,比上年末增长9.08%,其中吸收存款3308.42亿元,比上年末增长14.46%。但与此同时,该行资本充足率指标均较上年末有所下降(见下表)。

数据来源:贵州银行2021年半年报

风险抵补能力提升

在经营指标稳健发展的同时,该行的不良率下降,风险抵补能力提升。

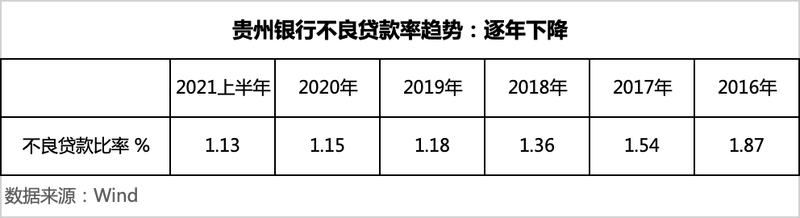

从资产质量指标来看,截至2021年6月末,该行不良贷款率为1.13%,较上年末下降0.02个百分点。银保监会数据显示,截至二季度末,商业银行不良贷款余额为2.79万亿元,不良贷款率为1.76%,其中城商行不良率为1.82%。贵州银行这一指标低于全国城商行平均水平0.69个百分点,处于较优水平。

事实上,该行不良率自2016年来持续下降(见下表)。

从贷款五级分类来看,截至6月末,贵州银行正常类贷款为2283.17亿元,占贷款总额比例98.06%,较上年末提升0.09个百分点;关注类贷款18.96亿元,占贷款总额比例0.81%,较上年末下降0.06个百分点(见下图)。

数据来源:贵州银行2021年半年报

从拨备计提来看,据银保监会发布的2021年二季度银行业主要监管指标,截至二季度末,商业银行拨备覆盖率为193.23%,贷款拨备率为3.39%。

截至6月末,贵州银行计提14.67亿元资产减值损失准备金,拨备覆盖率较年初增加30.84个百分点至365.2%,较商业银行平均水平高171.97个百分点;拨贷比较年初增加0.29个百分点至4.13%,较商业银行平均水平高0.74个百分点。拨备覆盖率、拨贷比双升,说明该行风险抵补能力进一步提升。

“2021年上半年,面临后疫情时代国际国内经济发展的不确定性,我行保持战略定力,坚守风险底线,围绕高质量发展目标,落实审慎、合规的总体风险偏好。”贵州银行在中报中表示,公司通过建立健全风险管理策略及体系、持续推进授信结构调整、优化完善授信制度体系、持续健全差异化授权机制等多种方式,夯实强化授信基础管理,持续提升风险量化管理水平,资产质量保持总体稳定。

助力“双碳”推相关举措

银保监会有关领导在2021年6月“聚焦碳达峰碳中和目标加快发展绿色金融”推进会上表示:“碳达峰、碳中和是一场广泛而深刻的经济社会系统性变革。发展方式转变和经济结构、产业结构、能源结构调整,都离不开金融的强有力支持。对金融系统自身的绿色转型来说,也是一场硬仗、一次大考,在此过程中,机遇与挑战并存,机遇大于挑战。”

助力实现“双碳”目标,贵州银行也推出了相关举措。公告显示,今年7月,贵州银行发布《贵州银行绿色金融战略规划(2021-2025年)》及《贵州银行“碳达峰碳中和”愿景、目标与行动方案》,并表示力争到2025年,全行新增“碳金融”融资200亿元;到2030年,支持全省“碳达峰碳中和”相关产业融资不低于500亿元;到2050年,碳金融占比不低于30%。力争到2028年,实现二氧化碳排放达峰,争取2050年实现碳中和。

值得一提的是,自去年宣布采纳赤道原则之后,贵州银行在持续打造“绿色银行”品牌方面积极探索,“专门引入第三方专业机构对重大融资项目开展环境与社会风险的管理,提高环境与社会风险管理水平。”

在贷款方面,该行支持地方经济社会绿色发展,为传统能源、生态旅游、特色农业、新兴产业等转型升级发展提供高效融资服务。半年报显示,截至6月底,贵州银行绿色贷款330.6亿元,较年初增长102.08亿元,增幅达44.65%,领先全行贷款增速,绿色贷款占比14.2%。

“赤道银行”是指宣布在项目融资中采纳赤道原则的银行。赤道原则倡导金融机构对1000万美元以上的项目融资的环境和社会问题尽到审慎性核查义务。目前,我国共有7家“赤道银行”,分别是兴业银行,江苏银行、湖州银行、重庆农村商业银行、绵阳市商业银行、贵州银行、重庆银行。

碳达峰、碳中和目标的实现过程,将对人们生产生活方式带来深刻变革,也将重塑我国的经济结构、产业结构及能源结构。未来30年,实现碳达峰、碳中和目标需要巨量的投资,市场预测将超过100万亿元。绿色金融是实现“双碳”目标的抓手,银行业亦需要加快引导资源合理配置,撬动金融资源向低碳绿色项目倾斜。