文|新熵 月见

编辑|伊页

一部《我不是药神》向大众揭开医药行业暴利的一面,但专利垄断的国际通行规则,其实是为了平衡医药企业对于药品研发前期的重大资金投入风险。

大A股上,也真的不是所有的医药股都活得那么光鲜亮丽。

如果说恒瑞医药是那支耀眼的明星股,当之无愧的“药神”;那科伦药业一定是股民最纠结的一支医药股,还处于“药神”获得暴利之前的阶段。

它是行业龙头,但常年负债率高于50%;盈利能力优秀,但研发和子公司常年烧钱,加之“限抗令”、新冠疫情、国家集采等多方面外部环境因素,导致科伦药业股价持续低迷,包括创始人在内的公司高管常年质押股权,公司多次回购拉升也效果平平。

近日,科伦药业旗下子公司川宁生物,终究还是被作为“包袱”甩给了二级市场,8月24日IPO正式获受理,母公司也毫不掩饰川宁生物的上市目的——缓解资金压力。

科伦药业,这家民营老药厂成立24年来,打造了两个世界冠军:

一个是全球规模最大的容量注射剂专业制造商,年产销售量近50亿瓶/袋。

一个是全球最大的抗生素中间体专业制造项目,总投资超过100亿,也就是即将上市的新疆伊犁川宁生物。

但这两个第一,一个业绩天花板见顶,产量突破困难;一个常年烧钱,一期项目满产后营利能力未达预期。这就造成近几年科伦药业自身业绩表现并不出色,其净利润已连续两年出现负增长。

常年输血子公司,外加创新药研发项目进入爬坡期,终于让科伦药业这艘巨轮吃不消了,这一回地主家也没多少余粮。如果不让川宁生物去到二级市场闯一闯,恐怕资金压力就会压翻船身。

1 上市即偿债?

川宁生物到底欠了多少钱?只有招股书能来回答。

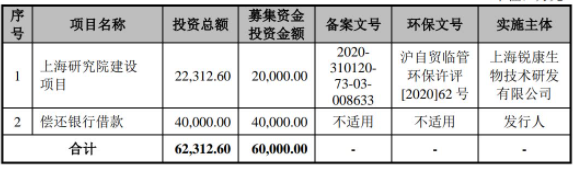

查阅发现,该公司此次计划募集资金6亿元,其中4亿元将用于偿还银行借款,但这募资的六成可能还只是先还个利息。

2020年7月24日,川宁生物(作为借款人)联合工行、中行、农行、兴业等多家银行地方分行(各银行简称“贷款人”)与伊宁市签署《银团贷款协议》,全体贷款人同意按照协议约定向借款人提供总计金额不超过人民币32亿元的中长期贷款额度。

而这笔借款的目的,是部分用于偿还科伦药业的拆借款。因为截至2020年末,川宁生物的其他应付款为43.76亿元。

报告期内,川宁生物的资产负债率(合并)分别为54.10%、55.22%、52.97%和51.96%,其中负债总额分别为51.47亿元、54.64亿元、52.54亿元和51.09亿元。

2018年、2019年以流动负债为主,占比均达99%以上,2020年以及2021年一季度流动与非流动负债占比各约五成,这主要与2020末其他应付款大幅下降,而长期借款大幅增长有关。

从偿债能力来看,报告期各期末,公司流动比率分别为0.51 倍、0.57倍、1.38 倍和1.40倍,速动比率分别为0.32 倍、0.31倍、0.78倍和0.85倍,低于同行业可比上市公司。

流动负债方面,截至2021年一季度,川宁生物短期借款金额为9.41亿元,一年内到期的非流动负债(一年内到期的长期借款及一年内到期的应计利息)为6.29亿元,合计短期债务15.7亿元。

川宁生物与科伦药业此前的资金拆借造成的应付利息均以亿元计,2019年、2020年的应付利息合计2.97亿元。其中,2019年应付利息为1.87亿元,而同期公司净利润才9021.55万元。

值得注意的是,2018年川宁生物并无短期借款,从2019年开始短期借款激增。报告期各期末,该公司短期借款账面价值分别为0万元、4.01亿元、7.91亿元、9.41亿元,呈现大幅上升趋势,占流动负债比例分别为0、7.34%、32.94%和40.03%,自2020年末占比显著提高。

大规模的流动负债也会影响公司的偿债能力,而川宁生物的流动比率和速动比率均低于行业平均水平。

不久前的9月10日,川宁生物又与中国农业银行伊犁分行签订了《流动资金借款合同》,农业银行伊犁分行向川宁生物提供5000万元贷款,一边筹划上市到二级市场找钱,一边向银行和母公司借款,拆东墙补西墙,压力不可谓不大。

2 “噬金兽”掏空母公司?

川宁生物建设于科伦药业上市后的第一年,据官网介绍目前为止已经相继投入近100亿元,固定资产70亿。2020年年底,科伦药业董秘曾透露,其融资40亿元至50亿元基本上都用于川宁生物。

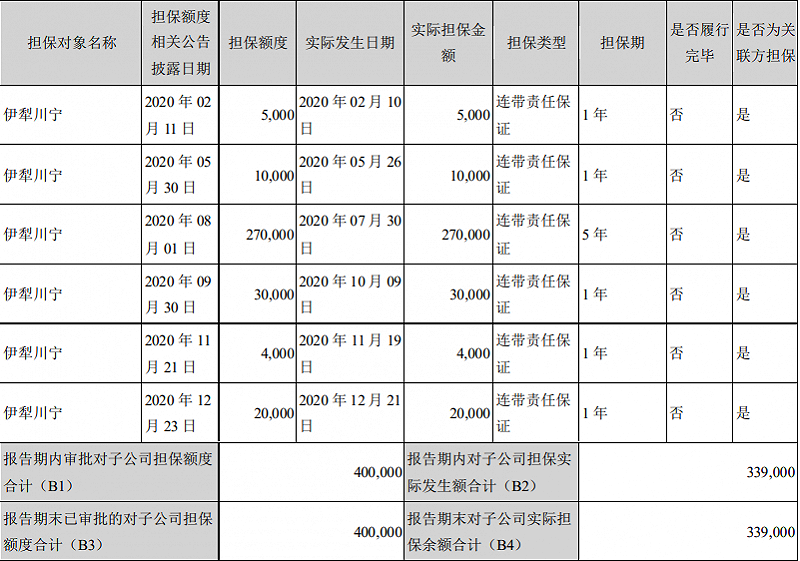

这些年科伦药业为这个亲儿子可谓是操碎了心,2020年一年时间里,共为子公司川宁生物提供六次担保,这是否意味川宁生物差不多两个月借一次钱,频繁借钱多半还是为了还债。

2020年科伦药业的负债已经攀升至60%左右,短期借款40亿左右,一年内到期的长期借款52亿,长期借款3亿,应付债券19亿,其他流动负债14亿。

在一次媒体采访中,刘革新曾透露自己一年差不多吃一千颗安眠药。

而川宁生物“噬金”重要原因是环保问题。

川宁生物曾因废水、废气等污染被当地居民举报并引起媒体关注,被监管数次责令限产甚至停产整顿。为解决环保问题,川宁生物前后投入资金超过26亿元,导致项目投入远超预期,一度陷入亏损状态。

钱是投进去了,但以川宁生物当前的盈利情况来看,需要多年才能收回成本。2017年至2020年,川宁生物实现净利润为-2.43亿元、3.92亿元、8838.15万元和2.27亿元。

与此同时,川宁生物2019年负债达到54.52亿元。“最困难的时候,董事长昼夜督战。”员工在接受媒体采访时曾表示。

除了“噬金兽”川宁生物,科伦药业的另一个无底洞是创新药研发。

查看科伦药业去年年度报告,营业收入164亿,截至2020年末已投入70多亿元用于创新研发。每年的研发费用基本都要超过扣非净利润,2020年研发投入15.16亿,而近三个年度归属上市公司股东的净利润之和加起来才18.7亿。

这对科伦药业意味着什么呢?可能本来可以用于留存分配给股东收益被毫不吝啬地持续滚动“填进”了前途未卜的黑洞。

项目有最终失败的风险,投资人会担心,研发规模需要用几倍的盈利不吃不喝供养,这样“烧钱”式的投入事与愿违怎么办,如果在新药上市前就先把自己“烧光了”又怎么办?

科伦药业是我国输液行业龙头制造企业之一,主要产品包括大容量注射剂、小容量注射剂、注射用无菌粉针、片剂、胶囊剂、颗粒剂、口服液、腹膜透析液以及原料药、医药包材、医疗器械,以及抗生素中间体等产品。

2013年起公司开始进军仿制药领域,构建了以成都研究院为核心,苏州、天津和美国新泽西分院为分支的研发体系。目前公司仿制药涵盖肿瘤、肠外营养、感染、心血管、糖尿病、妇科、眼科、COPD等疾病领域。

科伦药业曾对媒体表示,目前创新药管线正处于关键的爬坡期,因为有大量的产品开始进入临床研究,即进入到了最烧钱的关键阶段,预计2021年前后,公司就会有创新药实现上市。

可面对连续下跌的股票,二级市场的投资者似乎没耐心等待那天的到来。

3 道有险夷,何时上岸?

20世纪90年代中期,国内医药产业投资领域尝试允许民间资本进入,治疗性大输液市场在中国刚刚兴起,每个医院都有自己的制剂室,大药厂都不愿意生产大输液产品,需求远远大于市场供给。

1996年,科伦药厂靠租来的设备和厂房开始运营。

当时儿童没有专用的输液产品,医院只好给儿童用成人的500毫升注射液,用不完就扔掉,刘革新于是开始让科伦生产100毫升注射液供儿童使用,迅速打开了市场。

2010年科伦药业上市,与此同时成立了川宁生物。

川宁生物成立后便遭遇了史上最严格的“限抗令”。2012年,科伦药业提出了全面启动创新转型计划,以“大输液+抗生素全产业链+专科制剂研发创新”三轮驱动为战略推动发展,并投入大量资金进行创新研发。

如今9年过去,科伦药业活在黎明前的黑暗中很久,好像快走出来了,又好像迟迟不见曙光。

当医药股光鲜时,科伦药业低调赚钱;当医药股暗淡时,其孤注一掷的研发和烧钱又让许多投资人难以果断弃仓。

面对一边并不十分美好的经营业绩,一边汹涌澎湃的资金投入,是半途而废还是放手一搏?投资者们和这家公司都在等着、熬着、赌着,赌它能迎来一个美好的明天。

2021年9月4日,科伦药业又公布了3则股权质押信息,董事长刘革新再次质押自己的股票,目前累计质押4236万股,合计7.76亿,公司现金流压力可见一斑。

很明显,稍有迟疑或退缩就将失去完胜的可能,科伦除了坚持到底,已经没有退路可走。川宁生物的上市至少能让它喘口气,至于其业绩拐点何时呈现,恐怕只有,继续等待。

每一个“药神”的诞生,背后都有许多科伦药业充当背板,希望川宁生物的自救,能够让母公司顺利涅槃。