文 | 创业最前线 冯羽

编辑 | 蛋总

顺利通过聆讯后,网易云音乐却意外推迟了上市的脚步。

而在不久前,网易云音乐刚被认为迎来在线音乐行业的重大利好——动辄上百万、千万的天价音乐版权神话终于坍塌了。

7月24日,国家市场监管总局要求腾讯解除网络音乐独家版权,持续多年的“音乐版权大战”终于按下停止键。

一边是独家版权被释放,另一边网易云音乐也迅速跟进。据报道,网易云音乐正在抓紧推进多个版权方的合作洽谈,以尽快上线此前被下架的腾讯音乐独家版权歌曲。

业内苦“天价音乐版权”久矣。就连一向洒脱肆意的丁磊也曾多次“抱怨”高价版权,在他看来,激烈的市场竞争已经让平台方付出了超过合理价格2、3倍以上的成本。

华语音乐的落寞让音乐供应商们足以躺在“功劳簿”上度日。

多年以来,华语流行乐坛再难出现传唱大街小巷的热门曲目,这也让80、90后不断在播放器上“考古”。而掌握着“周杰伦们”的核心唱片公司依靠这些版权站在供应链的顶端,看各平台为了争夺独家版权而“抢破头”,音乐版权交易早已是典型的卖方市场。

如今独家版权时代结束了,对网易云音乐也来说,非独家版权合作是否就如同探囊取物一般?随着抖音、快手在批量制造网红歌曲,网易云音乐的新对手又会是谁?在新时代的在线音乐行业中,网易云音乐还有多少胜算?

1、独家版权“凉凉”后

由无视版权到将版权捧上神坛,这一发展路径曾经在中国内容行业反复上演——前有影视行业从盗版走向高价版权,后有音乐行业将版权奉为圭臬。

遥记得在2010年之前,互联网音乐市场还不是此后的三足鼎立。千千静听、酷狗音乐、酷我音乐、QQ音乐、虾米音乐争相出现,彼此,大家对于音乐版权不甚在意,听歌也不收费,盗版音乐满天飞,共同缔造了互联网音乐的草莽时代。

转折发生在2015年,国家版权局发布《关于责令网络音乐服务商停止未经转授权传播音乐作品的通知》,责令各网络音乐服务商停止未经授权传播音乐作品,并于2015年7月31日前将未经授权传播的音乐作品全部下线。

自此,大批未经授权的音乐被迫下架。不过,版权收费意识觉醒的另一面是,小平台再无财力支撑运营,逐渐消失于互联网江湖,在线音乐行业也开始走向另外一个极端——独家版权的稀缺性让音乐出品方有底气“坐地起价”。

为通过“垄断”独家音乐版权获得市场话语权和用户流量,平台间也不得不掀起了一场场“烧钱大战”。

其中,三家主要唱片公司环球音乐、华纳音乐和索尼音乐娱乐并称“全球三大音乐集团”,几乎掌握了世界近9成的音乐版权。

2015年,阿里音乐以一年2000万元的价格敲定华研国际的独家版权。2017年,多家在线音乐平台共同争抢环球音乐版权,最终腾讯音乐则以3.5亿美元现金加1亿美元股权的报价将其拿下。2018年,网易云音乐以3年5亿元天价拿下华研国际旗下曲库版权,价格比3年前翻了至少8倍。

“一首热门音乐的独家版权价格被炒到几百万都属于正常现象。”火花音悦CEO陈鑫对「创业最前线」表示,火花音悦是一家专注于音乐作品服务和交易的全球化互联网版权服务平台,旗下拥有超60万首全版权、定价权的曲库资源。

腾讯逐步将酷狗音乐、酷我音乐收入囊中,且集齐了环球、索尼、华纳音乐三家唱片公司的独家代理权,而网易云音乐则另辟蹊径,以乐评、个性歌单以及今日推荐等功能,打造评论型音乐分享社区,并靠营销圈粉无数。

正因此,网易云音乐一度被认为很懂音乐人和乐迷,这也导致其上线一年就获得4000万用户,歌曲下的评论甚至也构成了音乐体验的重要一环。

但是在天价版权面前,网易云音乐的这些优势明显被弱化了。

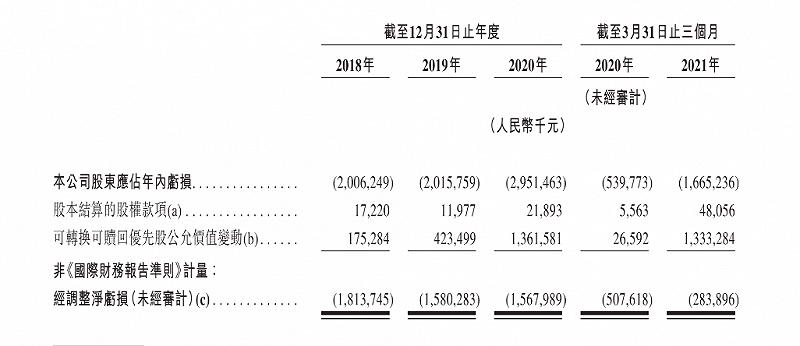

网易云音乐8月更新后的招股书显示,2018、2019、2020年,公司股东应占年内亏损分别为20.06亿、20.16亿和29.51亿元,今年第一季度其也亏损了16.65亿元,亏损规模同比增长了208%。

(图 / 网易云音乐招股书)

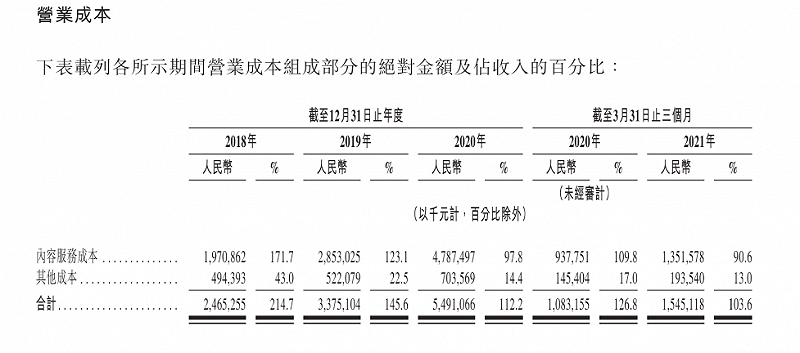

而巨额亏损主要源自高昂的内容成本。

2018、2019、2020年底和截止今年一季度,网易云音乐内容服务成本分别为19.71亿元、28.53亿元、47.87亿元以及13.52亿元,分别占总收入的比例为171.7%、123.1%、97.8%和90.6%。

(图 / 网易云音乐招股书)

除此之外,无论从营收还是用户规模上,网易云音乐都远远被腾讯音乐甩在身后。

腾讯音乐财报显示,2018年至2020年,腾讯音乐营收分别为189.8亿元、254.3亿元和291.5亿元,年复合增长率为23.9%。而在相同时间段,网易云音乐公司营收分别为11.4亿元、23.1亿元和48.9亿元,年复合增长率高达107%。

虽然网易云音乐营收增长率高于腾讯音乐,但其营收规模仅为后者的六分之一,腾讯音乐的底盘足够大。

用户数量方面,截止今年一季度,腾讯音乐移动端在线音乐MAU(月活用户数)为6.15亿,而在相同时间段,网易云音乐的MAU仅为1.83亿。

相比网易云音乐还在亏损中苦苦挣扎,腾讯音乐今年第一季度净利润已达到9.79亿元。

对独家版权的过度追捧,让在线音乐平台们耗费巨资,也让网易云音乐陷入巨亏泥潭。而当独家版权解除后,面对腾讯音乐的体量优势,网易云音乐还有多少机会一骑绝尘?

2、“周杰伦们”成“救世主”?

事实上,在大棒挥下前,靠高价垄断音乐版权的竞争情况早已有所松动。

2017年9月,国家版权局就约谈头部唱片公司,要求这些音乐公司实现99%的版权交叉互授,停止推高版权价格。当月,腾讯音乐就与拥有虾米音乐的阿里音乐完成版权互换;次年2月,腾讯音乐又与网易云音乐达成转授权协议,双方互相授权音乐作品达到各自独家音乐作品数量的99%以上。

由此,彼时在线音乐三巨头完成了音乐版权的高比例互授合作。

然而这剩余1%的版权,并不意味着这些平台交出了自己的底牌,他们之间的差距仍在进一步拉大。

根据腾讯音乐财报数据,平台曲库拥有超6000万首曲目,即便99%的曲目都完成互授,剩下1%也有60万首仍可算作是独家版权,而热门歌手和歌曲的数量也不过3、5万首,平台仍旧可以保持独家版权优势。

没拿到独家版权的歌曲则迅速“变灰”。早在2018年,网易云音乐就因失去杰威尔公司的版权而下架了周杰伦的所有音乐作品,当时不少用户都因为灰色歌单从网易云音乐转向腾讯音乐。更有业内人士断言,“周杰伦”三个字就意味着15%以上的DAU(日活用户)增幅。

虽然此后网易云音乐也在扩充其版权库,但独立音乐人的作品仍占据了半壁江山。据网易云音乐招股书数据,截止今年3月,注册独立音乐人的曲目占平台所有音乐流媒体播放量的47%以上。

换言之,网易云音乐的曲库规模虽与腾讯音乐不相上下,但核心版权问题仍然是悬在它头上的达摩克利斯之剑。

那么,如今独家版权解除后,“周杰伦们”能拯救网易云音乐吗?

有观点认为,即便开放独家版权,其价格短期内也不会骤然降低,网易云想在热门曲库上扩充仍需付出不少资金,只不过不再需要承担过高的溢价,但要追平腾讯仍然比较困难。

而从版权方角度来看,过去漫天要价的黄金时代正式宣告结束,在线音乐行业的玩法也变了,怀抱着“买到版权就万事大吉”心态的平台将被消费者“用脚投票”。

过去,在线音乐平台和唱片公司的独家合作大多采用预付款模式,这意味着不考虑具体的播放和下载情况,版权方和唱片方就能够提前拿到保底收入。而平台间对独家版权的争夺更直接抬高了版权的保底费用,头部公司享有更多话语权。

但在独家版权解除后,这种不对等的关系有可能逆转。

“例如一位优秀的音乐家此前可能3年就能拿500万元,但是新政策出台后,一年可能只能拿到30万元的上架费了,保底收入可能会骤降。”一位不愿具名的业内人士透露。

而在陈鑫看来,早期唱片公司和平台相对强势,在签约时更愿意直接签下独家版权或是锁定音乐人,创作者在签约后再要使用自己的音乐,甚至还需要经过平台方同意。

“独家版权的出现短时间内可以刺激市场增长,但是行业发展到一定阶段,当消费者和市场都逐渐成熟起来后,很多作品和平台反而会受制于独家版权,音乐也无法在不同平台之间自由传播。”陈鑫说道。

他认为,过度看中版权的概念本质上就是畸形的,平台在获得音乐版权后,应该通过商业管理和策划延长版权的生命周期,帮助其持续变现,而非只停留在版权交易本身。

而对于音乐人来说,好作品的传播和推广更多时候不是单靠资金,而是靠优质服务才能与作品和创作人进行深度绑定。

因此在未来,比起关心核心版权的交易成本,网易云音乐更应该考虑的是如何将版权和音乐人的收益最大化。

3、遗落的追风者

音乐版权虽然一定程度上决定了平台的市场话语权,但从营收角度看,这些靠高价抢来的音乐版权变现效率有待评估。

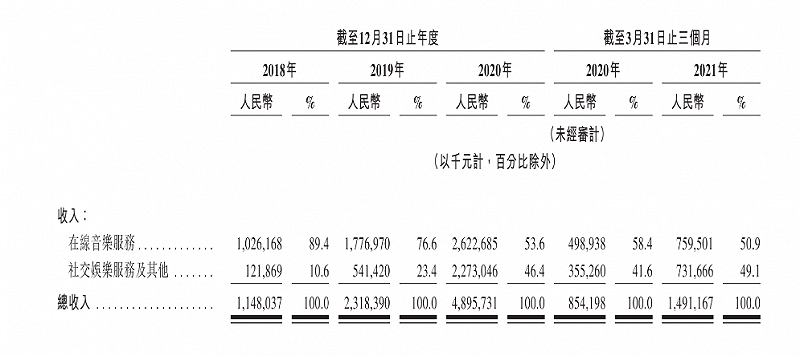

据「创业最前线」观察,网易云音乐正在越来越依赖社交娱乐服务。招股书显示,截止2018、2019、2020年底和2021年第一季度,网易云音乐在线音乐服务收入占总收比例逐年减少,而社交娱乐服务则分别实现了1.22亿元、5.41亿元、22.73亿元和7.32亿元,占总收入比例为10.6%、23.4%、46.4%和49.1%,成为和在线音乐服务比肩的又一增长动力。

(图 / 网易云音乐招股书)

网易云音乐之所以发力社交,关键在于其很早就察觉到在线音乐服务增长已经十分乏力。

平台在线音乐服务收入主要来源自每月付费用户贡献的收入,而在2018、2019、2020年三年间,其收入增长率分别为73.20%和47.61%,今年第一季度收入同比增长率终于恢复至52.23%,但和2019年相比仍有较大差距。

此外,在2018、2019、2020和2021年第一季度,网易云音乐每月每付费用户收入仅为8.9元、9.3元、8.4元和7.1元。

丰富的音乐内容似乎并未给平台带来匹配的收入增长,反而导致平台出现收入和成本倒挂的现象。

从用户数据来看,其招股书显示,截止2020年底,网易云音乐在线音乐服务月活跃用户规模达到1.81亿,在线音乐月付费用户数为1600万,付费率8.8%。而与海外音频流媒体头部平台Spotify44%的用户付费率相比,网易云音乐的在线付费率仍有较大差距。

在线音乐内容无法让更多消费者主动掏钱包,网易云音乐只能另辟蹊径。

从2018年开始,网易云音乐开始尝试各种社交娱乐业务,先后上线云村、云圈、LOOK直播、音街、心遇等业务。

在理想状态下,网易云音乐通过个性化社交推荐功能俘获用户,试图走出一条音乐社区的差异化道路,从网易云音乐得心应手的出圈营销不难发现,这一路径在某种程度上来说是成功的。

但相比巨头,无论是业务声量还是用户规模,网易云音乐入场社交的时间已经晚了。

全民K歌上线于2014年,唱吧成立于2018年,这些都属于典型的“音乐+社交”衍生型产品,而网易云音乐在去年推出的音街App定位于年轻人的K歌互动社区,但市场知名度有限,至今无法与全民K歌、唱吧等老牌玩家相较量。

换言之,通过音乐版权库吸引流量、再通过社交娱乐业务实现用户的高留存,是腾讯音乐和网易云音乐共同的野心,只不过后者慢了一拍,没能通过新故事实现弯道超车。

“正版音乐版权是网络音乐播放平台运营的核心资产和关键性资源,同时也是核心竞争力和战略制高点。”战略定位专家、九德定位咨询公司创始人徐雄俊对「创业最前线」表示,腾讯音乐不仅有先发优势,更有强大的流量资源,目前仍在亏损的网易云音乐短时间内想要赶超难度很高。

更重要的是,短视频平台也正虎视眈眈,通过解锁流行音乐的密码,抢占更多的用户时间。

根据Fastdata发布的《2020年中国在线音乐报告》,2020年9月,在线音乐使用时长环比下降超过50%的用户中,使用抖音和快手的时长环比增幅超过72%。

在实物媒介时代,街头巷尾的唱片店、音乐电台的流行榜单足以将一首歌捧红,而在数字音乐流行多年后,抖音等短视频平台们正在变为热门歌曲的发酵池。在不少平台的音乐APP热歌榜中,不乏走红全网的抖音神曲。

而短视频平台一定程度上的音乐审美“垄断”,也在将在线音乐行业的竞争引向新阶段。

抖音从去年开始正式进入音乐行业,并接连发布了“2020抖音看见音乐计划”、“抖音音乐人亿元补贴计划”、“造音行动”等活动,试图打造出一个短视频音乐社区。

抖音音乐发布的《2020抖音音乐生态数据报告》显示,2020年上半年,音乐人入驻增长人数就接近3万人。在原创歌曲方面,排名前10的爆款歌曲总播放量945亿,相当于全中国平均每人播放67次。

快手则在2018年就成立了独立音乐部门,也先后发布了“音乐燎原计划”和“双击音乐计划”,整合平台资源,帮助更多音乐人提升变现能力。

有行业人士认为,在短视频平台的冲击下,还在原有逻辑里打转的在线音乐平台,正在失去制造和定义热门歌曲的权力。

毫无疑问,在网络音乐独家版权释放后,在线音乐行业的竞争将进一步加剧,在强敌环伺下,网易云音乐需要警惕的是不要沦为旧时代的追随者。