A股市场机构化的趋势,也使得资金向龙头企业更为集中,而多数龙头企业目前已经没有价值洼地了,寻找被低估的龙头是一件越来越难的事。

机会往往隐藏在市场恐慌之处。随着全球新冠疫苗接种率的提升,市场就开始担忧后疫情时代,新冠业务相关企业的后续走向,市场的焦虑已反映到了这个板块的企业股价走势之中,相较于2020年,整体出现了不同程度的下跌。

那作为精准医学龙头的华大基因,或许此时正是被低估的时候,经过抗“疫”之战后,又将重新“刷新”出怎样的成长逻辑和投资价值呢?

一、后疫情时代:华大基因基本盘稳固,新增长点强势崛起

众所周知,华大基因研发的新冠核酸检测试剂是基于分子诊断技术,也是IVD领域中增速最快的、最有技术前景的细分领域。

分子诊断技术具有检测时间短、灵敏度高、特异度强等优势,被广泛应用于传染性疾病、优生优育、血液筛查、遗传性疾病、肿瘤早筛、伴随诊断、辅助生殖等领域。其中,传染性疾病占比最高、临床价值最显著。

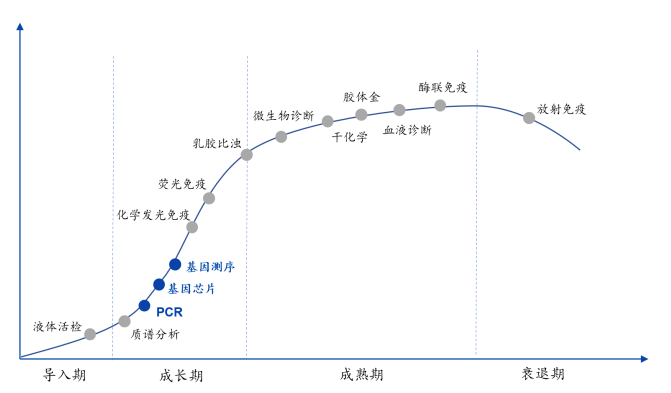

从技术生命周期看,PCR、基因测序还处于成长期早期阶段,而华大基因目前已经形成病毒测序、核酸检测、核酸快检、抗原快检、抗体快检、中和抗体检测等多产品覆盖体系。这意味着,疫情过后也同样有着巨大的市场前景。

国内IVD产业的技术生命周期 资料来源:国元证券研究中心

近期,华大基因公布了2021年上半年业绩预告:实现总营收约35亿元至37.5亿元,较上年同期下降约 8.71%至14.8%;实现净利润约10亿元至12亿元,比上年同期下降27.34%-39.45%。

(一)理性看待中报业绩

华大基因中报业绩与去年爆发式增长相比,看似下滑,但其中暗藏玄机,需要透过现象看清本质,看清未来。

2020年新冠疫情初始,华大基因凭借感染防控领域的深厚积累,第一时间完成了多款新冠病毒检测试剂盒的研发,“兵贵神速”,华大基因的国际拿证速度和国际渠道拓展远领先于同行业公司。因此,2020年上半年度,华大基因率先实现业绩大幅增长,领跑体外诊断行业,实现归母净利润16.51亿元,比上年同期上升734.19%。

开基数谈增长则没有参考意义,拆解开来才能看到真相。2020年上半年新冠业务爆发造成的高基数,是客观因素之一,2021年上半年,全球新冠核酸检测试剂和服务单价下降是客观因素之二;公司战略性调整布局,是主观因素,华大基因主动调整了新冠相关产品结构与供应链策略,针对多联检检测、核酸快速检测、不同变异株检测的市场需求,加大研发资源投入。同时,积极布局机场火眼,解决跨境人员快速检测的服务需求,这块业务也是保障各国通航,常态化防控的有力支撑。

随着全球疫情进入常态化后,市场对核酸检测试剂的需求较去年减少,早已人尽皆知。如果仍过度依赖这些突发性的增长业务,必然不利于公司长期发展。基因科技行业作为前沿科技领域,素来不乏资本关注度,也意味着可能被短期利益裹挟。而华大基因在新冠变局中,仍然持续聚焦主营业务,2021年上半年“未雨绸缪”将经营重点逐渐转向决定未来业绩增长关键的生育健康、肿瘤防控、感染防控、多组学大数据等常规业务上,足见管理层的忧患意识和战略前瞻。

(二)华大业务的基本盘:抓住新冠机遇,常规业务逆势增长

新冠疫情是对全球各国的大考,实则许多发展中国家不具备大规模核酸检测的能力,仅作试剂盒的IVD贸易,无法解决客户的实际需求。华大基因“试剂盒销售与火眼实验室”的双线布局,取得显著成果,2020年海外业务占比首次超过60%。

重大的公共卫生事件,往往也是影响行业格局和发展路径的导火索和催化剂。新冠核酸检测是人类历史上第一次全球大规模的应用,对大众认知和行业的教育自是不言而喻,另一方面,新冠疫情对体外诊断和预防医学也将产生深远影响。相关行业报告指出,新冠病毒检测除了为相关产品和服务企业贡献利润之外,长期来看加快了第三方独立医学实验室渗透率、以及分子诊断产品的认知度和使用率的提升,进一步打开检测相关企业的成长边界。

华大基因的常规业务覆盖了分子诊断的主要应用领域,包括生育健康、肿瘤防控、感染防控及科技服务(即华大基因年报的多组学大数据及合成业务)。2020年在受到疫情冲击的情况下,仍然继续保持一定的营收规模和盈利能力,也足以体现出公司的技术沉淀和业务积累,基本盘稳固。

反观同行业其他企业的情况,2020年,受新型冠状病毒疫情持续性影响,医院相关科室限流,导致贝瑞基因医学检测类服务收入增速下降。2021年一季度业绩更是延续低迷,扣非净利润仅实现2076万元,同比减少66.02%;诺禾致源则主要依托高通量测序技术,结合其他基因检测方法,为科研机构、高校、医疗机构、药业等企事业单位提供基因检测和生物信息分析等研究服务;2020年扣非净利润仅实现2206万元,同比下降78.07%。

据华大基因中报业绩预告显示,剔除新冠业务变化情况,公司今年上半年常规业务板块较上年同期均实现了稳健、有机增长。其中,肿瘤防控、感染防控相关业务样本量和收入较上年同期实现大幅增长,并且管理费用也较上年同期略有下降。

基于这样的战略,通过抗疫积累的先发优势,发展更具长远增长潜力的常规业务,无疑成为华大基因中报业绩的最大亮点。

中报业绩预告后,华大基因举办了两场投资者交流会,参会人员不乏各公募基金、私募基金及资管等行业大佬。根据公告内容来看,机构也比较理性看待中报业绩,问题主要关注点在常规业务的发展,特别是肿瘤防控和感染防控给予了高度关注。

二、华大基因未来可期:国际业务更上层楼,得海外市场者得天下

“机会是留给有准备的人”,这句话于企业而言同样适用。疫情之前,PCR检测并非华大基因的主业,基于高通量测序的服务是其主攻方向,但作为一家在感染防控领域具有深厚技术储备的企业,市场需求来了,第一时间抓住并乘胜而上;除了技术积淀,华大基因在疫情之前,就有领先的全球化质量管理体系和渠道布局,业务遍及全球100多个国家和地区,欧洲、美洲、亚太等地区合作的海外医疗和科研机构超过3,000家,与30多个国家和地区的卫生主管机构建立了合作关系。

(一)驰援全球新冠抗疫,国际化征程势如破竹

疫情后,华大基因的海外市场区域销售占比实现大幅增长,国际化征程势如破竹。

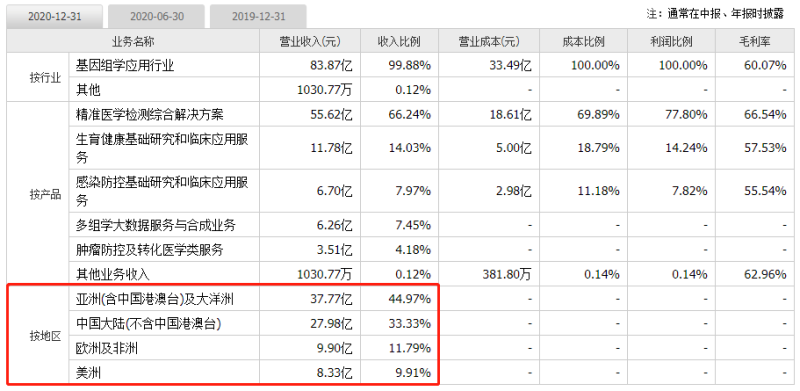

2019年,中国大陆(不含中国港澳台)占公司总营收的比重高达83.43%,欧洲及非洲、亚洲(含中国港澳台)、美洲的营收占比分别为6.89%、5.15%、4.53%。

经过抗“疫”后,2020年海外业务收入占比超过60%,“一带一路”国家成果丰硕;其中,亚洲(含中国港澳台)及大洋洲实现37.77亿元的收入,营收占比提高至44.97%,欧洲及非洲、美洲营收占比也分别提高至11.79%、9.91%。

华大基因2020年收入构成及海内外市场收入情况

特殊时期的黑天鹅,往往是一个行业竞争格局的重构和洗牌的契机,构建全球卫生健康共同体,得海外市场者得天下。

今年上半年,华大基因仍在不断发力国际业务,并取得显著成效。

由于全球疫情偶有反复,为了解决跨境人员快速检测的服务需求,华大率先推出了机场“火眼”实验室解决方案,除目前已经运行的香港、阿曼机场“火眼”实验室外,还在埃塞俄比亚落地了非洲机场“火眼”实验室,公司新冠检测向常规业务转化已初具规模,上半年基于常规业务相关的精准医学检测综合解决方案收入较上年同期实现了大幅增长,为公司海外业务的可持续发展提供重要支撑。

另外,截至目前,华大基因与NUPCO签订的重大经营合同在原有合同金额2.65亿美元基础上,累计追加了合同金额2.59亿美元。同时,公司还持续拓展销售市场,积极投入资源支持海外销售渠道建设,并继续加速国际高端销售人才建设。

(二)常规业务海外落地,转化拓展能力屈指可数

“授之以鱼不如授之以渔”,单纯的试剂盒出口,仅仅是商品贸易,而华大基因最早开始的“检测试剂盒和火眼实验室”双线布局,是早已看破终局的战略。“火眼”实验室表面是渠道,实际是海外的基础设施,临床医学检验应用在技术底层相通,“火眼”实验室向常规业务转化是水到渠成之事。

新冠疫情期间,华大基因进一步与多国政府、跨国公司、基金会、非政府组织等建立直接合作关系,为未来业务合作打开广阔的空间。除新冠相关业务外,生育健康、肿瘤防控等多项业务已落地海外,实现了渠道转化。公司有多项常规业务的产品已经在海外取得了准入的资质,包括地贫、肺癌、肠癌、常见感染性疾病等产品都已获得了 CE 的准入资质,为进一步拓展国际业务提供了相应的产品储备。

除了“火眼”实验室的全球布局外,华大基因还建立了海外本地化的 IVD 生产工厂,将从公共卫生项目路径切入,致力于建立区域性的公共卫生价值闭环服务。以埃塞俄比亚全资子公司为例,将在当地建立先进的生产基地,生产检测试剂等,服务于埃塞俄比亚,并计划逐步扩展至东非国家。

此外,华大基因还致力于将中国技术和中国标准出海,2020年,沙特利雅得、麦地那、阿西尔、达曼、麦加和阿曼6个“火眼”实验室BGI-CSP(华大基因认证服务提供方)认证,其中,阿曼卫生部已将BGI-CSP质量管理体系作为本国新冠实验室验收的标准。

如前文所言,海外业务是长远战略规划的关键,而能否完成这一关键任务,关键还看管理层。2021年6月,华大基因正式宣布管理团队纳新扩容:一方面,利用人才战略不断“蓄力”;另一方面,此次管理层纳入了各业务板块专业人才和兼具国际背景的精英人才。

这意味着,进入后疫情时代,基因检测、生育健康、肿瘤防控等常规业务和全球化战略将是公司未来发展布局的重点,相应地配套诸多优秀管理人才,足见管理层的决心和远见。

三、华大基因估值重构:五条黄金赛道,千亿市值空间

相比于其他基因测序同行,华大基因有一个无可匹敌的竞争优势:业务覆盖了精准医学服务的全应用领域,主营业务包括五大板块:生育健康、肿瘤防控、感染防控、多组学大数据服务与合成业务、精准医学综合解决方案,并且每个业务板块都属于市场领先,牢牢占据着行业龙头位置。

从竞争优势看,华大连续六年蝉联自然指数之亚太地区生命科学产业机构第一,科研实力和科技服务水平经过权威认证;同时,华大基因拥有世界上最大的医学基因检测中心,生育健康是拳头业务板块,传感染疾病防控方面有数次全球公共卫生事件的经验积累,也有宏基因组检测技术,肿瘤防控也具有市场领先优势。此外,公司的常规业务借助火眼实验室的渠道建设加速拓展,相对可比公司具有一定的韧性。

(一)多板块业务对标法估值法

华大基因主营业务的五个板块,单拆开来看每一个,都是可圈可点。

生育健康基础研究和临床应用服务方面,华大基因生育健康业务在样本量积累、产品服务体系、收入规模方面,是全球的标杆。检测样本量方面,截至2020年末,华大基因生育产品临床检测累计服务超过1,500万人次,贝瑞年报未单独披露生育检测样本量,Natera生育健康累计样本量超过400万;产品体系方面,华大基因开创了无创和单基因病临床检测新纪元,耳聋检测试剂盒是国内该领域率先获批的产品,整体涵盖孕前、孕期、新生儿及儿童各阶段,贝康医疗主要集中在辅助生殖;收入规模方面,华大基因2020年生育业务11.78亿元,考虑贝瑞还有部分科技服务业务,Natera还包含肿瘤和器官健康相关业务收入,华大基因生育业务收入体量也绝对领先。

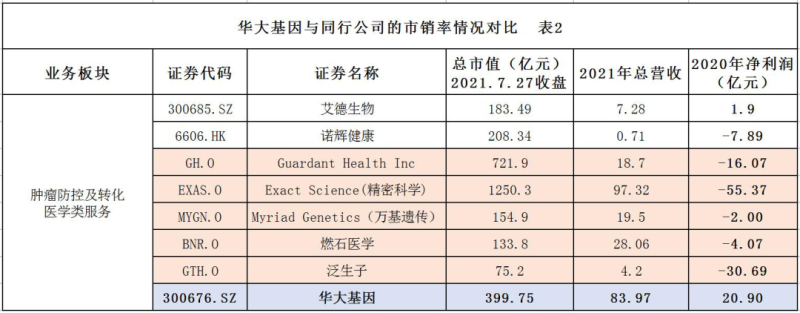

肿瘤防控及转化医学类服务方面,也是近年来市场热度非常高的领域,但整体行业来看,肿瘤业务的发展模式尚不成熟,多数企业仍然是亏损状态。从临床需求和全球科研进展来看,泛癌种检测都是未来的方向,而在这方面,正是发挥华大自主平台成本优势的领域;肿瘤早筛方面,目前市场应用仍然较少,其实现大规模应用的重要因素是价格。华大基因基于生育健康业务的民生项目模式,其组织经验和渠道布局有望迁移到肿瘤早筛的大人群防控模式。

在感染业务方面,华大基因的PMseq®病原微生物高通量基因检测是市场领先的服务,主要面向疑难危重感染,检测已知和未知病原感染信息,此业务在新冠疫情之前就有较高的增速,2019年同比增长超过50%。单从新冠检测相关的业务来看,华大基因产品、渠道和收入规模也都在领先地位。

多组学大数据与合成(科技服务业务)方面,随着测序物种的成熟,整体行业毛利率呈现下降态势,寻找差异化、增值服务,才可能找到破局点。华大基因自主开发的“Dr. Tom多组学数据挖掘系统”是一款可以快速、深度地挖掘基因、蛋白和代谢数据的系统,结合了云计算、人工智能和机器学习技术,通过该系统,科研用户可以方便的进行自助式多组学数据挖掘,真正解决科研服务的“痛点”。此外,华大基因在科研业务方面有深厚积累,早在IPO之初,华大破译并发表了184个物种的基因组,占全球的三分之一;截至2020年末,华大基因累计参与发表1,522篇文章,累计影响因子为12,275.8。

精准医学检测综合解决方案方面,华大基因工程化的能力是市场亮点,以“火眼”实验室为代表的精准医学检测综合解决方案迅速提高了全球的新冠检测能力,且移动版的“气膜”、车载“火眼”实验室和机场“火眼”实验室可以满足多种应急场景,成为了全球抗疫的重要基础设施。

综合考虑在每个业务领域选取一个业务体量或服务模式较为接近的企业,对应五个加起来市值总和是1,018亿元(贝瑞92+泛生子75+圣湘生物314+诺禾196+安图生物341),而截至7月27日收盘,华大基因总市值约400亿元。估值优势明显。

(二)市盈率测算估值法

对比行业,目前全球IVD综合市盈率为34.8倍。但截至7月27日收盘,华大基因的静态市盈率为19.12倍,远低于行业平均估值水平,以2020年净利润20.9亿元计算,比照34.8倍市盈率,华大基因的合理估值应为727.32亿元。

基因科技无疑是高科技属性的行业,截至7月27日收盘,A股专业技术服务业54家上市公司中静态加权平均市盈率31.25,科学研究和技术服务业70家上市公司中静态加权平均市盈率65.62。而华大基因19.12倍的市盈率竟然与航空运输业19.28相近。

无论从整体A股横向对比市盈率来看,还是全球IVD行业综合市盈率来看,华大基因目前的估值都属于难得的价值股。

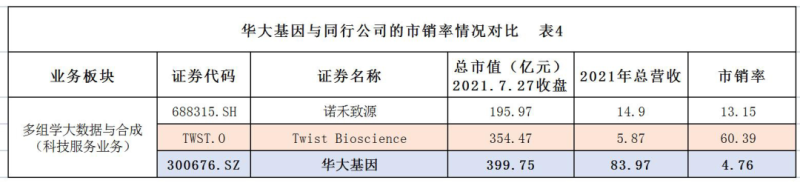

(三) 市销率测算估值法

从估值优势看,市销率可以作为投资的核心参考指标之一。因为从企业管理的角度来看,销售额代表的是企业经营的状态和发展的规模,也就是这家企业从经营上来看究竟是怎么样的。

在国外,市销率主要用于创业板的企业或者高科技企业,在美国纳斯达克上市的企业不对盈利有强制要求,因此,有些情况下用市盈率对股票投资的价值或风险无法进行判断,这时就需要借助市销率这个指标来进行评判。

如果按照市销率(总市值/主营业务收入)进行估值。

纵向对比,华大基因自上市以来市销率的低估线、中估线和高估线的分位值分别为8.78、10.62和19.5,估值跨度很大主要是前期估值很高,同时2020年因疫情的缘故,导致与2019年

华大基因上市以来的市销率情况 数据来源:慧博智能策略

如果按2020年总营收83.97亿元以及分位值计算:

乐观:给予其19.5倍市销率,对应市值为83.97*19.5=1637.4亿元。

中性:给予其10.62倍市销率,对应市值为83.97*10.62=891.7亿元。

悲观:给予其8.78倍市销率,对应市值为83.97*8.78=737.2亿元。

以(生育+肿瘤+感染+科服+火眼/抗疫业务)这几个板块整体的平均市销率12.24来计算,华大基因的估值为83.97*12.24=1027.8亿元。

结论:按平均市销率测算估值,华大基因目前正处于低估值区域,极具投资价值。

四、潜龙在渊,腾必九天

从投资角度看,尽管此前因中报预期不佳导致华大基因股价低迷,但如今“靴子落地”后,投资者如果仍然仅仅用新冠业务来看华大基因的未来,或许将错过握住精准医学行业龙头的机会。

正如前文所述,无论是中报业绩解读,亦或是华大基因重新“刷新”的经营策略和长期战略布局,都足以说明其长期向好的成长性和预期,仍值得期待。

随着中国在全球经济的影响日益增加,A股企业的国际关注度也不断提高。基因科技作为生命经济时代各国争相布局的前沿行业,必定也会催生出具备全球影响力的大公司,机会或许就在身边。