文|节点财经 四海

七月初,口腔大佬瑞尔集团向港交所递交招股说明书,正式吹响进军资本市场的号角。翻开瑞尔招股书后我们却惊讶的发现,即使浸淫于口腔这样的成熟行业已有多年,公司仍然身陷营收越多,利润越少的经营窘境,成为上市背后的隐患。

自称“高端口腔医疗服务先驱和领导者”的瑞尔集团究竟怎么了?

01 对赌输到“资不抵债”,瑞尔紧急赴港股

根据弗若斯特沙利文资料显示,仅就2020年总收入而言,瑞尔是中国最大的高端民营口腔医疗服务提供商,同时还是中国第三大民营口腔医疗服务提供商,在过去十年瑞尔共为630万人提供了口腔医疗服务。

伴着经济发展的强劲东风,过去五六年中国总医疗支出及人均医疗支出以10.6%的复合增长率平稳快速增长,2020年支出总额已至5.65万亿元,该增长率将会维持到至少2025年,医疗市场总额将被推上9.74万亿的又一高点。

口腔科作为医疗板块的重要组成部分,自然能在整体上扬的行情中分得一块大大的蛋糕。其中民营口腔从上世纪八九十年代开始,逐渐打破公立机构垄断,在市场上日渐站稳脚跟,取得长足进步。2015年至2020年,民营口腔医疗服务的市场规模由433亿元几近翻番增长到831亿的水平。同期的口腔医疗服务商数量增长了2.18万,目前总量达到7.98万家,5年后预计形成13.3万规模。

瑞尔在口腔行业中开辟了高端医疗的新赛道,从运营体量来看取得了不错的成绩,2020年末公司已在15个城市生根发芽,坐拥7家公立医院和100家口腔诊所,在本就紧俏的牙医资源上,也雇佣856名医师坐镇。

瑞尔集团主打为中产阶级和高收入人群提供高端医疗服务,非一二线城市不进入,把经营场所开到城市最繁华之处,公司旗下共有瑞尔齿科和瑞泰口腔两个品牌,双品牌战略也是其引以为傲的亮点所在。

可谁也想不到,业内发展有声有色的瑞尔集团居然正处于对大部分上市公司而言绝难想到的境况中——资不抵债。

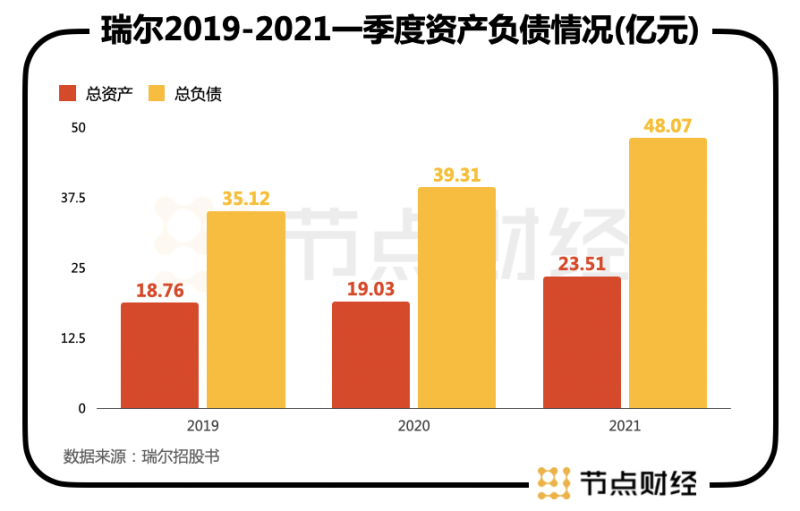

瑞尔出现资不抵债的问题已经持续了一段时间,至少报告期的三个时段中一直存在。截至2021年第一季度末,公司总资产23.51亿元,负债总额是资产的两倍有余,足有48.07亿元。

究竟是什么扩充了瑞尔的债务规模,口腔界融资额仅次于拜博的瑞尔,缘何会欠下巨额债务?

这一切还要从瑞尔签订的对赌协议说起。自2010年起,集团曾多次发行优先股,并与投资人约定,若2020年3月31前公司没有如约IPO,并且市值低于77.7亿港元,那么优先股持股人有权在发出书面通知的情况下要求发行人赎回优先股。

结果瑞尔并没能如期完成约定,不想承受损失的投资人只得再与瑞尔坐到谈判桌前,将上市节点顺延了6个季度至2021年末。

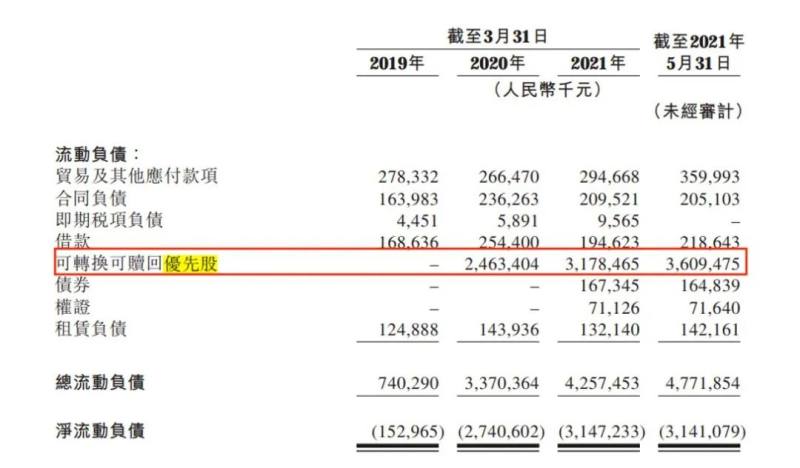

如此一来,可赎回优先股便不得不被指定为以公允价值计量且其公允价值变动计入当期损益的金融负债,截至2021年5月末,可转换可赎回优先股总额为36.09亿元,一季度该金融负债由于公允价值变动减损的企业利润为4.24亿元,已达收入的28%。

图片来源:瑞尔招股书

对赌条款的要求逼迫瑞尔不得不硬着头皮申请上市,但这样的财务状况会不会难以敲开资本市场大门,因果之间的互相影响仿佛逐渐演变成了某种并不乐观的恶性循环。

可比对赌协议让瑞尔陷入麻烦更令人难以理解的是,企业为何没能顺利达成要求?要知道以瑞尔的业内名声,想要顺利上市并保持一定的市值本应易如反掌,毕竟业内小伙伴通策医疗(600763)目前市值1200亿左右、乐普医疗(300003)也过了500亿大关。

02 营收越多利润越少,三年净亏12亿,“千店计划”成泡影

纵观整个对赌约定,核心在于上市,即使上市后市值没能守住底线,但企业依然能够掌握主动权。

可对于鼎鼎大名的瑞尔而言,顺利上市并不容易,很难想象其致命伤竟是不能盈利。

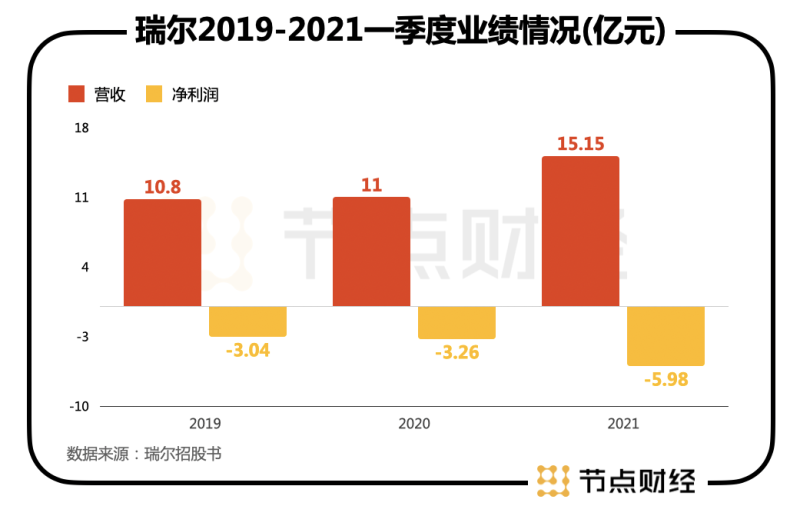

报告期内,瑞尔营业收入持续增长,从10.8亿上升至15.15亿元,但与之形成反比的是,净利润亏损缺口连年扩大,分别为-3.04亿、-3.26亿及-5.98亿,三年合计亏掉近12亿元,令人大跌眼镜。

即使扣除非经营性损益变动影响,瑞尔的表现依然让人不能满意,各期经营利润分别为-8404万、-1.33亿,2021年虽然止亏盈利,但盈利额仅为1.24亿。

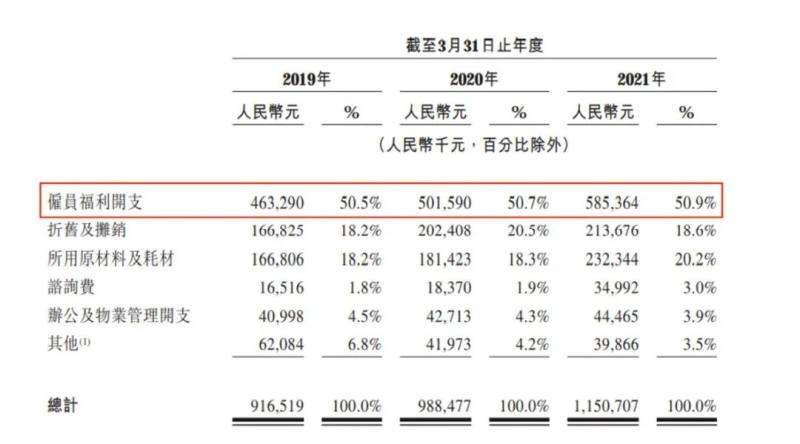

瑞尔之亏,始于销售成本。过高的成本每期都要侵吞企业至少四分之三以上的利润,亏损原因在于成本过高,其中薪水花红支出占了极大比重。

图片来源:瑞尔招股书

由上图可见,瑞尔的雇员福利开支比重占销售成本的50%以上,且呈现出小幅稳定增长之势,这与我国牙医资源短缺的现实情况直接相关。

近些年中国牙医数量虽然以10.8%的复合增长率不断上涨,但仍然不能满足患者需求。2020年,中国每百万人中牙医仅有175人,远低于欧洲国家的810人和美国的608人。人才稀缺决定了医疗机构必须要重金求贤,因此牙医聘金是企业不得不承受的成本负担。

从瑞尔的角度来看,856人的队伍规模显然不符合管理者预期,根据募集资金计划用途介绍,瑞尔将继续推行双品牌战略,继加快扩张速度,在一、二线城市开办医疗机构,如此一来,对于牙医的需求只增不减,而相应的雇员成本支出定会随之水涨船高,如何扩大收入规模覆盖巨额成本,是瑞尔接下来要仔细研究的课题。

令人唏嘘的是,曾经雄心勃发提出“千店计划”的瑞尔,如今竟落到考虑如何才能不亏本的地步。

在2017年D轮融资发布会上,创始人邹其芳对外官宣“千店计划”,集团将在未来的5-8年中在中国建立1000所诊所医院。彼时瑞尔的医疗机构数量仅为70家左右量级,因此该计划一出,举世震惊,大家对执行结果拭目以待。

然而四年过去了,瑞尔门店数量共增加了30家,107家的当下成绩想要在后半程完成华丽转身,属实困难。虽未到最后结点,但“千店计划”泡汤似乎已经成为外界的共识。

值得一提的是,当年喊出“急功近利的投资者不要,对赌协议不签,5年内不做加盟”口号的邹其芳,如今竟让瑞尔陷入对赌泥潭,进退两难。

03 口腔下游难分“贫富”

巨额的牙医成本支出固然是把瑞尔利润拉低的直接原因所在,但极高的人工成本更是整个口腔行业共同面对的考验。困在共性问题上的瑞尔,与其说是受迫于行业客观环境不利,不如多从自身找找原因。

乐普医疗和通策医疗是瑞尔集团同一赛道内的老对手,两家企业早已上市,经营得有声有色。自2017年起,乐普医疗营业收入从45.38亿,快速上涨至2020年的80.39亿,2021年一季末创收27.49亿,大有再创新高之势;与此同时,公司净利润随之水涨船高,从2017年的8.99亿,猛增至2020年18.02亿,本年第一季度盈利再添7.26亿元,随着半年报披露日将近,乐普上半程表现值得期待。

通策医疗同样不遑多让,2020年20.88亿的收入规模虽然不及乐普,但亦是稳稳上升,至少在近四年一期的时段里持续盈利,2020年4.93亿的净利润与2017年的2.17亿相比足足上升一倍有余。

可以看出,对于大型民营口腔机构而言,盈利难早已不是什么普遍的问题。同样的高薪雇人、广开门店,瑞尔与业内其他竞争者相比有什么不同?

答案也许在公司战略定位上。

提起战略定位这一名词,往往给人一种“高大上”甚至“假大空”之感,漂浮在具体执行层面之上的企业战略,往往被包装成一个美好的愿景或响亮的口号。但每一步具体怎么走,重点往往还要看一个个细微的决定。商场上有不少失败或许源于一次激进的并购、一条脆弱的现金链条,像瑞尔这样从安身之本层面被人反思的情况属实罕见,却值得玩味。

在瑞尔的招股说明书中,“高端”一词出现的频率较高,被企业当成自身特色大力宣传。其中瑞尔品牌主要针对一线城市中具有高购买力和终身较大价值的富裕患者、瑞泰作为公司近些年来快速增长的品牌,将一、二线城市的中产阶级扩充至标的客户范围。

为了迎合高端战略要求,瑞尔将旗下的医疗机构全部放在一、二线城市的黄金地段,费用收取方面,挂牌价格高出行业平均水平25%左右。更为人性化的待客之道强化了口腔医疗的服务属性,该类服务转化成企业的增值项目助推客单价上升,同时获得目标用户群体好评,2019年至2021年间,忠实客户复诊率分别为46%、45%及51%,考虑到瑞尔“高价高质”服务的属性,这样的客户黏性属实不错。

但就连瑞尔自己也承认,高端民营口腔医疗服务的市场自有其增长局限性,虽然规模也从2015年的12.9亿翻番上扬到2020年的26.2亿,但与整个口腔业市场规模、甚至医疗产业市场总规模相比,占比着实较低。即使在下一个增长更为迅猛的5年,高端口腔市场总额有望上涨至74.9亿,仍然仅占口腔行业整体2414亿体量的3.1%。

源头有限的情况下,瑞尔还要承受着极有可能高于行业内平均水平的医护人员薪酬、服务人员薪酬及昂贵的场地租金,前后夹击之下想要盈利自然更为艰难。

并不是说医疗高端化没有市场不受青睐,只是不能规模化服务的医疗体系是很难长远立足的。这才是瑞尔利润亏损、难以上市、输掉对赌到现在资不抵债的根本原因。

对于瑞尔来说,也许他们需要转换的是经营思路,或者需要开发一种新的营销运营方法。但这并非企业当务之急,眼下瑞尔要做的还是如何能够顺利上市,即便是“流血上市”也不能放弃,从而避免优先股股东出走而带来的损失。