文|港股研究社

说起爱美客,动过“面子工程”的人,几乎没有几个不认识它。

作为“医美界的茅台”,爱美客凭借着一支玻尿酸,在这些喜欢“精装修”的爱美女性中,混得风生水起。

2020年,可以说是爱美客的高光之年,从去年9月底至今年春节前后,股价涨幅高达300%左右,单股价格曾达1300元,成为A股市场第三只股价突破1000元的股票。

不过,爱美客的野心却不止如此,日前,深圳上市的爱美客宣布今年将赴港上市,有消息透露出,此次上市将集资20亿至30亿美元(约156亿至234亿港元),已选择中金及摩根大通主协调香港上市事宜。

对此,爱美客也是紧张旗鼓的增加赴港上市筹码,不久前,爱美客力推溢价74倍收购韩国医美公司 HuonsBio,拓宽自己在肉毒素行业的业务覆盖。

但事与愿违,日前,爱美客公告因前期程序等问题,股东大会暂缓表决Huons Bio的收购案,这也让爱美客赴港IPO显露悬疑。

爱美客离不开简军

简军,爱美客的核心人物,如果说没有她的坚持,或许爱美客的出生将是另一种景象。

22岁的简军,刚大学毕业就进入了中国粮油食品进出口总公司,但不安于现状的简军工作了4年后,便辞掉了这份“差事”,走出国门,开启了长达13年的海外工作生涯。

一次偶然的机会上,她看到了一名被注射玻尿酸的女士,脸部皱纹瞬间就减少了很多,意识到玻尿酸的市场非常好,也萌生了创业的想法。

2004年,41岁的简军决定回国,在北京创立了英之煌(爱美客前身),在昌平区的一家旧厂房内,简军正式开始了自己研发玻尿酸的道路,2005年,英之煌正式更名为爱美客。

2004年—2009年,这五年的时间里,是简军和爱美客最艰难的时期,由于当时国内并没有引进注射玻尿酸的生产工艺,未能商业化的爱美客,持续增加在研发方面的投入。

2009年10月,爱美客研发出了首款用于纠正额部、鼻唇部皱纹的玻尿酸注射产品——逸美。逸美的问世,打破了国内注射玻尿酸依赖进口产品的局面,历时五年,爱美客也正式开启了自己的商业化道路。

2010年,爱美客组建了自己的销售团队,公司地址也从昌平区的旧药房搬到了现在的北京世茂大厦。

2011年—2015年期间,随着国内一线城市开始出现大大小小的医美机构,国内的医美行业也迎来了第一轮的爆发期。2012年,爱美客推出了长效玻尿酸注射产品“宝尼达”;2015年,爱美客又推出了无痛玻尿酸注射产品“爱芙莱”。

2016年,爱美客成功研发出国内唯一针对女性颈纹“嗨体”,并获得了国家证书,上市仅仅一年时间,“嗨体”就获得了人们的青睐,让爱美客收入大增。

也就是在2017年,爱美客创建了医生服务平台全轩学院,帮助医美机构提升诊疗水平。

2019年,靠着玻尿酸,爱美客将营收做到了5.57亿元,成为了当时国内品牌的销售额第一,并打算在深圳上市,同年,爱美客研发出了面部埋植线产品“紧恋”,并获得了国家监管局的批准。

到了2020年9月,爱美客成功在深圳上市,简军的梦想也就此达成。上市后,爱美客市值一路飙升,短短三个月之内,股价涨幅翻三倍,“女人的茅台”也闻名于股市。

激战港交所夹带的“小心思”

目前,爱美客面临最主要难题就在于医美赛道逐渐拥挤,竞争对手带来的市场压迫。

作为支柱产业的玻尿酸业务壁垒较低,在国内现有的玻尿酸市场格局,不只是爱美客,华熙生物、昊海生科两个玻尿酸巨头也占据了较大的市场份额,除了现有玻尿酸产品外,两家企业也是不断扩充自己的边界。

全球市场中,有36%的玻尿酸原料来自于华熙生物,华熙生物竞争的优势也来自于玻尿酸原料业务的高覆盖。昊海生科并不只专注于医美,还占据了国内人工晶状体30%的市场份额,覆盖骨科及外科产品。

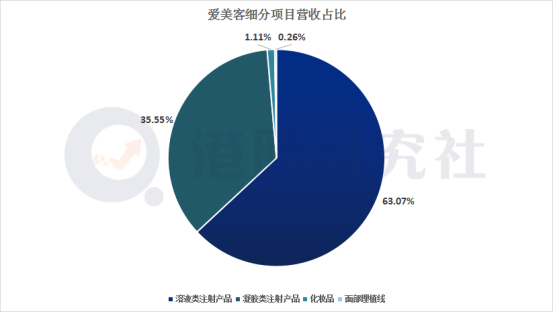

反观过来看爱美客,除了此前的面部埋植线产品“紧恋”,绝大部分营收都来源于玻尿酸产品,耐人寻味的是,在统计主要产品销售收入时,“紧恋”名字并没出现。

深究这一切的背后还是爱美客自身问题凸显。

目前,爱美客内部已出现产品分化,旗下主要产品为溶液类注射产品、凝胶类产品两大类,前者主要就是“嗨体”,其营收在2020年增长82.85%,而后者下降了19.21%。庆幸的是,公司在研主要产品,已经不止于玻尿酸,医用生物补片、A型肉毒素、基因重组蛋白药物等领域均有涉及,但持续的研发支出对公司的资本,提出了更高的要求。

另一个明显的趋势就在于,爱美客旗下产品以美容机构等B端市场为主,产品张力不足,再看华熙生物,通过对玻尿酸原材料的掌控,已经将产品渗透到C端用户。爱美客对此也做出了调整,降低对非公立性医疗机构的产品输出,拓宽销售渠道,但渠道的增加、业务和人员规模的不断加大,使得日常运营资金的需求不断增加。

财报显示,今年一季度用于日常的营销费用以及管理费用,同比实现大幅增长,特别是销售费用,达到2770.33万元,同比增长148.58%。

赴港二次上市,或将为爱美客获得更多融资,应对日益激烈的外部竞争以及业务展开带来的资金短缺,有助于爱美客继续完善产品线。年初至今,港股市场涌入资金创新高,截止7月22日港股收盘,南向资金累计净流入达到4732.61亿元,另外,相比美股以及A股市场,投资者更看好港股市场未来的投资潜力。

此外,登陆港股市场如成行,将确保推进国际化等方面拥有充足资金支持,相比国内,国外市场广阔,爱美客走向国际化是其长期战略发展的重要目标之一,但无论研发还是销售,都需要大量的资金投入。

重仓“国际化” ,“医美茅台”再搅资本市场?

事实上,爱美客推进国际化的路线早已显露其中,2018年9月,爱美客就与这家韩国公司展开合作,开展国内肉毒素的研发,如今,爱美客在赴港上市之前,增持韩国肉毒素公司Huons Bio可以算是意料之内。

但由于自身产品过于单一,大概率无法支撑起日后进军海外市场的产品矩阵,拓宽自身的产品线也成了爱美客的当务之急,对于爱美客而言,潜在的肉毒素市场不失为一个最佳选择。

《新氧医美行业白皮书》提到,在最受消费者欢迎的非手术类医美项目排名中,肉毒素在美国市场排名第一,韩国市场排名第二,在中国,肉毒素受欢迎度仅次于玻尿酸,即便如此,目前的竞争格局里,仅有少数几家厂商竞争肉毒素,巨大的市场份额还有待填补。

通过收购Huons Bio,是目前爱美客进军肉毒素市场的最好选择。一方面,能够减少自己有关肉毒素的研发成本,降低进入风险;另一方面Huons Bio在2020年的营收达到 211亿韩元左右,能够直接增加盈利来源,以及持续的资本输入。

说到底,赴港二次上市,或是丰富产品线,实际上都是在为推动国际化战略补充弹药。但在国际市场上,韩国市场、以及美国市场都要比国内市场来的更成熟一些,行业的整体水平也是要高于国内市场,不过,以爱美客目前的状态,应对的能力并不强。

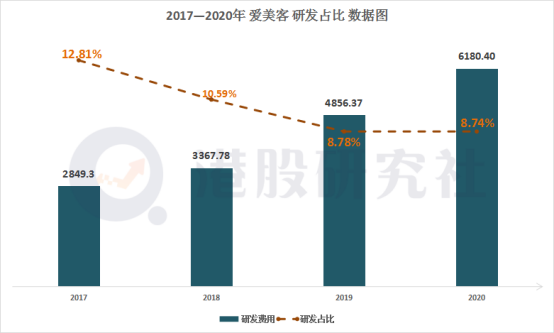

首先,核心研发能力逐渐下滑。在医美行业最开始发展的时候,国内美容产品的研发创新大都是在模仿,对于医美企业来说,想要树立品牌和加大市场竞争力,关键还在于研发能力,但从2017年至2020年,爱美客研发占比逐年下降,从12.81%下跌至8.74%,这直接导致的是,爱美客无法拿出新产品竞争,或是新产品的研发周期逐渐拉长,失去核心竞争力。

其次,肉毒素产品能否商业化还是未知数。肉毒素审批时间非常长,在国内从立项到获批至少需要八年,即便收购海外产品再到获批也需要五六年,这也意味着,爱美客的肉毒素产品落地至少要到2025年,届时,市场以及用户能不能买单还将有待考量。

再者,市场竞争压力逐渐加大。今年4月,四环医药宣布在国内独家代理韩国肉毒素品牌乐提葆,华东医药在手握国内玻尿酸市占率第一的品牌伊婉后,旗下品牌伊妍仕预计下半年将上市,这也决定了爱美客将面临巨大的竞争压力。

最后,国际市场对于爱美客来讲,也不见得是一件好事。布局国际市场就相当于进入一个陌生的市场,即便不属于同一行业,但在出海这件事上都有许多玩家栽了跟头,此前的快手就是一个例子。海外市场品牌林立,LOVEISDERMA爱斯德玛、Sesderma赛斯黛玛等玩家已经打开市场知名度,爱美客能否凭借玻尿酸分食当前的市场份额,还不得而知,更何况产品、营销、政策、品牌、认可度这些都是需要考虑的问题。

这样看来,流程若能顺利,爱美客将刷新赴港上市进程,成为首个“A+H”医美上市公司,但在医美乱象频发、以及竞争对手带来的压力下,爱美客需要更丰富的玩法来说服资本市场。推进国际化战略,最终的结果如何,目前看来还不得而知。不过,能够预见的是,医美市场呈现出巨大的发展潜力,未来还是具备可想象的空间。