文|IPO捕手

去年,全世界几乎都笼罩在新冠疫情的阴影之下,也或者正是由于新冠全球大流行,公共投资者资本开始涌入进入全球生物技术公司。

融资狂潮中至少有32笔交易的价格高于预期价格范围,还有几笔“超大型”融资,其中公司出售的股票数量超过了最初的预期。

资本的狂热说明了投资者对药物开发的兴趣,它们认识到了新冠危机期间生物医学创新的价值。

趁着这股热潮的东风,生物科技股刮起了上市浪潮。

6月23日,据IPO早知道消息,Brii Bioscience腾盛博药生物科技有限公司(下称“腾盛博药”)近日已顺利投过港交所关于递交上市申请的聆讯,摩根士丹利与UBS为联席保荐人。

高支出、低收入,腾盛博药“烧钱”的速度远大于回款能力,长期靠融资过活,背负巨大的投资机构的压力下,上市显然是其必经之路。在最后的上市冲刺阶段,这只“公共卫生疾病领域第一股”,能否凭借其高度差异化创新研发的能力打动投资者呢?IPO捕手多点解读腾盛博药上市之路,让外界对它有更多认知。

腾盛博药融资历程

腾盛博药成立于2017年,是一家总部位于中国及美国,并专注于以传染性疾病为代表的公共卫生疾病的生物技术公司,致力于推进中国及全球就若干最重要及最重大传染病(如乙型肝炎病毒(HBV)、人类免疫缺陷病毒(HIV)、多重耐药(MDR)或广泛耐药性(XDR)革兰氏阴性菌感染)及其他具有重大公共卫生负担的疾病(如中枢神经系统(CNS)疾病)的疗法。公司通过以内部药物研发及引入许可相结合的业务模式来实现这一愿景。

腾盛博药在传染病方面的建树颇受广大投资者和业界关注。据企查查信息显示,迄今为止腾盛博药共拿到了2轮融资,分别是2018年5月25日A轮融资、2021年3月23日C轮融资。

其中最近的C轮融资投资机构有GIC、清池资本,融资金额为1.55亿美元。

腾盛博药的商业模式

腾盛博药主要通过将内部药物研发与授权引进相结合的业务模式来实现新的疗法。

腾盛博药已建立一条针对传染病及CNS疾病的由10多个创新候选产品组成的管线,涵盖临床前到临床阶段项目。亦有权对授权合作伙伴的最多五个额外创新项目进行授权新药。公司现有管线中的候选药物主要专注于传染病及CNS疾病。

腾盛博药的IPO进程

2021年4月8日晚间,4月8日晚间,来自北京的腾盛博药生物科技有限公司 Brii Biosciences Limited 向港交所递交招股书,拟在香港主板挂牌上市。股票承销机构为外资投行摩根士丹利和瑞银集团(UBS)。投资团队豪华,Pre-IPO估值近15亿美元。

2021年6月23日,据IPO早知道消息,Brii Bioscience腾盛博药生物科技有限公司(下称“腾盛博药”)近日已顺利投过港交所关于递交上市申请的聆讯,摩根士丹利与UBS为联席保荐人。

腾盛博药的财务数据

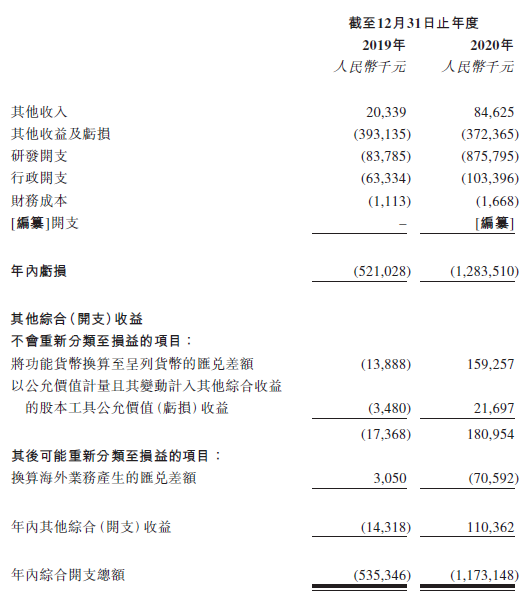

招股书显示,在过去的2019年和2020年两个财政年度,腾盛博药未有营业收入,其相应期间的研发开支分别为人民币0.84亿和8.76亿元人民币,相应的净亏损分别为5.35亿和11.73亿元人民币。

2019年、2020年的研发费用分别为8380万元、8.758亿元。研发费用的猛增主要是HBV项目进行2期临床试验,成立COVID-19项目并增加员工人数所致。

腾盛医药的竞争对手

目前腾盛医药的主要竞争对手是歌礼制药。虽然在目前港股市场上来看,专注于乙肝病毒等公共卫生疾病的企业很少,没有合适的竞争对手。但歌礼制药虽主攻方向不同,但在乙肝适应症药物开发领域上,还是会存在一定的适应症重合,但是在本质上两家公司并不在一家赛道上。