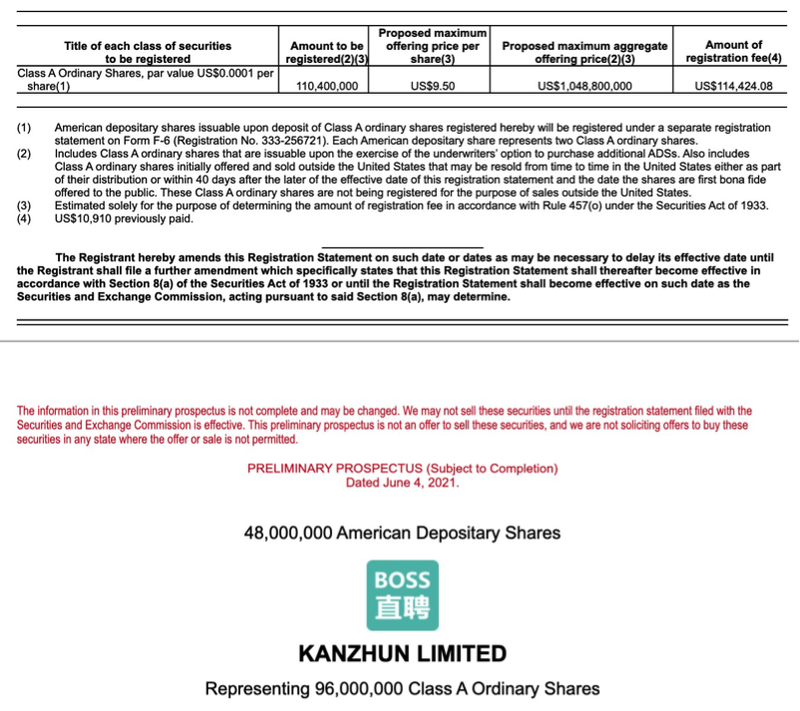

北京时间6月5日,中国最大的在线招聘平台BOSS直聘向美国证券交易委员会(SEC)更新了招股书。招股书显示,BOSS直聘计划在纳斯达克挂牌上市,代码BZ。此次IPO由高盛、摩根士丹利、瑞银、华兴担任主承销商。

直聘模式获资本市场看好

招股书显示,公司预计将公开发行4800万股美国存托股份(ADS),价格区间为每股ADS 17-19美元,募资约10亿美元,估值超过80亿美元。依照惯例,BOSS直聘还赋予IPO承销商最多720万股ADS超额配售权。

公司本次募资将用于加大在求职招聘科技基础设施与研究上的投入,升级人工智能等有关招聘服务的技术能力;增加对新产品、新服务的投入,服务更多地区与类型用户等方面。

与很多科技公司类似,BOSS直聘将实施“同股不同权”的AB股结构,即A类股票投票权为1:1,B类股票投票权为1:15。预计本轮募资完成后,创始人、董事长兼CEO赵鹏将占股17.6%,拥有76.2%投票权。

招股书显示,本次公开发行意向投资者包括UBS AM, GIC, Mubadala, Sequoia, Tiger Global。

知名投资机构入场,意味着全球资本市场和投资人对高速增长的中国人才服务市场、对广大的中国中小企业服务市场、对BOSS直聘这一新招聘平台和“移动+智能匹配+直聊”构成的直聘模式的高度看好。

招聘行业兴起科技潮

纳斯达克目前已成为全球创新、科技公司的上市首选。云集包括苹果、微软、谷歌、亚马逊等在内的各大科技公司,也囊括了美国的ZipRecruiter,以色列的Fiverr等全球一系列志在改变传统招聘低效体验的新一代招聘企业。

BOSS直聘在招股书中指出,长期以来,中小企业与广大长尾求职者未能享受到妥善的求职招聘服务。该公司具有开创性的直聘模式,提升了企业招聘与个人求职效率。直聘模式以移动端为核心、以智能匹配为基础、让求职者与企业端用户进行线上直聊。

中小企业是吸纳就业的主要渠道。在中小企业分布分散、品牌力弱、招人预算低的背景下,直聘模式为中小企业主提供了可主动与求职者沟通、即时反馈、低成本乃至零成本的招聘服务,为解决中小企业招聘这一社会难题提供了切实有效的方案。招股书数据显示,截至2021年3月31日,BOSS直聘服务的企业用户中,82.6%为中小企业。

在求职者端,在用户隐私信息保护被愈发重视的今天,BOSS直聘支持求职者选择性地对企业端用户隐藏信息;经求职者确认许可后,企业端用户才能访问求职者联系方式和完整简历。

直聘模式与经营理念使得BOSS直聘实现领先于同行的高速增长。招股书显示,2021年3月,BOSS直聘月活跃用户数(MAU)达3060万。2020年平均MAU为1980万,较2019年平均MAU同比上涨73.2%。

截至2021年3月31日,BOSS直聘共服务8580万认证求职者,包括白领用户、金领用户、大学生及蓝领用户;BOSS直聘共拥有1300万认证企业端用户,服务630万家认证企业。

据CIC(灼识咨询)报告,按MAU计,BOSS直聘已经成中国最大的在线招聘平台。就2020年平均移动MAU增速而言,BOSS直聘是中国前五大在线招聘平台中增速最快的公司。

CIC预测,受数字新经济业态发展、创新创业政策利好、企业人才竞争加剧等因素驱动,中国线上招聘市场规模预计将由2020年的551亿元增至2025年的2234亿元,年复合增长率为32.3%。