文|子弹财经 黄燕华

编辑|蛋总

号称在线少儿英语赛道唯一盈利的51Talk,再次交出了一份盈利成绩单。

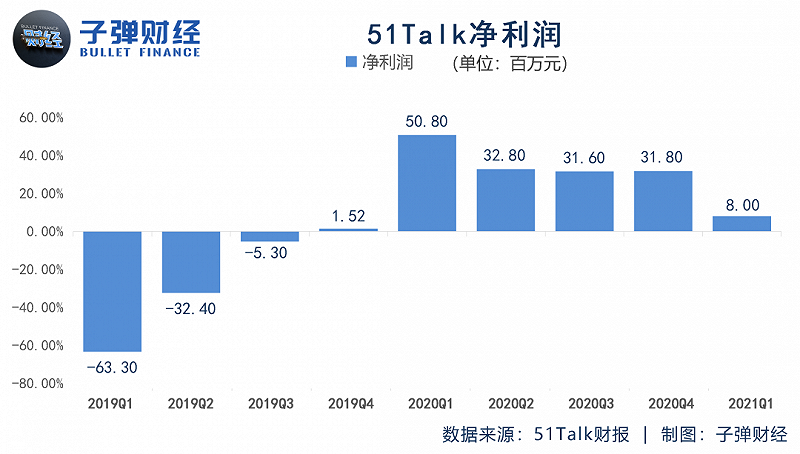

5月17日,51Talk发布2021年一季报显示,公司当季净利润800万元。也由此,51Talk实现了连续6个季度盈利。

不过,资本市场对于51Talk交出的这份答卷似乎不太满意。据「子弹财经」观察,截至财报发布当日收盘,51Talk报收18.5美元/股,较前一日下跌0.54%,市值3.98亿美元。而后的交易日,51Talk股价一直呈下跌趋势,截至美东时间5月27日收盘,51Talk股价报收于9.73美元,跌幅5.63%,总市值为2.09亿美元。

当然,资本市场也并非无故地对51Talk表现出“不看好”的态度。需知,与上年同期对比,51Talk净利润已缩水超八成,业务结构单一性愈发明显,以及经营净现金流同降近八成,这或许是51Talk当前在资本市场遇冷的重要原因。

对于51Talk而言,继续盈利固然重要,但随着主营业务的增长临近天花板,尽快找到第二增长引擎似乎更为重要。

1、连盈6季

提起欧美外教,我们容易想到VIPKID;而谈到菲律宾外教,我们脑海中浮现的极有可能是51Talk。

据「子弹财经」了解,51Talk是较早深度挖掘菲律宾外教资源的中国在线教育企业,自2011年成立以来,该公司便将菲教作为重点选择和开发的资源。

事实上,51Talk实现扭亏与其押注菲教一对一模式紧密相关。

首先,菲教老师薪资成本更低。据51Talk官方提供的数据显示,一个菲教老师的薪资成本只有美教的四分之一。

其次,菲教课定价更低。同样一节25分钟的一对一课程,菲教均价在40-50元左右,而欧美外教的价格动辄120元以上。显然,菲教低廉的价格对那些想给孩子更好教育但经济实力不够强的父母有很大的吸引力。

第三,菲教产能更高。51Talk创始人黄佳佳曾公开表示,同样为学生提供在线英语教育,北美外教一般每周上1-2节课,而菲律宾外教每周可以上4-6节课,一个菲律宾外教的产能相当于欧美外教产能的3-4倍。

此外,菲教模型毛利率更高。51Talk CFO徐珉在2018年底的公开发言中称,北美外教的模型毛利率基本上在20%左右,菲律宾的外教模型的毛利率则基本可达到70%左右。

当然,51Talk实现扭亏的另一个“成功密码”在于城市下沉战略。

为了避开市场饱和度、获客成本双高的一线市场,51Talk将业务更多定位在外教资源稀缺的二、三线城市。一般来说,相比一线城市的家长,非一线城市的家长对产品价格敏感度更高,也更愿意进行转介绍。

从财报数据来看,51Talk的下沉战略成果极为明显。

一方面,非一线城市用户占比持续提升。公开信息显示,2018年第四季度,51Talk每四个首单客户中就有三个是来自二、三线城市。到了2020年第三季度,非一线城市用户渗透率进一步增加,占比达到72.7%。

另一方面,非一线城市用户对收入贡献率持续增长。数据显示,非一线城市在青少年一对一业务营收的占比,已从2019年第一季度的72.8%增至2020年第一季度的74.3%。

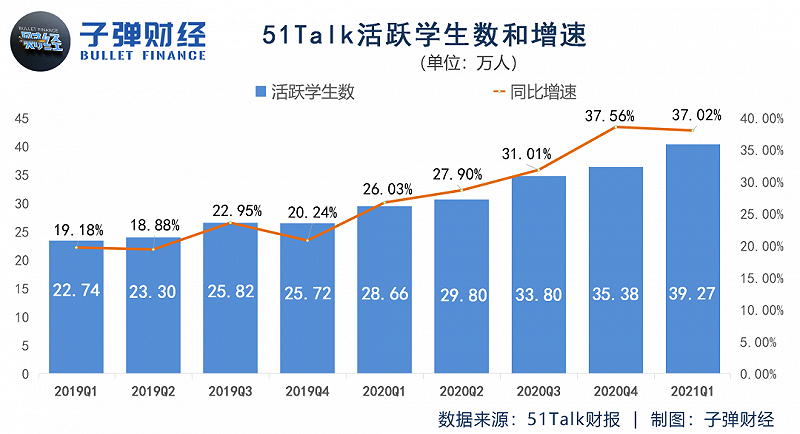

得益于坚持菲教青少一对一及城市下沉战略,51Talk活跃学生数总体呈上涨态势。

据51Talk此前发布的财报显示,在过去的9个财季里,除了2019财年Q4活跃学生数增长“踩了一脚刹车”,公司活跃学生数逐季攀升,已由2019财年Q1的22.74万人跃升至2021财年Q1的39.27万人。

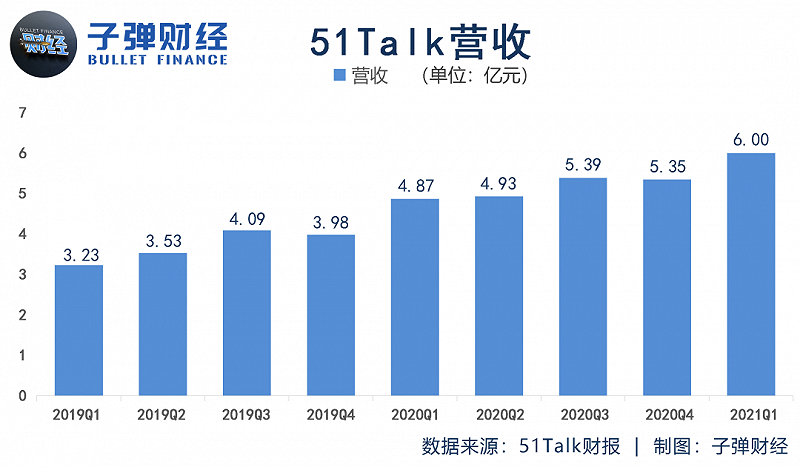

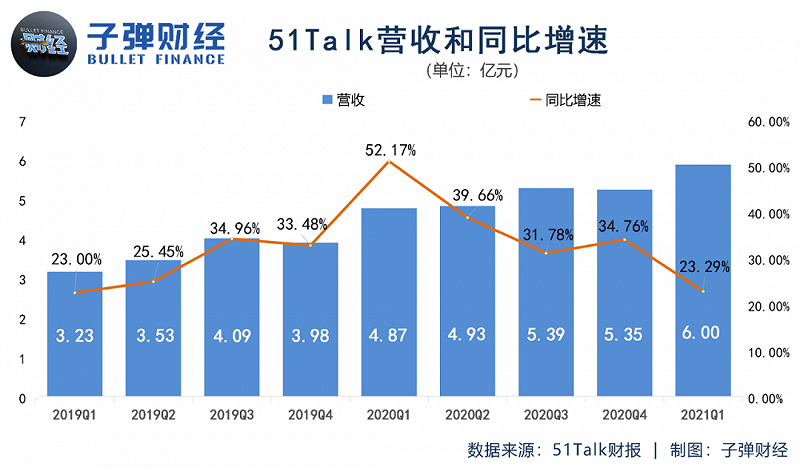

而活跃学生数的增长,也直接拉动了51Talk营收的整体上涨。

根据已公开的财报,最近9个财季,除了2019财年Q4和2020财年Q4,51Talk营收逐季增加,已由2019财年Q1的3.23亿元涨至2021财年Q1的6亿元。

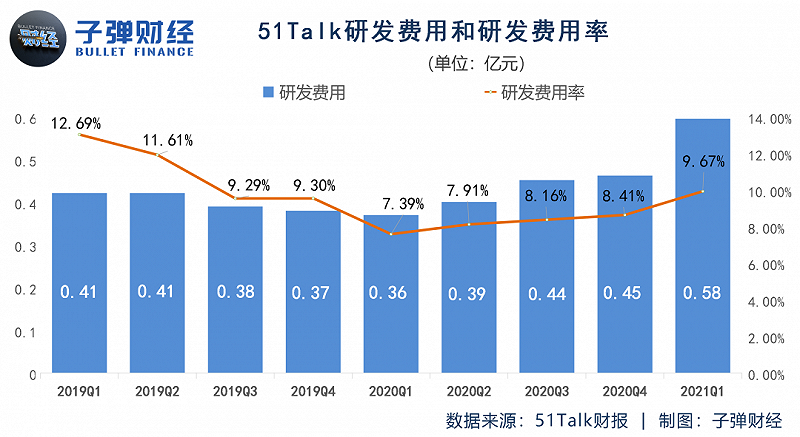

另值得注意,51Talk在研发费用率的控制上可圈可点。

51Talk财报披露的信息显示,在过去的9个财季里,该公司的平均研发费用率(研发费用率=研发费用/营收*100%)尚不足10%,仅为9.38%。其中,51Talk研发费用率最高出现在2019财年Q1,达到12.69%,最低发生在2020财年Q1,仅为7.39%。

当然,值得称道的不止对研发费用率的控制,还有51Talk对管理费用率的控制。

根据51Talk往期财报,最近9个财季,该公司的平均管理费用率(管理费用率=管理费用/营收*100%)仅为11.88%,远低于新东方的32.81%和好未来的24.23%。

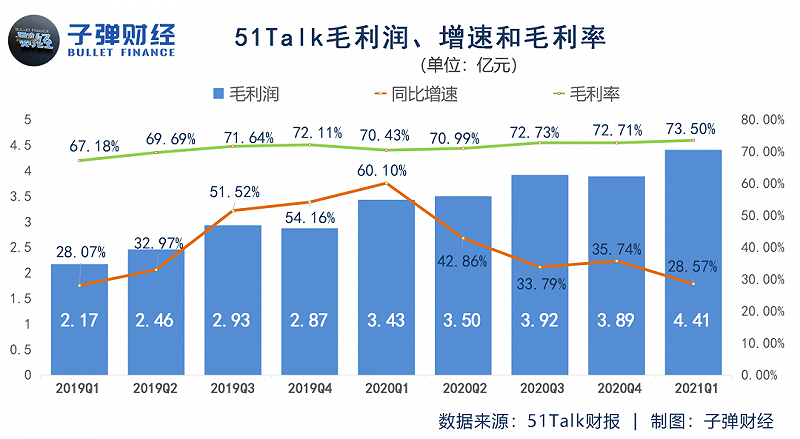

总体而言,由于营收整体上扬,研发、管理等费用率又控制得当,51Talk毛利润的增长被直接带动了起来。

财报显示,在过去的9个财季里,除了2019财年Q4和2020财年Q4,51Talk毛利润已由2019财年Q1的2.17亿元上涨至2021财年Q1的4.41亿元。

此外,值得注意的是,51Talk单季毛利率一直维持在67%以上的水平。相比之下,新东方与好未来的单季毛利率均不及60%。

也正因为毛利润总体增长,研发、管理等费用率控制得当,51Talk才得以继续讲述盈利故事。

根据财报,最近6个财季,51Talk一直保持盈利状态。其中,该公司盈利最多出现在2020财年Q1,高达5080万元,盈利最少发生在2019财年Q4,仅为152万元。

2、赚钱少了

不过,51Talk的财务数据看似一片大好,实则暗藏隐忧。

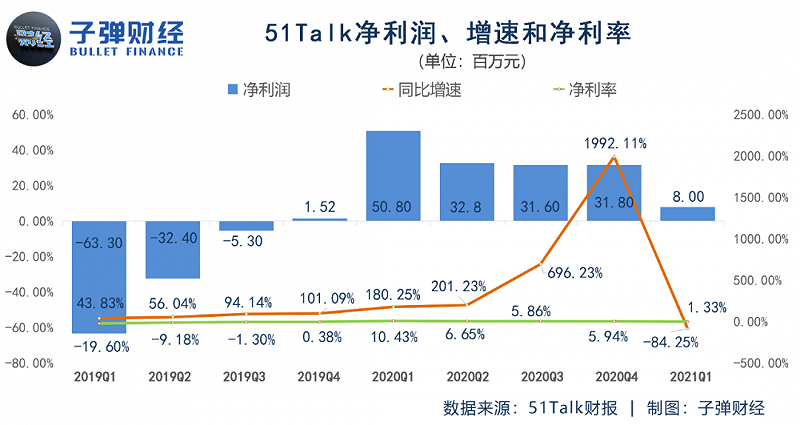

最新财报显示,51Talk实现净利润仅为800万元,较上年同期的5080万元缩水超八成,高达84.25%。而且,该公司的净利润一直偏薄。从最近6个财季来看,其净利率最低为0.38%,最高也不过10.43%。

事实上,51Talk净利润大幅缩水,并非无迹可寻。

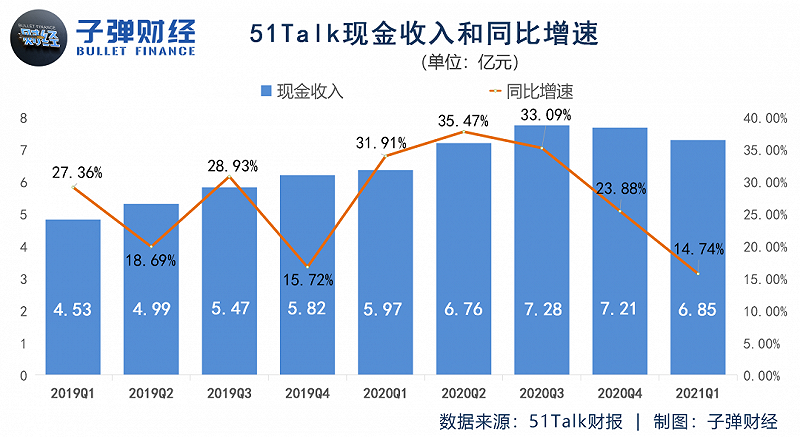

据51Talk此前披露的财报显示,在过去的9个财季里,该公司现金收入同比增速在2021财年Q1降至最低,仅为14.74%,较2020财年Q2达到的最高增速35.47%少了20.73个百分点。

而现金收入增速放缓,直接影响了51Talk的营收增速。

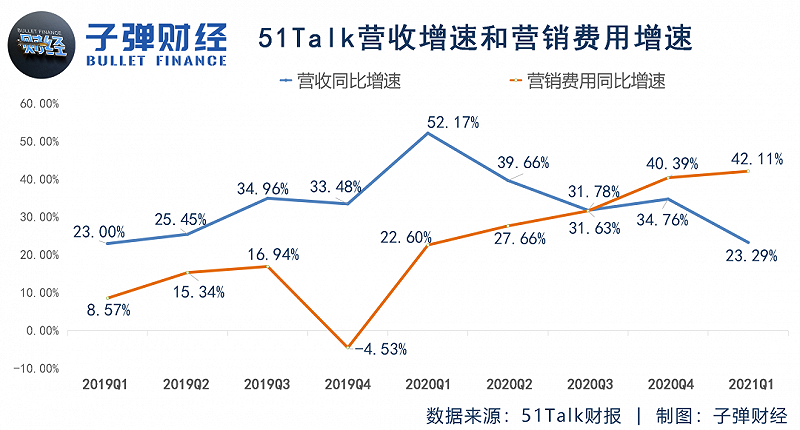

根据最新季报,51Talk营收同比增速仅为23.29%,创下过去8个财季营收同比增速新低,比2020财年Q1达到的最高增速52.17%少了近30%。

更重要的是,与好未来、高途一样,51Talk亦陷入了“营销费用增速高于营收增速”的尴尬境地。

财报显示,最近两个财季,51Talk单季营销费用增速均位于营收增速之上,且差距已从2020财年Q4的5.63个百分点扩大至2021财年Q1的18.82个百分点。

换句话说,如果51Talk的营销费用与营收保持同样的增速,那么其获得的营收数额实际要低于目前已披露的。而若想获得当前的可观营收,意味着51Talk势必要投入更多的市场营销费用。

因此,表面上招生、营收等数据的增长,并不意味着51Talk的获客及转化能力就很优秀。

此外,51Talk还屡遭用户投诉。「子弹财经」注意到,在多个投诉平台上,“霸王条款”“退费难”已成为用户们对51Talk的控诉焦点。

以黑猫投诉为例,在该平台上,有关51Talk的投诉合计高达806条,包括菲律宾外教口音重、教学体验差、虚假宣传、霸王条款、退款难等问题。

而上述投诉问题,在某种程度上或将降低51Talk的转介绍率和续费率,进而影响公司营收乃至净利润。

3、第二增长曲线在哪?

客观来看,51Talk净利润快速下滑,意味着其当前的业务结构正失去优势。

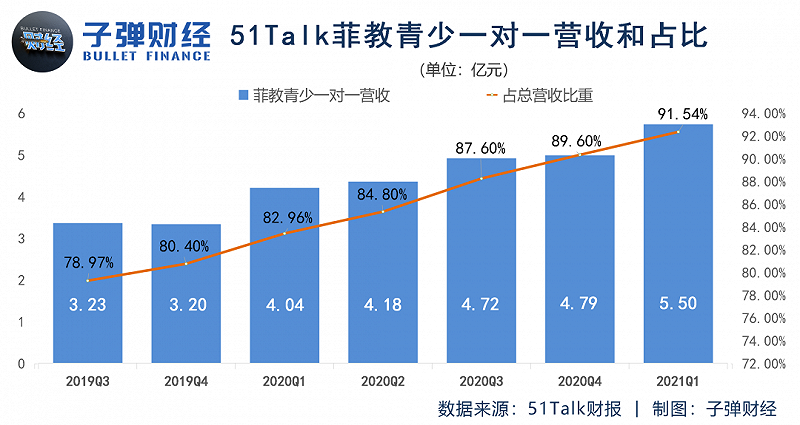

51Talk目前业务主要分为四块:菲教青少一对一、青少小班课、美教青少一对一、菲教成人一对一。其中,菲教青少一对一是该公司的第一支柱性业务,且对总营收的贡献比重逐季提高。

51Talk往期财报显示,最近7个财季,菲教青少一对一业务对该公司总营收的贡献比重已由2019财年Q3的78.97%上升至2021财年Q1的91.54%。

不难看出,51Talk业务结构单一性愈发明显。

或许也是因为业务结构过于单一,51Talk虽说至今已连续六季度盈利,但华尔街投资者们似乎并不买账。

「子弹财经」翻阅51Talk过去一年多在二级市场的表现,发现该公司最高市值仅为6.31亿美元,尚不及独角兽公司的估值(独角兽公司对估值的硬性要求是10亿美元)。

而截至美东时间5月27日收盘,51Talk股价报收于9.73美元,跌幅5.63%,总市值仅为2.09亿美元,仅相当于0.21个独角兽。

需要提及的是,51Talk营销投放的步伐在短期内停不下来。

之所以这样说,是因为该公司创始人黄佳佳早在2020年第四季度财报中就曾表示,2021年将专注于用户增长和增强品牌推广,以推动市场份额的扩大。

可问题是,若51Talk这样做,需为此付出的代价或许并不低。毕竟,在强敌环伺、教培行业监管趋严的情况下,靠“烧钱”实现获客的投产比大概率会愈来愈低。换言之,如今靠投放获得一个首单用户的成本大抵要高于之前。

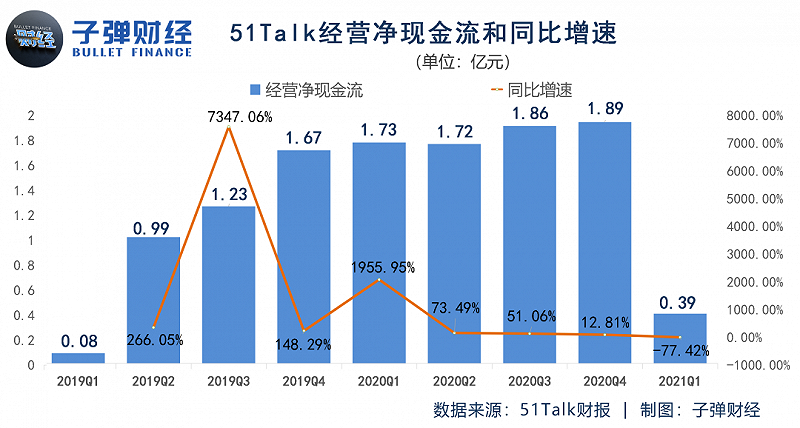

而在需要加强品牌推广的情况下,51Talk却面临现金流“吃紧”的窘境。

根据最新季报,51Talk经营净现金流为0.39亿元,比去年同期的1.73亿元减少77.42%,较上一财季的1.89亿元下滑79.37%。

因此,无论是要稳住股价,还是降低获客成本,抑或是确保现金流安全,似乎都到了51Talk需尽快为自己未来找到第二增长曲线的时刻。

4、结语

当在线教育行业普遍面临亏损时,51Talk靠菲教青少一对一模式及城市下沉战略,实现连续六个季度盈利,其盈利能力固然值得肯定。

不过,51Talk能否一直盈利尚且存疑。毕竟,其所处赛道竞争愈发激烈,加之教培行业监管趋严,这些都会进一步推高企业的获客成本。

更重要的是,51Talk的业务过于单一,意味着其天花板相对不高。而资本市场一直以来对51Talk的态度,也传递出其盈利故事已难获认可,唯有找到第二增长曲线,不断优化业务结构,方能获得资本市场的“重估”。