图片来源:图虫创意

图片来源:图虫创意

投稿来源:市值观察

复星医药跟德国BioNTech达成新冠疫苗研发合作后,股价半年内涨了3倍,市值最高超过2000亿。

但此后至今,股价近乎腰斩。

经历了暴涨暴跌的复星医药,2020年业绩到底有什么重大变化?

“白捡”5亿

年报显示,复星医药2020年营业收入303.07亿元,同比增长6.02%;归母净利润36.63亿元,同比增长10.27%;经营性净现金流25.80亿元,扣除2020年末向BioNTech支付1.25亿欧元新冠疫苗首付款的影响后,同口径增长11.19%。

受疫情等因素影响,公司营收占比最高的制药业务增长缓慢,成为拖累业绩的重要原因。这是近5年来复星医药的营收增速首次跌破双位数,似乎不容乐观。

事实上,制药行业在去年的特殊环境下效益普遍较差,据全球著名医药咨询公司IQVIA发布的医院终端市场数据,行业平均增长率是-11.2%。相比而言,复星能够保持正增长,已经算难能可贵。

我们也可以看到,随着疫情逐步缓和,复星整体业绩在逐步好转。第四季度公司营收82.04亿元,同比增长了11.50%,扣非归母净利润6.58亿元,同比增长28.43%。

此外,复星2020年最引人关注的项目mRNA新冠疫苗,并没有在当年实现实际销售进账,对复星去年的营收增速造成一定影响,同时也为今年的业绩增长留下伏笔。

按照合作协议,供应于中国大陆、香港和澳门的新冠疫苗成品,复星医药和BioNTech将按65%、35%的比例分享销售毛利。2021年,复星计划引进量达到一亿剂,疫苗上的收益可能会在今年给公司营收带来较大幅度提升。

值得一提的是,去年3月13日,复星医药控股子公司复星实业以31.63美元/股的价格,认购BioNTech新增发行的158万余股普通股,认购金额达到5000万美金。

疫苗虽然还没开卖,但因股票上涨这笔投资在2020年为复星医药贡献了5.45亿元的净利润,占上市公司利润总额的11.64%,堪称复星医药的又一投资杰作。

碾压同行的亮点

多年来,复星医药和恒瑞医药被当成中国医药市场两种发展模式的典型代表,复星侧重仿制药,通过投资驱动和并购扩张;而恒瑞侧重创新药,通过研发驱动和内生性增长。

但是,复星医药近年大力向创新药业务转型,并更加重视内部孵化的方式,诞生了复宏汉霖、重庆复创、复星弘创和复星凯特等多家创新药研发的子公司,研发开支也随之快速增长。

2013-2019年,公司研发投入由5.05亿增至34.63亿,占总营收比例由5.1%逐年上升至12.12%。2020年,公司研发投入40.03亿,同比增长15.6%,占营收比例上升至13.2%。

如此高的研发投入和强度,在A股市场医药行业中除了恒瑞医药可以媲美,遥遥领先于其他公司。

2019年医药公司研发投入最高的是迈瑞医疗,只有16.49亿,还不到复星和恒瑞的一半;而同为生物制品行业白马股的长春高新和沃森生物,2020年研发投入只有6.82亿和3.16亿,研发投入占营收的比例,只有7.95%和10.75%,都被复星远远甩在身后。

目前,公司研发人员2258人,相当于人均研发投入177万,远远超越了恒瑞医药2019年水平。

从研发方向上看,复星的高额研发投入更多地倾斜在制药业务,该业务研发投入为36.70亿元,同比增长17.21%,占制药业务收入的16.77%,几乎达到国际一线药企水平,可见其向创新药转型的决心十分坚定。

通过持续的高额研发投入,复星医药的创新药业务逐步开花结果,并开始贡献业绩。

目前,复星医药获批的创新药主要来自子公司复宏汉霖,分别是2019年2月利妥昔单抗注射液(汉利康),主要用于非霍奇金淋巴瘤的治疗;2020年8月获批的注射用曲妥珠单抗(汉曲优),主要用于乳腺癌及未经治疗的转移性胃腺癌的治疗;2020年12月获批的阿达木单抗注射液,用于治疗类风湿关节炎、强直性脊柱炎、银屑病。

其中,汉利康(利妥昔单抗注射液)2020年收入7.5亿元;去年8月新上市的汉曲优(注射用曲妥珠单抗)加速市场准入,不到5个月实现收入约1.4亿元。

此外,复星医药第一款引进药品苏可欣(马来酸阿伐曲泊帕片)也于去年8月上市,截至去年底实现收入1.4亿元。

复星创新药的放量增长,改善了公司制药业务的产品结构,提高了相应利润。2020年,制药业务实现利润23.55亿元,同比增长13.60%,远高于制药业务的营收增速。

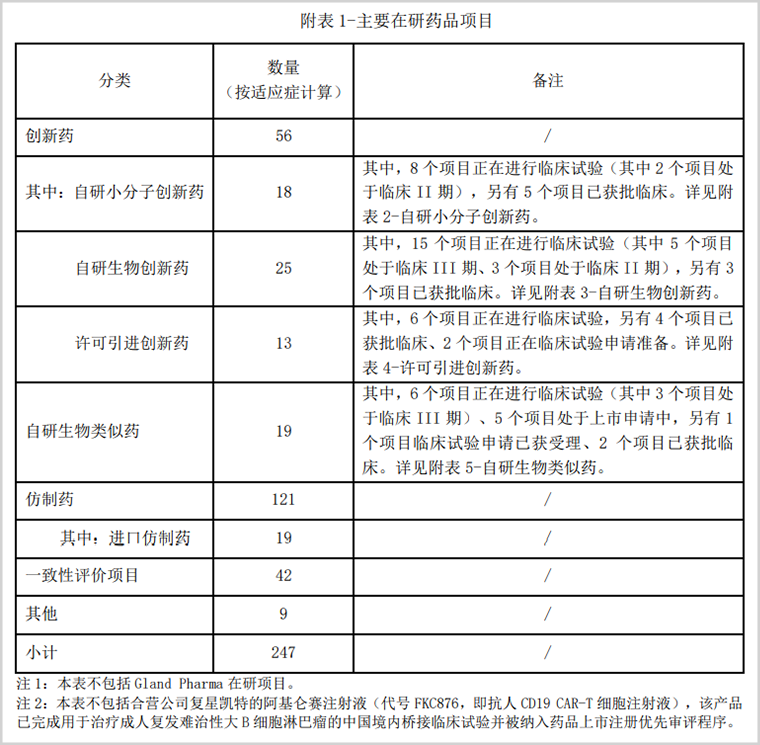

截至2020年底,复星医药在研创新药、仿制药、生物类似药及仿制药一致性评价等项目247项,其中创新药56项,研发管线已经非常丰富。

“估值悬案”

复星医药的估值问题,堪称资本市场的一大悬案,被投资者激烈地争论。

A股生物医药类公司中,剔除部分PE为负值的公司之外,行业平均PE(TTM)超过60倍,而目前复星的PE(TTM)只有28.9倍,远低于行业均值;与之相比,恒瑞医药即使在今年年初跟随白马股经历了较大下跌,对应的PE(TTM)仍高达81.1倍,远高于复星医药乃至行业均值。

但是,复星的营收和利润规模,在行业里显然居于较高位置。A股370家医药生物类公司中,复星医药的营收排在12位,净利润排在第10位。而在45家生物制品公司中,复星医药营收排在第1位,净利润排在第2位。

复星的估值如此之低,与其营收和盈利结构以及复杂的业务布局不无关系。

长时间以来,占复星营收70%以上的制药业务几乎都来自仿制药,而这部分业务主要由收购而来;此外,复星医药在医药流通、医疗器械、医疗服务等领域所做的全产业链投资布局,使其业务结构极其繁杂,似乎更像一家包罗万象的投资公司,而非根植于实业的医药企业。

截至2020年底,复星医药长期股权投资223.09亿,占总资产比例超过26%,由此产生了86.77亿的巨额商誉,占净资产比例高达18.8%。被投资者当成了仿制药公司和医药投资公司,复星的估值自然会向类似公司靠拢,难以得到如恒瑞那般创新药企的高估值。

资本市场的估值观念往往非常诡异,有时看重未来,有时又特别在意过往和当下。

于复星医药而言,投资者或许只看到了公司当下的业务结构和收入来源,忽视了其在创新药领域内生性布局和业务结构变化,忽视了其丰富的研发管线和巨额研发投入在未来的巨大想象空间。

投资者对复星根深蒂固的观念,影响了公司的估值提升。

或许只有等到复星医药的创新药真正开始放量,其估值才会得到彻底地重塑,就像恒瑞医药和长春高新,最近10年来,随着业务结构不断优化,市盈率都提升了1倍以上,完美的戴维斯双击。

对待复星医药,需要的是耐心和长远的眼光,当然也需要一点点运气。

看懂医药公司,难!看懂复星医药,更难!