图片来源:图虫创意

投稿来源:科技新知

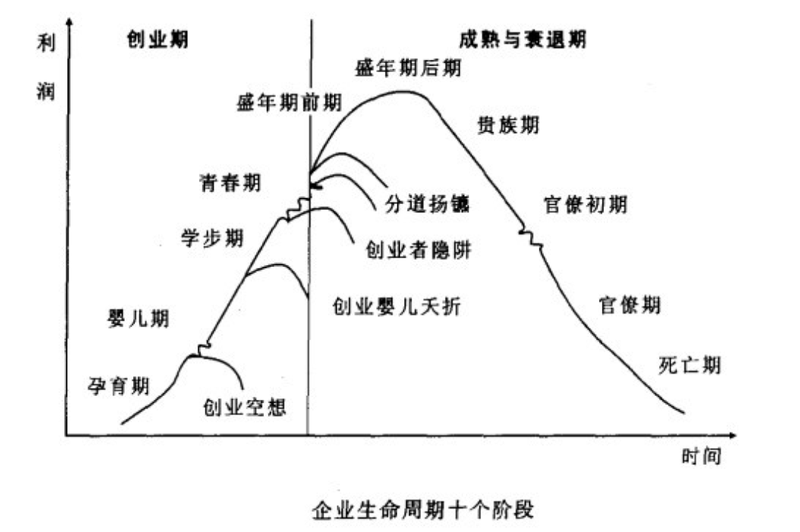

上世纪50年代以来,许多学者开始关注企业生命周期理论,伊查克·爱迪思算是其中最有代表性的人物。在广为流传的《企业生命周期》一书中,他把企业成长过程分为孕育期、婴儿期、学步期、青春期、壮年期、稳定期、贵族期、官僚化早期、官僚期、死亡期共十个阶段。

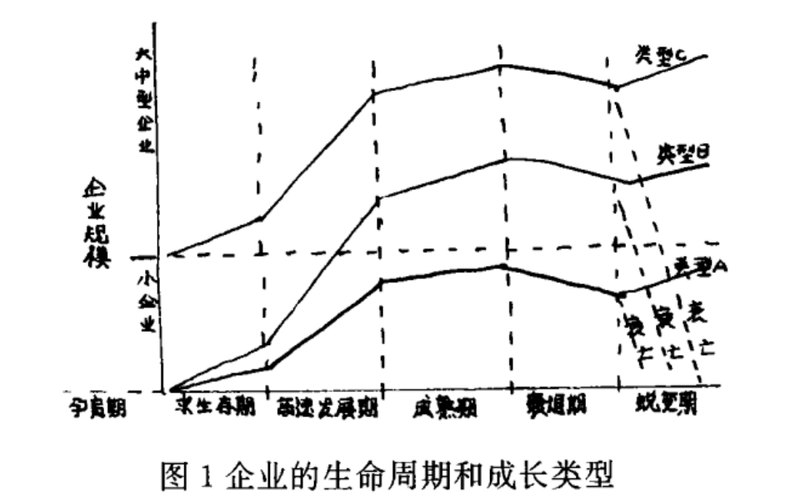

到了20世纪末,我国学者在西方学者研究的基础上,对此又进行了修正和改进。经济学家陈佳贵将企业生命周期重新划分为:孕育期、求生存期、高速发展期、成熟期、衰退期和蜕变期。

不同于以往以衰退期为结束,而是在企业衰退期后加入了蜕变期,在加入这个变量后,企业在经历衰退期后将会面临蜕变的命运,要么彻底“衰亡”,要么通过“企业的经济形体、实物形体和产品(劳务)发生革命性的、脱胎换骨的变化”获得新生。

这个关键阶段对企业可持续发展具有重要意义,如今经营数十年的老牌企业中,不乏有通过“蜕变”来为企业“续命”的。需要注意的是,在企业经过“蜕变期”后,虽然获得经济意义上的新生,但并不意味着将长期处于这种状态,而是会进入到下一轮企业生命周期的循环中。

老牌软件企业用友网络的经营路径已经验证了这一点。1988年,王文京拉着同在机关共事的苏启强在北京海淀南路创立了用友财务软件。用友的诞生离不开当时的大环境,在“政企分开”和“两权分离”的前提下,国企改革迎来高潮,商业财务软件的市场需求激增,财务软件应时而出。

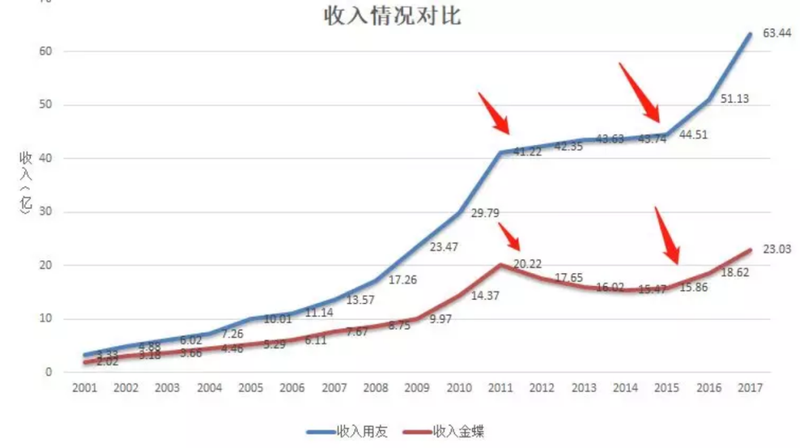

此后,随着财务软件市场进入成长期,大量同类型公司如雨后春笋般冒出,徐少春在深圳创办的金蝶软件是其中的佼佼者,由于两者的地理位置,当时在财务软件界传出北用友南金蝶的说法。

在最开始的时候,用友和金蝶软件的竞争领域集中在财务软件上,尽管用友取得先发优势,但金蝶同样不可小觑,创始人徐少春在1985年考上财政部科研所财会电算化研究生,师从计算机应用专家杨周南教授和会计改革大师杨纪琬教授(杨起草了新中国的第一部《会计法》,是新中国会计制度的奠基人之一)。

正当两者如火如荼地竞争时,危机不期而遇。自1996年开始,国外公司将ERP管理软件带到中国,在ERP软件侵蚀下,国内财务软件面临危机。1997年,用友和金蝶都开始从单纯的财务软件向管理软件ERP转型。同年,用友研发出ERP软件U8,并于1998年研发出高端管理软件NC系列产品,定位集团大型企业,而金蝶则在1999年研发出ERP软件金蝶k3,主要被应用于中小企业。

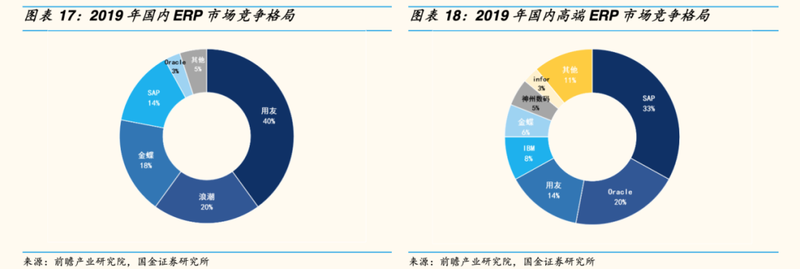

正是这场改革,才让用友和金蝶打开更大的局面,这也正是企业生命周期中的“蜕变”一环。此次改革后,自2002年开始,用友在ERP市场以21.6%占有率夺得国内ERP软件第一位,并维持至今。

但也正如前文提到的那样,企业在经历“蜕变”后,依旧会处在生命周期中,依旧会经历“衰退期”,在如今极速变化的商业环境中,消费者与科技的互动方式在不断地发生变化,企业面临着在适应科技发展浪潮中搁浅的风险。

自2011年开始,云计算爆发式增长,在技术革新的浪潮下,传统的ERP也必须向“云ERP”进化。摆在用友和金蝶面前的,是第二次“蜕变”。2011年,面向中小企业的金蝶,率先提出“云管理”战略,开始布局转型,次年推出金蝶K/3 Cloud。

用友转型稍缓,在2016年才推出其3.0战略,以软件产品形态转为“软件即服务”的SaaS形式。次年,用友推出U8 Cloud,此后陆续推出T+Cloud、NC Cloud和Yonsuite等一系列云产品。正式转型后,2017年,用友的云服务占营收比为6.4%,到了2020年,用友网络云服务收入在全年营收中占比达到40.1%,在云转型上,面向大中型企业的用友遇到阻碍。

云ERP转型上的急迫感也体现在人事变动上,2021年初,用友网络发布公告称,用友网络原CEO陈强兵转任重要子公司董事长兼总裁,董事长王文京将兼任用友网络CEO。

时隔两年,王文京重回一线,其曾带领用友稳坐国内ERP软件龙头的宝座,但时过境迁,对于成立30多年的用友网络而言,其第二次“蜕变”结果还有待验证。

01

云化难度大

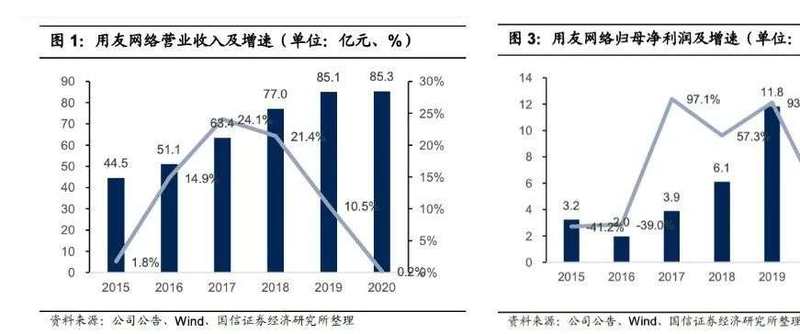

财报是企业经营现状的X光,用友云转型的成果可以在财报中窥探一二。日前,用友网络正式对外披露2020年报,财报显示,用友网络2020年实现营业收入85.25亿元,归属于上市公司股东的净利润为9.89亿元。

从2018年到2020年,用友营业收入分别为77.0、85.1、85.3亿元,同比增速分别为21.4%、10.5%、0.2%,增速呈连年下滑趋势;归母净利润2018年至2020年分别为6.1、11.8、9.9亿元,同比增速为57.3%、93.3%、-16.4%,除了2019年净利润增速稍高,2020年净利润增速不尽如人意。

再看一下资产负债表和现金流量表,截至报告期末,公司负债总额下降8.4亿元,资产负债率为49.6%,近年来用友的资产负债率一直维持在50%左右;经营活动产生的现金流净额为1,613,019,564元,同比增长5.2%,和2016年至2018年61.37%、61.24%、42.81%的增速相比,近两年来用友经营现金流增速缓慢。

从回报水平(ROE)来看,用友2017年至2020年ROE分别为6.71%、10.27%、18.38%,14.86%,用友2019年ROE数据异常,原因是投资收益大幅增加了净利润,2020年ROE重新回落到10%左右。倘若考虑到公司云服务转型和疫情下软件业务受制两方面因素,用友的财报数据勉强及格。

具体业务上,从2016年开始,用友推出3.0战略,以软件产品形态转为“软件即服务”的SaaS形式,主推云业务转型。可以说,这块业务是用友估值提升的主要动力,近年来金蝶和用友相继转云,随着云化比例提升,其估值逻辑也相应转变。

反映到财报上,近年来用友将云服务业务单独分列出来。财报显示,报告期内,公司云服务业务(不含金融类云服务业务)实现收入34.22亿,公司软件业务实现收入40.43亿,支付服务业务实现收入7.45亿,互联网投融资信息服务业务收入2.6亿。

在云服务上,2020年用友云业务收入在总收入中占比达到40%,较去年同期占比增加了17个百分点。可以看到,从公司向云转型开始,软件业务收入占比开始下降。从2016年至2020年,用友软件业务收入占比由92.95%下降到47.4%,用友云业务收入占比由2.29%上升到40%。

近年来,用友聚焦云服务为核心业务的目的明显,不断分拆其它业务。2021年3月26日,用友网络公布称,公司拟将其控股子公司用友汽车分拆至上交所科创板上市。而早在2014年在香港主板上市的畅捷通,同样是用友网络发展初期的互联网金融服务业务拆分而来。

重新回到云服务上,财报显示,报告期内,公司云服务业务完成云预收款11亿元,对于ERP厂商来说,预收账款规模可以反映未来收入体量的增长趋势,可以看成是跟踪云业务进展的核心指标,2019年用友网络云业务预收账款为5.9亿元,2020年来云业务预收账款同比增加83.9%,较2019年同比增速97.0%稍微下滑。

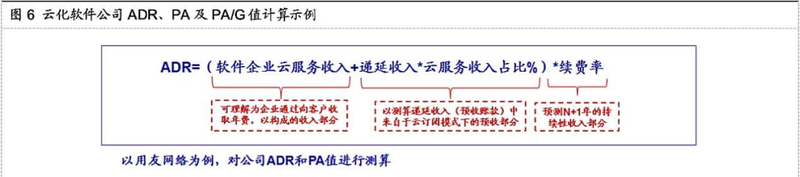

这里还有一个衡量云服务企业可持续收入部分的指标ADR(不是涨跌比率指标),相对于营业收入,ADR可以更好地反映出企业收入中粘性最高的收入部分。这一部分的收入持续的确定性较高,可以在未来形成稳定的现金流。其计算公式为:ADR=(软件企业云服务收入+递延收入*云服务占收入比例%)*续费率,其中递延收入相当于预收账款,公式中只剩下续费率是未知数。

关于续费率,用友财报显示,大中客户续费率为98.96%,小微客户续费率为71.68%。这里假定用友云服务续费率为80%(小微客户占总体付费客户中的大多数),可以算出用友2020年ADR为27.23,同理,用友网络2019年的ADR为74.75(假定续费率为60%左右),2020年用友ADR降低,从这方面来看,用友2020年云服务收入指标有些瑕疵。

继续来看用友云服务业务的客单价和付费客户数量,财报显示,报告期内,公司云服务业务累计付费客户数为60.16万家,按照客户属性分类,大中型企业云服务业务实现收入272,561万元,小微企业云服务业务实现收入24,114万元,政府与其他公共组织云服务业务45,574万元。

这份数据把客单价和付费客户数量两个指标给miss了,因此参考2020年第三季度的数据,在客单价上,用友大中企业云服务客单价为8.48万元,小微企业云服务客单价为1905元,而2019年财报中显示,用友大中型企业云服务客单价为9.85万元,小微企业云服务客单价为1571元,最核心的大中企业云服务客单价呈下滑趋势,这不是个好现象。

再看付费客户数量,目前只能找到用友截至2019第三季度软件业务累计企业客户数达到281.8万家,其中,高端企业1.79万家,中端企业27.01万家,小微企业253万家。而2020年第三季度,用友云服务累计付费大中企业客户数为9.41万家,累计付费小微企业客户数为20.19万家。假定用友的续费率保持在80%左右,这表明用友软件客户转云付费还较少。

结合财报来看,一般情况下,SaaS业务初期都会表现为较大的亏损,管理层继而面临资本市场和投资人极大的压力,对于用友来说同样如此,其在转型云服务上还有很长的路要走。

02

SaaS化也不易

“以后所有企业的应用,无论小微企业还是大中型企业都会走向公有云的应用,混合云、私有云只是过渡”,王文京在2016年12月14日的一场演讲上谈到。原因很简单,实际上,云ERP的严格定义条件就是公有云下SaaS模式,用友网络的估值逻辑也主要基于这一点。

近年来软件企业转SaaS化趋势愈发明显,以SaaS ERP系统为例,其在实施周期、系统扩容、数据安全等方面更具优势。不仅如此,以SaaS的赚钱公式为例,其可以表达为:本年度收入=本年度新增客户数*客单价+截止上年度累计客户总数*续费率*客单价。后半部分收入主要依赖于过往积累并留存的客户续费,理论上讲,当积累了一定数量的忠实客户后,即使不再做更多营销,企业也能实现盈利。

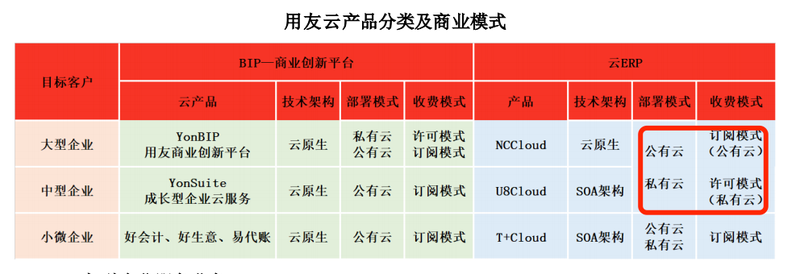

前文提到,SaaS化需要公有云部署,聚焦于用友的公有云部署上。数据显示,用友2017年至2020年公司云服务中来自大中客户的贡献收入比例超过90%,其中中型客户为主力。而用友面对中型企业提供的云服务产品为U8 Cloud云ERP产品,根据2020年财报显示,这部分业务经营模式是为客户提供标准产品及解决方案,采取全分销销售模式,收入主要是产品订阅服务收入、标准产品许可收入、产品支持与运维服务收入等。

需要注意,财报中关于中型客户收入的描述是“订阅服务收入、标准产品许可收入”,这两者大有不同,前者是最关键的SaaS模式,而后者私有云部署的许可模式,两者占收入的比例及其重要,这代表着用友的SaaS模式能否走的通。

对于这一点,在2020财报《用友云产品分类及商业模式》一表中,对U8 Cloud所对应的部署模式和收费模式并没有具体的数据。一位接近用友高管的相关人士透露,U8 Cloud公有云部署及订阅模式的比例占比较小,SaaS化难度较大。

而在服务大型企业的NC Cloud上,数据显示,2019年三季度,NC Cloud收入1.09亿,其中来自公有云收入仅为100万。在2020年上半年,一份调研报告中披露,NC Cloud积累了大型用户300多家,多为私有云+定制模式。

这也不难理解,据《2018年中国企业上云指数》报告显示,大型企业仅上公有云的比例仅为18.6%,远低于中型企业的23.8%和小型企业的24.6%。造成大中型企业公有云化艰难的原因在于,大型企业基于数据安全和稳定性考虑,选择上云时主要以私有云和混合云为主。

这可以说是用友SaaS化最大的问题所在,目前摆在用友面前的障碍,首先是ERP行业性质的问题,由于SaaS产品天然带有标准化属性,所以轻度应用比如CRM、HR、OA等更容易实现SaaS。以国外的SaaS公司Adobe和SAP为例,Adobe自2009年开始转型,历经10年云业务占比提升至89%。而SAP自2006年开始转型,历经13年云业务收入占比仅提升至25%,重度应用软件转云进程要难于轻度软件。

其次,和同是ERP行业内的老对手金蝶比,由于金蝶的中小客户居多,小微企业更容易云化,表现在业务方面,用友的云业务占比较金蝶更少。此外,国内外工作环境不同也是一方面因素,国外企业在购买软件的时候,更愿意接受管理软件中的管理思维和流程方法,而国内企业在购买软件时,更希望根据自身的实际情况进行定制化开发。

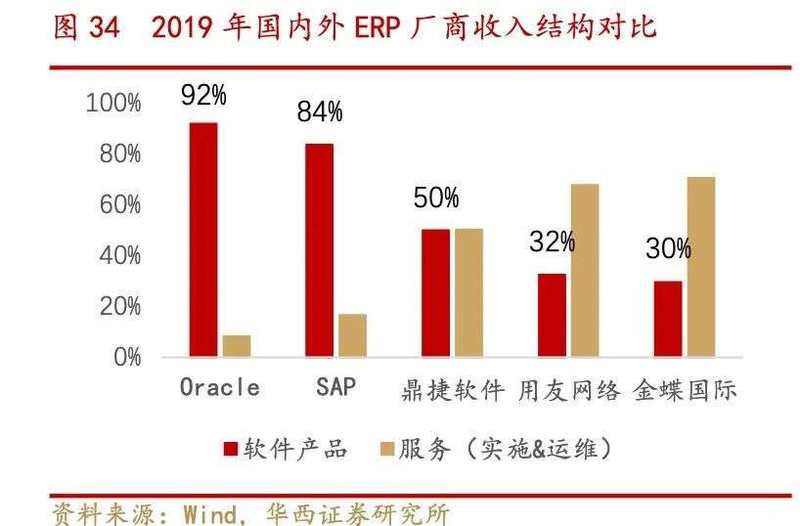

一个最明显的现象是,国内外5家ERP上市公司(Oracle、SAP、鼎捷、用友、金蝶)收入结构中,软件产品和服务收入规模出现明显倒挂。国外厂商如Oracle和SAP软件产品收入超过80%(国外ERP软件厂商如SAP、Oracle的实施和运维服务交给埃森哲、HP、汉得、赛意等合作伙伴,所以收入结构以产品收入为主),实施服务收入占比较低,而国内厂商软件收入则在30%左右,实施与服务收入占比超过接近60%,国内ERP客户对定制化需求的需求程度明显高于国外。

这也正验证了那个笑话——中国的SaaS不是software as a service(软件即服务),而是service as a software(服务即软件)。

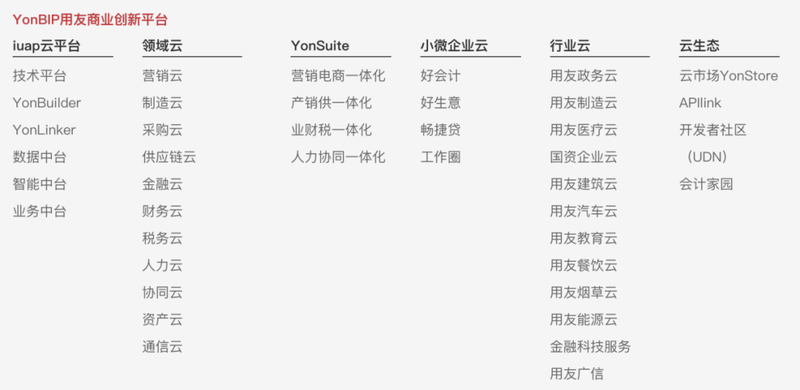

用友肯定也意识到了这些障碍,作为面对大客户的软件厂商,想要推进SaaS化,其解决方法是在PaaS上深耕。对此,用友推出了PaaS平台iuap,通过聚合IaaS战略合作伙伴、ISV伙伴等数字化产品服务,来推进云ERP转型。但彼时iuap平台在市场上有金蝶云苍穹等竞争对手,iuap市占率或受到挤压。

此外,在2020年9月,用友发布YonBIP平台,并拟进行2020年非公开发行,募集53亿资金,其中投入46亿布局YonBIP平台,围绕YonBIP构建的“PaaS+SaaS+生态”模式,也有加快SaaS转型的作用,由于实施时间较短,效果还不明显。

当然,这里需要注意的是,由于中美间市场差异的问题,中国SaaS企业不必完全照搬美国模式,但严格意义上,用友的这些障碍依旧存在。整体而言,用友以大客户为主体的客户形态带来的定制化服务需求,对其SaaS化的过程中造成一定困难。

03

周期的魔咒

可以看到,用友财报发布后的这些天,其股价一直在35元左右徘徊,有意思的是,大多券商给用友买入和增持评级,股价却不温不火。

4月1日晚间,用友网络发布公告称,截至3月31日,公司累计回购股份数量为1769.84万股,占公司总股本的0.5411%,购买的最高价为35元/股,购买的最低价为32.52元/股,支付的总金额为6.01亿元。

不少人借此把目光放在葛卫东和刘世强两人身上,两人都是用友网络的十大股东之一。葛卫东在2017年三季度买入大约4000万股,随后一路加仓,到现在持有大约1.2亿股。刘世强在2020年一季度买入5500万股,随后在二季度再次加仓1600万股。截止2021年3月5日,刘世强持股7271万不变,葛卫东则少量减持至1.16亿股。

目前无法判断近期两人的减持情况,但唯一能看到的是,葛卫东所持有用友网络股票在2020年12月31日的流通市值为51.48亿,而在2021年3月5日为38.50亿,3个月跌近13亿。可以看到,用友股价变动十分迅猛,2021年,用友网络股价最高达51.82元,最低为31.59元。综合其两年来的股价走势,用友股价的弹性很大。

近年来,SaaS处于被资本市场热捧的阶段,数据显示,2020年中国SaaS行业融资高达550起,而在2021年,据不完全统计,国内SaaS领域一级市场公开的投融资事件超50起。和一级市场融资火热相同,二级市场的SaaS概念股也一度火爆,股市中不乏有10倍股出现。

尽管企服软件近年来被资本市场爆炒,但需要注意的是,这个行业具有很强的周期性。此前在2009年至2011年,行业受到政策扶持而迎来短暂的辉煌,但随着2012年的全球裁员浪潮等宏观因素影响,用友的收入出现了明显的停滞,从2012年至2015年,用友的收入增速只有1.7%。

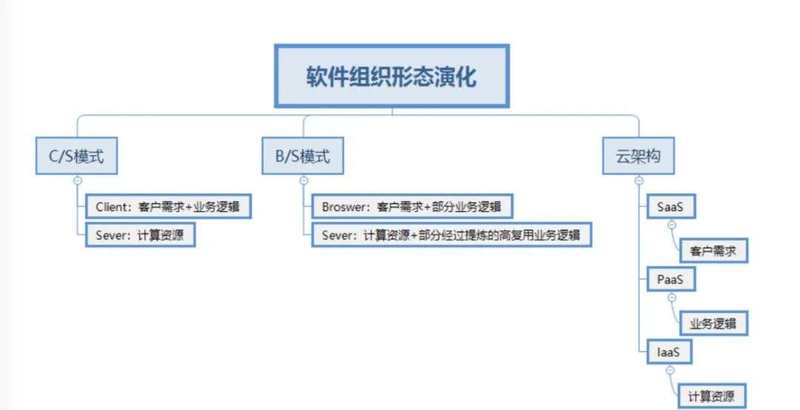

除了受经济周期影响外,用友还受到IT领域技术革新周期影响。可以看到,用友软件的产品架构变化经历了三个阶段,1990年至2010年的PC时代,应用软件的搭建方式为C/S模式(Client/Server,客户端+服务器);2000年左右,随着Internet的流行,出现了B/S型模式(Brower/Sever,浏览器+服务器)。此后,随着云计算普及,客户需求变得更加多样化,SaaS模式成为信息化软件市场的主流交付模式,用友的云化和SaaS模式转型都建立在此基础上。

不管是经济周期还是技术革新周期影响,用友都将面临痛苦转型,这也是其股价暴涨暴跌的原因。

但转型成功的好处也是必然的,以SaaS转型为例,倘若用友能够成功转型,其将抵消周期迎来下一次高速发展。原因在于,传统一次性授权模式尽管可以通过软件升级等方式,实现老客户的重复性购买,但收入预测性较差,复购周期较长。而在订阅付费模式,软件企业每年的订阅收入可预测性极高,公司的收入增长更有稳定性和持续性,这将平滑公司收入的周期性波动。

前景是美好的,目前以用友的SaaS化进度,想要抵消经济周期、技术革新等周期影响,难度挺大。这也是多数企业无法顺利度过企业生命周期中“蜕变期”的原因。

综上,企业生命周期如同一双无形的巨手,通过各种因素左右着企业的发展轨迹,用友的周期魔咒,只是茫茫商海中的一隅罢了。

参考资料:

宏达说《ADR:云化软件行业新评估体系》

ToBeSaaS《2B SaaS创业为何难以成功?》

陈佳贵《关于企业生命周期和企业蜕变探讨》