继港股上市银行哈尔滨银行以及广州农商行发布业绩预告后,3月23日晚间,盛京银行也发布了2020年盈利预警。该行预计,2020年全年净利润较上年同期下降约70%至80%。

在盈利预警中,盛京银行给出了去年净利润大幅下降的解释。该行称,主要原因是受新冠疫情影响,部分信贷客户生产经营受困,还款能力减弱,以及考虑对存量资产的持续影响,该行相应增加了资产减值准备。另外,其表示原因还包括让利实体经济以及受市场交易情况等因素影响,金融投资净收益减少。

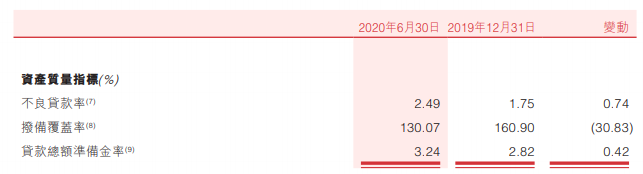

蓝鲸财经注意到,从近几年的数据来看,该行的不良贷款率一直在上升通道。2017年至2019年,盛京银行的不良贷款率分别为1.49%、1.71%以及1.75%,同期,该行拨备覆盖率分别为186.02%、160.81%、160.90%。

到了2020年上半年,该行不良贷款率更是上升0.74个百分点至2.49%。不良贷款规模达到127.58亿元,较2019年底增长了47.53亿元;拨备覆盖率降至130.07%,比年初下降30.83个百分点。

(来源:盛京银行2020年中报)

该行2020年中期报告指出,根据监管政策实施更加审慎的风险分类标准,将逾期90天以上贷款全部纳入不良贷款,所以不良贷款额和不良贷款率有所上升。

联合资信在去年7月出具的跟踪评级报告中指出,盛京银行信贷资产质量承压。贷款业务多集中在东北地区,受区域经济增速放缓影响,信贷资产质量持续承压,同时其逾期贷款规模较大,需持续关注未来信贷资产质量变化情况。

先于盛京银行之前,同样赴港上市的哈尔滨银行以及广州农商行已经发布2020年业绩预警,净利润均大幅下滑。

3月16日晚间,哈尔滨银行(06138.HK)发布业绩预告显示,预期集团2020年度净利润同比下降约60%至80%。3月12日,广州农商银行(01551.HK)发布公告称,预计去年全年归属于股东净利润较2019年同期下降35%左右。

与盛京银行类似,对于净利润下降的原因,哈尔滨银行也表示,主要受新型冠状病毒肺炎疫情影响,宏观经济增速放缓,部分信贷客户生产经营受困,还款能力下降,该行相应增加资产减值准备计提并加大不良资产处置、核销力度以及该行落实国家相关政策、践行企业社会责任,为实体经济让利。

而广州农商行称,原因是实施减费让利等纾困惠企措施,影响净利息收入及中间业务手续费收入等下降。此外,根据《中国银保监会办公厅关于印发银行理财存量资产处置工作方案的通知》的要求,集团处置表外存量理财业务的历史包袱,影响资产减值损失增加。

值得一提的是,3月19日,国际知名评级机构穆迪发布评级报告称,已将广州农商行Baa2/P-2的长期/短期存款评级、ba1的基础信用评估(BCA)和ba1的调整后BCA列入下调的观察名单,并将该行的所有其他评级与评估列入下调的观察名单。此前广州农商行的评级展望为负面。

“广州农商行业绩预告2020年净利润同比下降35%左右,此次穆迪将其评级列入下调观察名单,反映了该行的盈利能力下降,其资产质量和资本比率可能趋弱。”穆迪表示。