图片来源:图虫创意

投稿来源:湘股策

退市新规落地之后,保证营收体量大于1亿元,已替代扭亏成为保壳的必要条件。

然而,这并不妨碍戴帽的上市公司们,积极地为市场带来扭亏为盈的“好消息”。

毕竟,这终究是一大利好。盈利将给股东和债权人带来信心,也多少会对公司财务状况起到提振作用。

在扭亏这件事上,资产剥离未成、跨界并购无果的*ST熊猫,多年来从未失手。

根据业绩预告,*ST熊猫2020年年报将实现盈利,并且硬生生靠烟花业务完成这一壮举。

遥想6年前熊猫烟花更名熊猫金控之时,实控人赵伟平是否料到,多年花式重组之后,真正拯救公司的竟是昔日被抛弃的烟花主业。

不过,细究之下,*ST熊猫的主业扭亏仍有不少疑问,加之P2P带来的伤痕仍在,非标事项未消除,资本运作难以进行,*ST熊猫退市风险犹存。

烟花赚得辛苦钱

2014年,在覆盖全国的禁燃、禁放政策之下,烟花爆竹行业处境艰难。熊猫烟花作为业内唯一的上市标的,果断开始了“分散主营业务经营风险”的互金转型之路。

没想到,多年以后,*ST熊猫还是要靠不受待见的烟花业务实现扭亏。

在2020年的业绩预盈公告中,烟花与小贷业务并列,被公司视为扭亏为盈的两个业务引擎。

先来看传统的烟花业务。

在半年报中,*ST熊猫管理层乐观认为:“2020年7月美国销季异常火爆,客户库存几乎卖光,为下个销季美国的业务奠定了良好的基础。”

实际上,我国烟花长期占据美国90%左右市场,去年美国街头运动频繁,甚至有媒体曝出了民众用烟花制造“迫击炮”的新闻。海外需求的异常增长,确有其根据。

而且,由于环保原因,我国烟花行业“出清”多年,行业供求状况逐渐转好。2016年,我国烟花生产企业数量曾高达6000多家,目前已减至2000家以下。

因此,纵使管理层心不在此,*ST熊猫的烟花业务乃至公司整体业绩亦随行业形势得到了改善。

去年半年报显示,*ST熊猫烟花业务收入为9099万元,同比增19.63%,占总收入比例91.16%,扣除成本后毛利润2918万,对应毛利率32.07%。

三季报,*ST熊猫未披露主营构成,全公司1-9月总收入为1.27亿,同比增22.52%,净利润2661万元,扣非净利润2466万元,双双扭亏。

近期披露的业绩预告称,*ST熊猫去年全年净利润约为3100万元~4700万元,扣非净利润为2500万元~4200万元。

然而,细究三季报,*ST熊猫扭亏之下,其实并无“真金白银”入账。

1-9月,*ST熊猫经营性现金流净额为-2.18亿元,导致现金及等价物增加净额为-2.14亿元,现金及等价物余额从年初的2.26亿,降至了1260万。

现金流出远超营业总收入,这一状况实在难言健康。且1260万的极低现金与等价物余额,亦难言充足。

是销售的货款尚未回收么?并不是,三季度*ST熊猫的应收账款仅有1571万,较期初3979万反而少了六成。

小贷吞噬现金流

*ST熊猫的现金究竟到哪里去了?

翻看财报可知,大量吞噬公司现金的,是*ST熊猫所称实现扭亏的另一个业绩增长点,即小贷业务。

三季报显示,公司经营性净现金流变动主要系小额贷款子公司新增发放贷款所致。

与此对应,*ST熊猫货币资金自年初的2.31亿下降至0.16亿,降幅高达93%;其他流动资产则从年初的1.49亿暴涨至4.99亿,增幅达234%。

那么,“掏空”公司现金的小贷业务,其经营情况如何呢?

半年报显示,*ST熊猫两家小贷子公司合计创收882万,收入比例仅为8.84%,净利润394万,占同期全公司净利润的25.21%。

整体来看,虽有一些利润,但小贷业务体量依然较小,占用公司大量运营资金,实在难言值得。

另一方面,小额贷款的监管环境趋严。

去年9月,为促进小额贷款公司行业规范健康发展,银保监会下发了《关于加强小额贷款公司监督管理的通知》。随后,各地陆续开始贯彻落实,行业进入整顿期。

据人民银行统计,2020年末全国小贷公司贷款余额合计为8887.54亿元,较2019年的9108.78亿有所下降,行业呈现收缩。

由于不在信披范围,湘股策(xiangguce)无从得知熊猫小贷的风控规则、资金投向乃至具体坏账率等信息。但从行业形势上来看,小贷业务前路坎坷。

更何况,*ST熊猫的小贷业务至少存在两大疑问:一是公司小贷业务的真实流向;二是去年放出去的小贷,究竟有多少能顺利收回。

P2P余波未尽

实际上,由于深陷P2P泥潭,*ST熊猫看似稳妥的年报扭亏仍存在较大变数。

为转型互联网金融,当年*ST熊猫设立了两家主营互金的子公司,银湖网和融信通。

作为典型的P2P公司,银湖网在2018年底出现兑付问题,2019年中旬被立案侦查。目前,该公司仍处于“暴雷”状态,投资人仍在苦等比例极低的缓慢兑付。

导致*ST熊猫年报非标、乃至近期被行政处罚的,则是第二家,融信通。

天健会所审计发现,2019年12月16日,银湖网通过另一家子公司熊猫大数据信用管理,向融信通提供了1.67亿元资金,直至2020年6月的审计报告出具日,该款项仍未收回。

对于这笔借款的原因,*ST熊猫解释称,融信通是银湖网的“资产推荐方”,在逾期严重的情况下,银湖网便将自有资金打给了融信通“用于兑付”。

实际上,在2017年中旬,*ST熊猫就向深圳市森然大实业有限公司转让了融信通的全部股权,并确认了约4326万元投资收益。

从那一刻起,至少从股权关系上说,融信通已经成为了别人家的公司。

对银湖网的投资者进行兑付理所当然,然而为何要通过一家体外公司进行呢?

*ST熊猫在年报问询函的答复中称,是由于银湖网账号冻结、无法通过原有渠道进行兑付所致。

这一套说辞当然不被监管部门接受。湖南证监局称,“银湖网将在第三方支付平台开立的支付账户交由融信通管理和使用,由融信通代银湖网进行充值兑付,违反资金管理相关规定。”

换而言之,公司的支付账户,竟然掌握在体外公司手中。

更关键的是,因P2P被立案调查的银湖网,完成兑付的方式并非自己掏钱支出,而是向体外公司提供借款。

由此可知,融信通才是银湖网P2P“巨坑”的真正义务方。而*ST熊猫早在2017年中旬就已将其剥离,比2018年底银湖网出现兑付困难,提前了足足一年半。

湘股策不得不佩服实控人赵伟平的“高瞻远瞩”。假使银湖网未被立案侦查,*ST熊猫完全有可能将所有责任推给融信通,而使上市主体不受影响。

其实,2019年底,*ST熊猫曾经尝试出售银湖网,可惜在做股权变更登记时,被磴口县市场监督管理局撤销。

值得一提的是,*ST熊猫另一家P2P平台熊猫金库已于2018年9月成功出售给实控人赵伟平。

后来,熊猫金库同银湖网一样因违约暴雷被立案侦查,但已与上市公司无关。

2020年12月10日,湖南证监局最终对*ST熊猫及其数位高管采取了“出具警示函的行政监管措施”。

列其问题有三,即信息披露不完整、内部控制存在缺陷以及独立性存在缺陷。

今年1月26日,上交所也为此事向*ST熊猫奉上了“监管关注决定”。

总而言之,融信通对银湖网的还款计划,已经技术性违约。在三季报中,*ST熊猫对这笔外债,仍在按账龄计提减值准备。

在审计时,*ST熊猫为避免再次被非标,可能不得不就1.67亿借款进行较大幅度的计提,从而使得本预计不超过0.47亿的净利润额度大幅缩减,甚至亏损。

名为还款疑似掏空

处罚已吃,但融信通事件仍未结束。

在年报问询函的答复中,天健经核查后认为,*ST熊猫向融信通的付款并非利益输送,而是最终流向了P2P投资人的手中。

但同时,会计师明确表示,无法判断银湖网支付至融信通1.67亿元的出借人兑付款项的可收回性,及是否有必要对其计提的坏账准备做出调整。

也就是说,2019年的年报保留意见,只消除了一半。

今年1月12日,*ST熊猫公告拟变更2020年度会计师事务所,将为其连续服务7年的天健替换为利安达。该事项已于1月27日获股东大会通过。

更换审计机构,能够帮助*ST熊猫消除非标事项么?

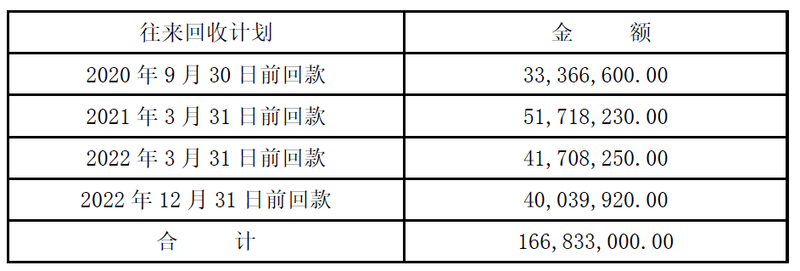

梳理公告可知,对于这1.67亿债权,*ST熊猫与融信通在2020年6月12日签下还款计划,预计在两年半内分四期将资金回收。

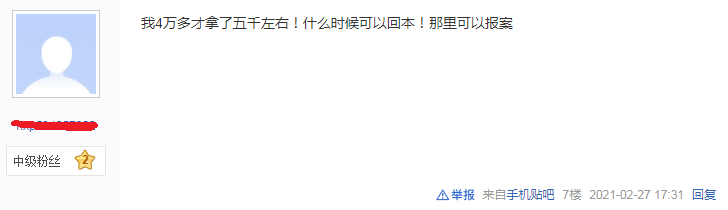

可惜的是,计划在第一期就已开始“打折”。截至三季报披露,*ST熊猫共收到融信通1311万元,仅为计划数额的40%。

正因如此,11月13日,*ST熊猫再吃湖南证监局的监管关注函。

公司回复称,融信通具备较强的履约意愿及一定的履约能力,但能否按期还款也存在重大不确定性。

说来说去,*ST熊猫亦无法确信融信通能按期还款。

透过各种“承诺”与“认为”的烟雾,若看事件的本质,其实融信通足额还上这1.67亿的可能性并不高。

因为,在P2P暴雷事件中,融信通与银湖网实为“共犯”,兑付义务理应共同承担。

融信通要在完成全部兑付义务前向银湖网“还债”,这在公司治理层面上虽然合理,但难以得到银湖网投资者乃至办案机关的认同。

而银湖网离实现P2P清盘仍有不短的路程。

2019年3月的《银湖网出借人债权处理建议》显示,银湖网当时的债务存量为32.2亿元,拟在2021年3月底之前完成全部本金的兑付。

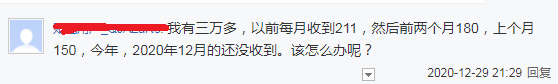

银湖网官网披露的兑付公告显示,在2019年4月-12月,银湖网总共进行了9次兑付,每次兑付均为2000余万,合计约有1.96亿元;而银湖网在《建议》中承诺,要在2020年2月前完成8亿本金的兑付。

就在市场正猜测银湖网究竟能否如约在剩余的2个月内完成6.04亿本金的兑付时,银湖网再未于其官网披露兑付公告。

但据其投资人在贴吧等处反映,银湖网之后的每月兑付比例不增反降,且时有逾期,当时《建议》中的承诺,似乎并未遵守。

假若网友反映情况属实,那么我们按每月2200万的兑付额度来估算,银湖网到目前为止的总兑付额度,应该不超过5亿元。

也就是说,目前银湖网在不考虑利息的情况下,距离清盘可能还有27个亿。

曾导致年报非标的那1.67亿,或许只是个开始。

P2P导致的违规、非标乃至巨额或有债务等因素仍存,*ST熊猫单凭业绩上的扭亏,恐难以实现摘帽。

跨界生鲜遇挫

P2P背负巨大压力,*ST熊猫再度把希望寄托在重组上,尽管在外界看来,这次重组可能比转型互金更不靠谱。

去年5月15日,互金转型穷途之际,*ST熊猫抛出增发预案,拟募资2.54亿元投入“半成品生鲜配送供应链建设项目”。

预案中已经确定增发对象,东利投资和寰琼科技。

生鲜、冷链乃至社区团购,是去年借疫情二次火爆的资本题材,也是*ST熊猫管理层为上市公司找的新出路。

但增发预案很快遭到质疑。公告披露当日,上交所即奉上了问询函。

问询函指出年报非标、银湖网被立案侦查二事可能对公司增发造成实质性阻碍,同时对此跨界行为提出了合理性质疑。

除此之外,问询函还“点名”增发对象,“东利投资最近三年无经营业务、净资产仅为4511.63万元;寰琼科技成立不足1个月、未开展业务、注册资本仅为3000万元。”

资产体量小于认购金额、冷链没做过,对于尝试跨界转型的*ST熊猫而言,这俩增发对象很难算是理想的战略投资者。

但有趣的是,最终反而是增发对象之一“嫌弃”了*ST熊猫。

去年12月24日,*ST熊猫公告称收到来自寰琼科技的告知函。经慎重考虑后,寰琼科技决定终止与公司的非公开发行事项,原因直指上市公司年报非标。

12月28日,*ST熊猫召开董事会,通过并正式宣告增发终止。

明眼人不难看出,*ST熊猫终止增发是迫于监管压力,最终却由增发对象提出终止。不得不说,这家一贯任性重组的公司,骨子里还是那个酷爱临场发挥的演员。

实际上,在非标状态中推动资本运作,本身就是一种徒劳的尝试。

盘点*ST熊猫近年的种种操作,不是心存侥幸,就是死马当活马医的莽撞。

至于疑问不小的扭亏,不过是放了一出陈年烟花,火光散尽,终将露出退市的暗黑底色。