投稿来源:美股研究社

北京时间2月4日高通发布了2021Q1季度财报,本季度营收表现低于市场预期。此前,据雅虎财经频道提供的数据显示,22名分析师此前平均预期高通第一财季营收将达82.7亿美元。

财报发布当日,高通股价下跌2.48美元,报收于162.30美元,跌幅为1.50%。截至目前,高通总市值为1843.33亿美元。

行业拐点看龙头,高通依靠CDMA技术成就手机通信行业的霸主地位,但随着随着AMD、英伟达等后起之秀的崛起,高通还能否在5G时代保持它的霸主地位呢?结合这份财报或许可以一探究竟。

营收、净利“疫”外有所好转,但依赖大客户订单恐成利空因素

全球范围内5G手机芯片需求的提升,推动了高通的在20Q1季度的收入增长。高通第一财季营收为82.35亿美元,相比去年同期的50.77亿美元增长62%。针对2021第一财季的营收未达到预期,高通表示:部分原因在于受到了全球半导体行业供应短缺的影响。

截止到2020Q4财季,高通的净利润为24.55亿美元,比去年同期的9.25亿美元增长165%;但相较于上一季度29.6亿美元同比上涨73%有下滑的趋势。

高通的营业收入主要来自QCT(芯片产品)部门和QTL(技术授权)部门。具体来说,高通芯片业务部门营收65.33亿美元,同比增长81%;而利润率更高的专利授权部门并未实现显着增长,营收16.6亿美元,同比增长18%。

高通技术授权部门营收大涨主要原因是与苹果达成了和解,在2019年4月份,围绕手机通信半导体的知识产权,苹果与高通在美国展开了多年诉讼大战,最终还是和解了,同时苹果公司重启对高通的半导体采购。

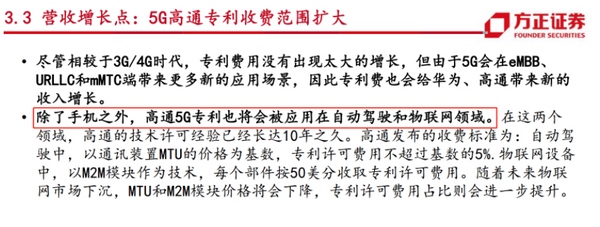

其次,高通技术授权部门营收大涨也是由于技术授权范围扩大,不仅仅是手机领域,自动驾驶和物联网领域也是技术授权范围。在2021年第一季度汽车领域收入为2.12亿美元,物联网领域收入达到10.44亿美元。

(图源方正证券)

5G的发行被推迟这也就造成了高通芯片产品部门,相比去年同期下降了3%。5G到来,会迎来一波换机热潮。此前,高通2020预计出货量在18.5亿台,其中5G设备预计出货2.25亿台。但是随着突发的世界卫生事件,出货不得不降低。

值得注意的是,高通的大客户苹果恐成为高通业务增长的隐患,虽然苹果和高通和解时签署了6年的基带合作协议,苹果公司需要高通的基带提供,但是苹果公司并没有放弃自研基带芯片的做法。

早在在2019年12月,苹果就收购了英特尔的调制解调器资产,并正在利用这些资产开发自己的现代产品。并且在2020年6月22日,苹果公司在线上举行了全球开发者大会并宣布:苹果方面将放弃在所有Mac电脑上使用英特尔的芯片,改用自主设计开发的芯片。

无独有偶,三星也有一个芯片梦。目前,三星的GalaxyS21已经放弃骁龙888,专注Exyno,采用自研芯片,对于三星而言这既能大幅降低自家设备的成本,又可以减少对供应商的依赖。这就意味着,目前是高通的客户将来某一天可能都是用自己的芯片,这对于高通而言是一个利空因素。

高通公司目前处于通信行业龙头地位,但是随着AMD、英伟达为代表的后起之秀的崛起,高通公司还能否保持自己的龙头位置呢?

巨头强势入局,芯片竞争加大增长承压

从行业角度而言半导体行业是一个周期性行业,隔3到4年会经历一个从衰退到昌盛的周期波动,回顾高通的营收变化就可以明显看到这个周期波动。

从17年开始全球4G渗透率日趋饱和,从17Q3季度开始高通的营收增长基本停滞,在19年出现下滑的趋势,终于在上一季度高通引来拐点,但是在本季度却没有保持上一个季度的增速。

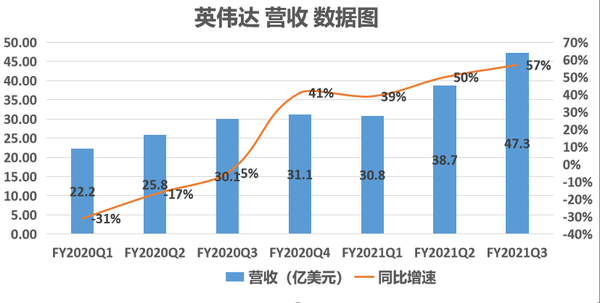

在全球芯片行业,除了与老牌玩家厮杀之外,高通正面临越来越多后起之秀的追击。以英伟达的业绩来看,其在营收增速上表现还不错。

在芯片制造领域,IC设计厂商在其中担任的作用就是设计芯片。没有IC设计厂商的设计图纸,即使晶圆厂制造能力再强也造不出芯片。据拓墣产业研究院最新的数据显示在公布的《全球前十大IC设计公司营收排名》上,高通、博通和英伟达排名前三。

英伟达虽然第三季度的营收排名第三,但是年成长(YoY)高达55.7%,成长幅度再度夺冠。 超威半导体(AMD)得益于今年在Ryzen、EPYC处理器在市场的佳绩,营收至28.01亿美元,年成长55.5%,紧追英伟达之后。从竞争层面来看,后浪们对高通的围剿在加剧。

此前,高通的强势由它的科技实力决定的,与它的专利实力有着密切的关系。根据高通年报显示, 在1992年至2008年间,高通公司在研发上的累计投入已经超过了104亿美元。研发的投入给高通带来了强劲的技术专利,这使得高通掌握CDMA底层核心解码专利技术,成为3G和4G时代的霸主。

为提高竞争力抢夺市场,各大芯片巨头也加大研发投入。以英特尔为例,2020全年,英特尔研发投入为136亿美元。据半导体咨询机构IC Insights公布的2020年全球半导体公司研发支出排名,英特尔去年占产业总研发支出的约1/5,稳居第一,大有后来居上的趋势。

高通2021年第一季度研发投入为16.53亿元,2020年全年投入59.8亿美元。与英特尔研发投入为136亿美元有很大的差距。同时在营收上,英特尔的营收收入也普遍高于高通。

虽然英特尔在手机市场不占优势,但是英特尔可以继续在物联网、平板电脑、基带市场给高通很大的压力,同时华为海思和三星的猎户座也对高通的发展带来很大的冲击。

在产品上,芯片同质化严重,同质化的产品必然走向价格战,在2020年高通就已经将骁龙765系列芯片的售价降低到约40美元,降低幅度为25-30%,希望以此来恢复市场竞争力。

的确,骁龙765系列芯片的售价降低后,联发科的主要5G芯片客户——OPPO、vivo和小米,将把2000万到2500万个芯片订单从联发科转移到高通。但此举做法无异于饮鸠止渴,它不但没有降低市场竞争强度,反而在一定程度上拉开了价格战的序幕。相信不久之后联发科或者更多芯片厂家将会有所反击。

5G之战诸侯争霸,高通胜算几何?

根据ResearchAndMarkets的数据显示:全球5G核心市场规模预计将从2020年的6.3亿美元增长到2025年的94.97亿美元。5G庞大的市场规模对高通来说是一次挑战,5G这片蓝海必然会有无数巨头融入其中,高通能否把握机遇?

一、提前布局5G,奈何已烽火四起

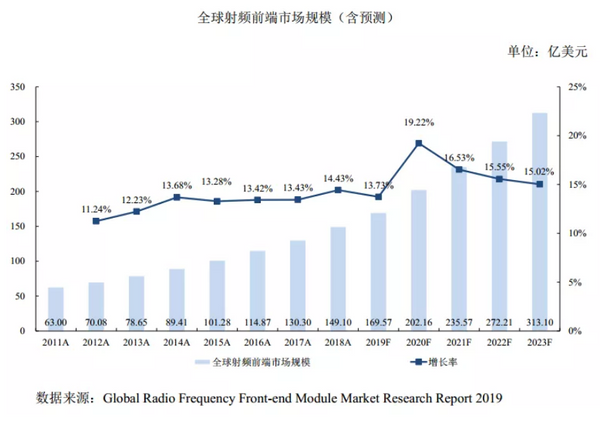

在2019年9月17日,高通就斥巨资31亿美元收购了TDK在射频识别企业RF360Holdings的所有股份,正式切入射频前端市场。因为在4G到5G的升级中,射频前端的增长是最快的一个细分。

根据2019年QYR Electronics Research Center的统计,到2023年全球射频前端市场规模预计接近313.10亿美元。高通提前布局已经掌握了进军5G的第一张王牌。而此时高通手中还有一张王牌——“芯片”

根据IDC的全球季度手机追踪数据显示,小米挤下苹果手机的位置晋身前三,2020年第三季度手机生产商三星、华为、小米占据全球手机生产数量TOP3。但是不管三星、华为、小米、苹果的排名如何变动它们都是高通的客户。

也就是说,高通现在手中已经掌握了制霸5G时代的两个核心武器——芯片和射频核心技术。

然而,在3G和4G时代通信行业已经苦”高通税“久已,各路诸侯为了避免再走3G、4G时代的老路,大家都在5G的专利上下足了功夫。

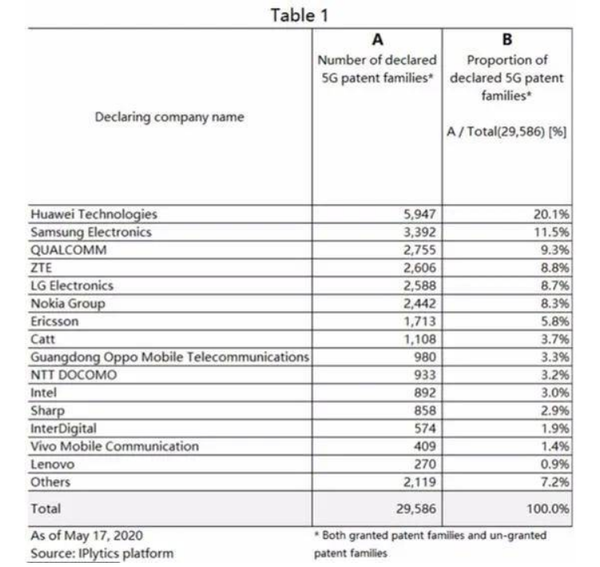

日本技术贸易株式会社(NGB Corporation)的分析报告显示:截至2020年5月17日,在5G关键专利方面,中国公司占比超过38%,其中华为以20.1%的占比排名全球第一。这也就意味着中兴、华为等多家企业也会参与5G标准的制定,高通的专利技术壁垒有所松动,在5G时代通信行业不是高通一家公司说了算的。

日本技术贸易株式会社(NGB Corporation)的分析报告显示:截至2020年5月17日,在5G关键专利方面,中国公司占比超过38%,其中华为以20.1%的占比排名全球第一。

这也就意味着中兴、华为等多家企业也会参与5G标准的制定,高通的专利技术壁垒有所松动,在5G时代通信行业不是高通一家公司说了算的。

二、专利收入前景暗淡,扩大领域道阻且长

“芯片 + 专利”的两板斧,是高通公司纵横江湖的绝招,QCT(芯片产品)部门营收占总营收的四分之三以上,QTL(技术授权)营收占总营收的四分之一以上。专利授权收入成本不高,利润空间大。

从长远来看,专利授权收入是高通持续盈利的保障,而且产品从根本上还是依赖于技术的。

QTL部门收入依赖于高通的商业模式——“卖标准”,“标准”源于高通行业龙头的位置,但如今群雄逐鹿,高通再也无法继续当年雄姿。

然而,高通在全球不少地区面临反垄断官司缠身。1月28日,新浪科技报道,高通公司今日在一场旷日持久的反垄断案件中输掉了一起上讼官司。在上诉之前,欧盟曾要求高通提供有关其商业行为的更多信息。

面对压力,高通没有坐以待毙,将触角已经伸向智能物联联网领域。

早在2016年,高通就以470亿美元收购了恩智浦,恩智浦是一家领先的汽车行业半导体解决方案提供商。也就是说高通试图将芯片覆盖更多的应用场景,特别是将专利的范围扩大之后,自动驾驶、汽车也是专利授权范围,因此蔚蓝、特拉斯也需要向高通交专利税。

但是,先行者早已在物联网领域构筑的铜墙铁壁,正如桌面CPU市场之于英特尔,DRAM内存市场之于三星、模拟芯片市场之于德州仪器。高通要想在这片领域开辟出一生路。不能再靠之前的“双板斧”模式,技术研发是重要的,但是商业模式更加的重要。

“芯片 + 专利”的二板斧只适合处于霸主时候的高通,不再适合诸侯并起的时代。