年度尾声,保险公司照旧忙于增资发债,持续“补血”,守住偿付能力底线,为公司长期稳健发展奠定基础。这一年,保险公司增资、发债的情况又发生哪些变化?看蓝鲸保险一一盘点。

受股东出资能力、出资意愿以及监管对入股资金来源的穿透审查等因素影响,保险公司通过原有股东增资或者引入新股东增资并不容易。蓝鲸保险不完全统计,2020年至今不足200亿的获批增资额,是近6年新低点,方式受限。

相对的是,不少保险公司转而投向发行资本补充债的怀抱。自2015年准许保险公司发债以来,资本补充债凭借融资成本低、融资对象广,不涉及现有股权比例变更,审批标准和发行程序相对简单,周期短等特性,得到不少保险公司青睐。年内央行、银保监会批复金额达到893亿元,计划发行规模737.5亿。但由于主体差异性,信用风险度不同,票面利率有明显差距。

资本金较量,增资引战投新股东一步到位

日前,银保监会相继批复同意太平财险变更注册资本,增资11亿元;批复同意中华联合财险在全国银行间债券市场公开发行10年期的可赎回资本补充债券,发行规模不超过20亿元。

一类是增资,一类是发债,尽管两者形式不同,但指向相似的目的,用于补充公司资本金,弥补阶段性资本不足,保持或是提高偿付能力充足率和承保能力,增强抗风险能力,以支持业务保持健康、快速发展。

且根据《保险公司分支机构市场准入管理办法》和《关于保险资金投资有关金融产品的通知》要求,保险公司偿付能力充足率低于150%不得开设省级新机构,低于120%投资品种受限,均有相应要求。

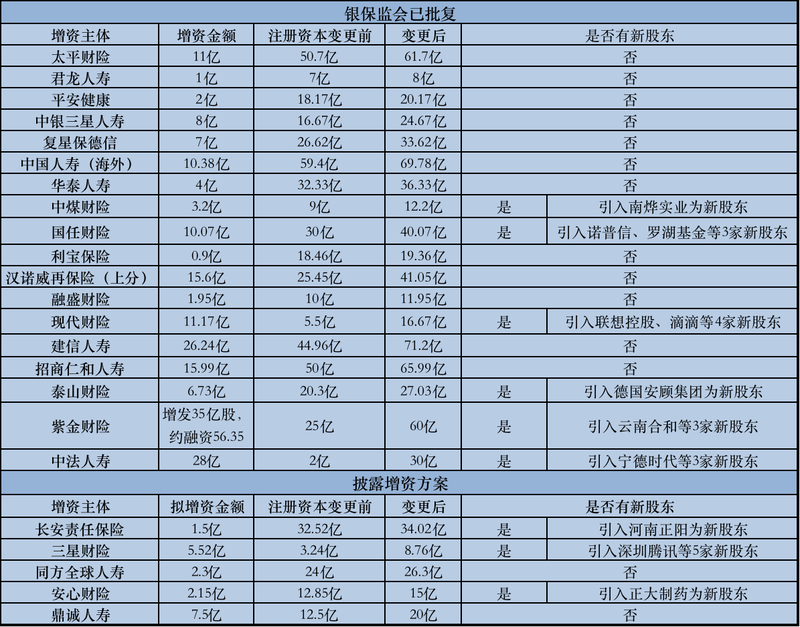

2020年以来,保险公司依旧对增资保持热忱。蓝鲸保险不完全梳理,2020年,银保监会官网共批复同意9家人身险公司、9家财险及再保险公司进行增资,18家保险公司合计增资金额达到198.23亿元,其中6家保险公司在实现增资时,伴随着新股东的到来。

增资额最大的一笔为紫金财险,向7家投资者增发35亿股股份,其中包括3家新增股东,每股1.61元,融资56.35亿,35亿计入注册资本,21.35亿计入资本公积,注册资本从25亿变更为60亿;最小的一笔来自利宝保险,股东方利宝互助对其增资0.9亿人民币,注册资本相应提高到19.36亿。

颇受业内关注的中法人寿,增资方案也在近日获批,曾饱受偿付能力不足折磨,公司治理、业务发展陷入僵局,如今引入宁德时代、青山控股、贵州贵星3家新股东,外方股东退出,注册资本从2亿元变更为30亿元。

除了拿到监管通行证的公司,还有5家保险公司在中保协网站披露拟增资计划,进入部署阶段。比如三星财险,有望引入腾讯等作为新股东,化身中外合资保险公司。

然而,获批的增资额与往年相比,有明显差距。2015年、2016年前后,保险业一度“高光”,业务驱动、快速发展需要资金实力作支持,增资额到达相应峰值。此后行业转型,聚焦稳健,增资额也显著下降,2020年至今不足200亿的增资额,是近6年新低点。

在业内人士看来,增资方式受限,主要受保险公司股东增资意愿,股东增资实力以及监管因素影响。

“一方面,去年保险行业的整体增速回暖,达到两位数,对资本的消耗较大,保险公司需要持续补充资本;另一方面,银保监会关于股东资质、资金来源和公司治理等方面的监管要求收紧,审批门槛提高,部分民营股东经营受到国内外经济金融形势的影响,自身的盈利能力和出资能力受到影响,所以通过原有股东进行增资或者引入新股东并不容易”,普华永道中国金融行业管理咨询合伙人周瑾对蓝鲸保险分析指出。

“增资很大程度上取决于股东的意愿和投资能力,今年总体上受经济环境的一些影响,股东自身经营跟往年相比,多少会面临一些压力,整体增资动力相对要弱一点”,五道口金融学院中国保险与养老金研究中心研究员朱俊生分析指出。

除此之外,当前,监管强化保险公司投资人要求,严格进行股东资金来源审查,进行穿透,审核周期也相对较长。

在朱俊生看来,保险公司引入新股东,主要涉及三方面需要,一是关于筹资的需要,比如原有股东不具备太强注资动力,但为满足偿付能力要求以及发展要求,必须持续注资,因此引入有注资能力的新股东;二是满足股权结构要求的考虑,股权管理办法规定保险公司单一股东占比不超过1/3,部分公司股权结构不完全符合要求,基于此,引入新股东稀释股权比例;三是战略发展需要,往往愿意引入能够实现业务互补的新股东,在保险主业相关的上下游产业进行布局,为后续业务发展提供支撑。

低融资成本、高流动性,险企偏爱资本补充债

当增资的难度逐步上升,不少保险公司转而选择发行资本补充债,拓宽资本补充渠道,促进各项业务发展。

2015年初,央行与原保监会联合发布《保险公司发行资本补充债券有关事宜公告》,允许保险公司在全国银行间债券市场发行资本补充债券。按照要求,申请公开发行的保险公司必须满足以下条件,包括良好的公司治理机制,连续经营超过3年,上年末和最近一季度净资产不低于10亿元,偿付能力充足率不低于100%,最近3年无重大违法违规行为。

发行资本补充债券,保险公司无需付出流动性溢价;融资成本较低,融资对象广;不涉及现有股权比例变更,审批标准和发行程序相对简单,周期更短;且随着市场利率下行,资本补充债券的发行利率也相对走低,因此得到不少保险公司青睐。

据蓝鲸保险梳理,文件下发当年,就有12家险企发行将近800亿元的资本补充债,热度可见一斑,随后几年,发行额度在200亿至800亿之间。

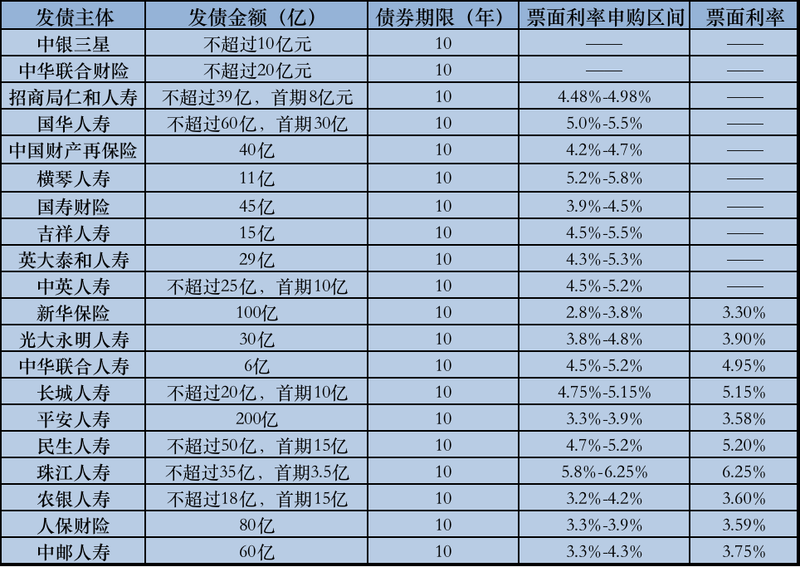

2020年年内,20家保险公司拿到央行及银保监会批文,进入发行阶段,批复金额达到893亿元,计划发行规模737.5亿。平安人寿拔得头筹,发债金额高达200亿,独占四分之一,这也是平安人寿在境内单次发行规模最大的一笔债券。

未雨绸缪者不在少数,比如在相应材料中,招商局仁和人寿即表示,发行资本补充债券是为有效缓解未来三年因业务规模增长带来的偿付能力压力,为公司长期稳健发展奠定基础,进一步增加公司实际资本。

“资本补充债具备一些优势,比如不影响原有股权结构、治理结构状况,比较方便,流动性好,总体来讲,保险公司是比较喜欢用这种方式去补充资本金”,朱俊生说道。

有差别的是,增资方式能够补充保险公司核心资本,同时提升核心偿付能力充足率与综合偿付能力充足率,而资本债只能补充附属资本,提高综合偿付能力充足率。蓝鲸保险了解到,核心资本的补充方式通常还包括从利润中提取盈余公积转增为资本。

除此之外,蓝鲸保险也注意到,各家发债主体的票面利率,有较为明显的差距。举例来看,新华保险、平安人寿的发行利率分别为3.3%、3.58%,珠江人寿发行利率则高达6.25%。

“定价取决于很多因素,从投资者来讲,主要跟资本补充债的期限、风险有关系。具体来看,大公司跟中小公司分别发行资本补充债,风险相对较高的,需要溢价补偿,所以利率差别就显得比较大”,朱俊生说道,其指出,尽管保险业竞争相对激烈,但总体属于比较优质的投资主体,行业发展潜力大,短期有压力但长期看好,在市场上能够以相对较低的利率筹集资金。

周瑾介绍,“票面利率与当前的市场利率以及发行人的信用等级有关。今年以来,债券市场违约增加,信用风险增大,投资人也会要求更高的信用价差。所以,偿付能力偏低或财务稳健性较差的保险公司,其信用等级也会较低,相应的融资成本升高”。

业内人士分析,高度宽松的货币政策,下行的市场利率,促使优质企业融资成本率下降,保险公司后续发债规模仍有上升空间,继续看多。(蓝鲸保险 李丹萍 lidanping@lanjinger.com)