每逢岁末,公募基金行业便要开展一场争夺全年收益率排名的混战,各路高手切磋技艺,都想争夺一个更高的排名,竞逐全年收益率冠军。

2020年将要迎来尾声,今年的公募基金业绩排名之争也硝烟再起。同花顺iFinD数据显示,截至12月14日,半个月前还保持着10%左右优势的广发高端制造被身后的农银汇理工业4.0和农银汇理新能源主题反超,到12月15日时,第一名农银汇理工业4.0已经领先主要竞争对手广发高端制造约7个百分点,冠军基金的夺位赛瞬息万变。

冠军候选人风云突变,赵诣有望复制刘格菘战绩

iFinD数据显示,截至11月30日时,农银汇理工业4.0的年内收益率为113.58%,落后第一名广发高端制造基金约13%。

然而12月上旬,农银汇理旗下三只基金一同发力,收益率大幅攀升,逐渐蚕食广发高端制造的优势。12月14日,农银汇理工业4.0和农银汇理新能源主题的今年以来收益率分别达到128.16%和126.41%,成功实现反超,跃居第一第二。

截至12月15日,农银汇理工业4.0的年内收益率暂居第一,为131.22%,领先主要竞争对手广发高端制造约7个百分点。目前排在第四的农银汇理研究精选也在向广发高端制造发起冲击,目前收益率差距不足1%。这三只赵诣执掌的农银汇理基金和广发高端制造一起构成了今年的争冠格局,颇有一番“三英战吕布”的味道。

从目前形势看,若能延续上升势头,农银汇理旗下这三只基金今年收益率有望包揽前三,这三只基金的基金经理赵诣,也有望复刻去年广发刘格菘的骄人业绩。

“夺冠即起飞”,冠军的诱惑难以抵挡

对于公募基金而言,年度收益率排名的价值不言而喻。

对基金公司来说,倘若可以跻身年度收益率前十名,甚至夺得冠军,会产生很好的宣传效果,大的基金公司可以借此巩固行业地位,中小规模的基金公司则可以一战成名,都有利于在未来吸引投资者购买自己公司的基金,扩大规模,收取更多的管理费。

对于基金经理来说,年度收益率排名靠前,多数情况下意味着这只基金这一年里收益颇丰,也就意味着基金经理可以获得一笔丰厚的年终奖,更能借此树立个人品牌,打造“明星基金经理”的人设。

因此,每逢岁末年关,基金公司和基金经理都会全力以赴争夺高排名。而排名战中,依靠高收益率夺冠的赢家,往往就能获得实现极大幅度的基金规模扩张。梳理近年来基金年末排名战的冠军,这种例子屡见不鲜。

最近的案例便是2019年大丰收的刘格菘。2019年,广发基金刘格菘管理的3只基金包揽收益率前三,斩获冠军的广发双擎升级混合全年收益率121.69%,领先第四名华安媒体互联网混合近20%。

天天基金网数据统计显示,2019年末,刘格菘的资管规模为209.06亿元。2019年包揽年度前三甲之后,刘格菘的老基金和新发基金都成为市场上炙手可热的对象。截至2020年三季度末,刘格菘的资管规模已达843.27亿元,较2019年末暴增300%,刘格菘也成为目前主动基金领域资管规模最大的基金经理。

类似的例子不胜枚举。2016年,圆信永丰优家生活以17.96%收益率夺得主动型股票基金业绩冠军,这家仅成立两年多的基金公司声名鹊起,公司的资管规模也迅速从2016年末的78.48亿元成长到2017年末的198.33亿元,实现翻倍;2013年,中邮战略新兴产业基金以80.38%收益率在公募偏股型基金排名中折桂,仅一年基金经理经验的任泽松以“黑马”姿态杀出,成为后两年的“公募一哥”,中邮基金的公募资管规模也从2013年年末286.44亿元增长到2015年年末789.29亿元,两年时间资管规模增长了175%。

可见,公募基金拿下年度收益率冠军,背后不仅是荣誉,更是巨大的利益。名利双收的诱惑之下,排名之争异常激烈,诞生过不少投资者津津乐道的故事。譬如2017年末,东方红睿华沪港深基金和易方达消费行业基金竞逐“最强白马”,收益率冠军反复易主;2009年最后一个交易日王亚伟以0.11%优势“读表绝杀”夺冠。在这片战场上,戏剧化的故事不断上演,精彩纷呈。

诚然,故事很精彩,但这种公募基金每年来一场名次争夺战的行为却值得商讨。

争了一时排名,失了长远业绩

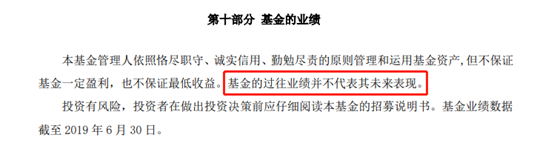

收益率排名,是一只基金过去辉煌的体现,但是一只基金过去的辉煌可以推导出未来一片光明吗?事实上,某一年的收益率和排名与未来是否会再创高收益率没有任何关联,这一点,在每只基金的招募说明书中都有体现。

然而说归说做归做,对于基金公司和销售渠道方来说,往往还是会把高收益率和高年度排名作为一个营销重点,包装出“爆款基金”、“明星基金经理”,吸引那些渴望高收益但研究并不透彻的投资者买入。这种靠历史业绩吸引投资者的做法,并不合理,与一直以来贯彻的投资者教育理念背道而驰。

事实上,在我国公募基金市场20余年的历史中,只有王亚伟一人两度夺得年度收益率冠军。更为普遍的情况是,在某些年份取得高收益率的基金,之后年份的表现多不尽人意。在市场风格变换时,甚至还有“冠军基魔咒”现象发生。

譬如2015年收益率排名前十的偏股混合型基金,2016年有9只出现亏损,其中7只在过去一年的净值跌幅都在20%以上。2015年斩获171.78%收益率的易方达新兴成长,2016年全年收益为-34.09%,在当年1389只混合型基金收益率排倒数第七。

上文提到的任泽松,在2013年以“黑马”身份夺冠后,虽然后两年仍保持较为可观的收益率,但到了2016年,他重仓的乐视网、尔康制药、宣亚国际等相继爆雷,执掌的基金无一例外全部巨亏。从“公募一哥”到“踩雷王”,任泽松的大起大落,只用了三年。

事后来看,这些曾经的“冠军基”,往往都是在行业风口、市场向上时,基金经理风格激进、持股行业高度集中的产物。然而成也萧何败也萧何,市场风格切换后,这种激进的策略使得基金业绩兵败如山倒,落入“冠军基魔咒”也不足为奇。

除了历史业绩对未来没有影响之外,各路基金在年末争夺排名,还会导致各家的重仓股短期内大幅波动,容易导致股价背离基本面。可见争一时排名,违背了价值投资的初衷,是一种短视的行为。

对基金经理而言,要冲击排名,拉升自己的重仓股或者打压竞争对手的重仓股是最有效的策略。有基金分析人士指出:“江湖上流传着许多争排名的方法,例如独门重仓股、‘抬轿’、‘砸盘’等,其中有些能被佐证,有些也只是存在于传言中。”

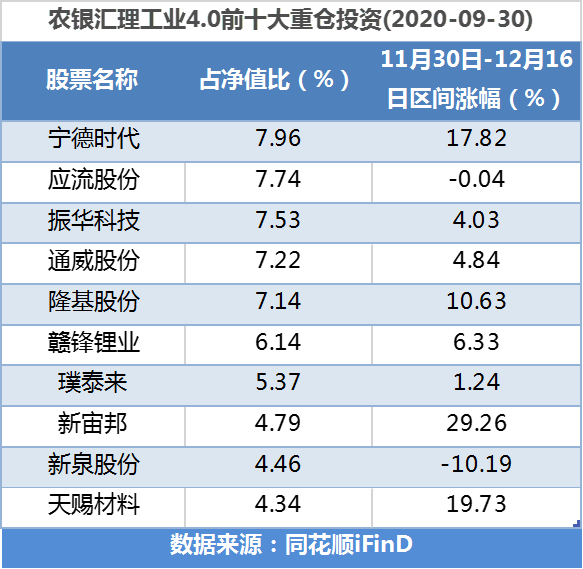

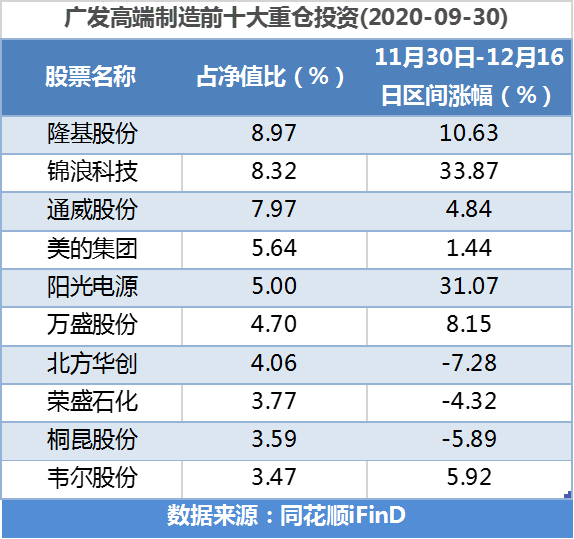

从近期个别基金重仓股走势来看,随着基金争排名,股价也是节节攀升。在农银汇理工业4.0和广发高端制造各自三季报披露的前十大重仓股中,各自都有独门重仓个股近期涨势喜人,新宙邦、锦浪科技、阳光电源、宁德时代等个股均创出新高,耐人寻味。

由于目前的监管规定仅禁止为业绩排名在尾盘拉抬股价或打压股价,并未禁止在其他时间可能存在的“持续买入”,所以对于基金重仓股的异动是否是资金抱团、“抬轿”等不合理行为所致,很难认定。对于资金涌入部分重仓股,是“拉抬股价”还是真的出于看好而买入,也很难界定。

总体上来看,年度排名机制存在诸多不合理,然而在背后的名利驱动下,公募基金往往“口嫌体正直”。平时经常教育投资者不要执着于过往排名,自己却一到年末就摩拳擦掌跃跃欲试,致使基金业绩排名痼疾久治不愈。

鉴于这种争夺业绩排名的情况可能还会存在下去,投资者们树立正确的投资观念就显得尤为重要。睿远基金近期撰文指出,把目光卡尺只放在时间维度上是不全面不准确的,业绩评估时采用的适宜时间框架视资产类别及所管理风格而定;信息反馈的时间跨度因投资周期不同而长短不一;在评估基金经理的业绩时,选用合适的基准指数并拉长评估的时间期限便尤为重要。

(作者:蓝鲸财经 张卓然)