投稿来源:牛科技

在中国快递市场的头把交椅上,中通快递(ZTO)已经坐了很多年了。

五年前,随着申通快递的衰落,“通达系”内部爆发了激烈的份额之战。当圆通抢走属于申通的快递王座后,身为后起之秀的中通自然也不甘示弱。在2016年披露的招股书中,中通的市场份额飙升至14.3%,并在2016年底一举超越圆通,成功坐上中国快递市场头把交椅。

自此之后,无人再敢向中通挑战。“从2016年开始到现在,我们每年的业务增量绝对值都是行业第一。我们从当初6%的市场份额做到2019年19.1%的市场份额。”在今年9月的客户开放日上,中通快递董事长赖梅松这样评价四年来的发展,语气中满是自豪。

赖梅松当然有资格高兴,毕竟不是每个企业掌门人都有机会享受到二次敲钟的殊荣。今年9月底回港上市,成功募集到98亿港元后,中通的威望达到了顶峰。手握大把资金,稳居快递行业之巅的它,似乎已经无可匹敌。

不过,情况真的是如此吗?

毛利率降至20%,没效率的价格战意义何在?

11月19日,中通快递公布了截止2020年9月30日止第三季度的未经审计财务业绩。从快递行业最值得关注的数据——包裹量来看,中通的表现还算不错。据财报显示,中通包裹量达46.2亿件,同比大幅增长51.2%。

在毛利和单票收入方面,中通的数据却并不出彩。据财报显示,中通三季度毛利为13.9亿元,较去年同期(16亿元)下降了12.9%,毛利率也进一步下降至20.97%;在财报中,中通快递CFO颜慧萍还透露了单票价格下降18.4%的事实,若根据去年同期的单票价格(1.63元)计算,那么本季度中通单票价格约为1.33元。

毛利和单票收入的下降倒还在中通的预期之内。随着通达系内部的价格战逐渐白热化,中通近年来一直通过压缩单票收入以扩大包裹量,进而取得比竞争对手们更大的优势,毛利数据自然也就跟着下降。

历年财报数据显示,中通2016-2019毛利率分别为35.1%、33.27%、30.47%和29.9%,今年上半年的毛利率已经降至25.1%。在三季度毛利率的进一步下降后,今年忙碌的“史上最长”双十一预期会让中通四季度毛利率降破20%,甚至跌至15%以下。

激烈的价格战为中通带来了巨大的发展红利,也让它的市场份额一路水涨船高。2016-2019年,中通的市场份额分别为14.4%、15.5%、16.3%和19.1%。今年第二季度,中通的市场份额正式突破20%,这在整个快递行业尚属首次。

不过,从本次财报中市场份额的增长幅度来看,此前中通屡试不爽的价格战似乎出现了乏力的迹象。财报显示,中通三季度市占率为20.8%,同比增长1.9%,但较上个季度(市占率20.6%)仅增长0.2%。对于依赖压价战术打天下的中通来说,这可不算是个好兆头。

连续三季度利润下降,但中通还离不开阿里这条“大腿”

对压价战术的盲目追随也影响到了中通三季度的收入数据。据财报显示,中通三季度营收额为66.4亿元,同比增长26.1%;净利润为12.1亿元,同比下降7.4%,环比下降16.5%。

营收的逐步增长固然是好事,但中通的净利润已经跌落到了一个很危险的区间。被疫情笼罩的第一季度里,中通尚且能创造18.6亿元的利润,第二季度的利润却已经掉到了14.5亿元,算上本次数据,中通的净利润已经连续下降了三个季度。若是按照这样的降幅计算,四季度其净利润很有可能跌破10亿元。

除了此前提到的价格战外,阿里控制力度的加强也是中通盈利能力下降的原因之一。

自2018年阿里和菜鸟入股中通,成为其第二大股东以来,中通包裹中的电商件就变得越来越多。2018年,中通所运送的85亿件包裹中有85%是电商件,中通赴港上市的招股书中也显示,今年上半年电商件占到了其总包裹量的90%以上。

电商件有着量大、稳定的优点,可以给快递公司带来源源不断的收入。但相比传统的C端(客户端)散件,电商件也有着客单价较低,利润空间小的缺点,对中通的盈利能力造成了打击。

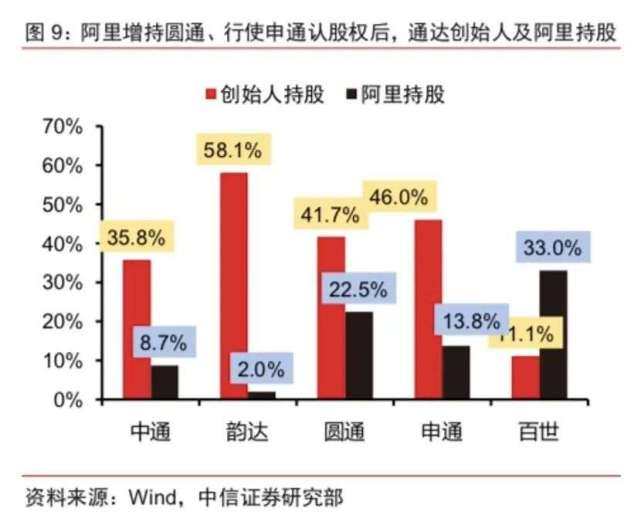

尽管如此,中通仍然需要阿里,毕竟它掌控的不只是中通一家,而是整个通达系——据中信证券统计,阿里今年增持圆通,行使申通认股权后,其对韵达、圆通、申通及百世的持股比例分别达到了2.0%、22.5%、13.8%、33%。若是丧失了阿里方面多渠道的流量倾斜,中通的“快递之王”交椅恐怕在年内就会被虎视眈眈的圆通、申通等对手夺走。

中通和赖梅松都深知这一点,在今年赴港二次上市的招股书中,中通还专门列出了一条风险提示:“阿里巴巴可能在未来继续向公司的竞争对手投资,同时也有可能出于商业原因鼓励其平台上的卖家选择其他投资对象而非我们的服务。”寥寥数语之间,中通的苦涩尽显。

物流赛道风起云涌,惨烈“拉锯战”之下谁能笑到最后?

为了保住自己的快递之王位置,和通达系的其他选手拉开差距就成了中通最需要担心的问题。为此,中通这两年来已经背着阿里偷偷搞了不少小动作。

2019年,中通开始试运营航空货运高端时效产品——星联航空时效件,对标顺丰的高端配送,抢占高端快递市场。此外,中通还将目光投向了广阔的东南亚市场,先后在柬埔寨、缅甸、老挝、越南、泰国等国家布下了快递网络。

“港股募资后,我们将全力投入到国际物流的基础设施建设,产能提升,以开拓国际市场。”此前接受采访时,赖梅松如是说。在他看来,国际市场是中通未来最有潜力的增长点之一。

但留给中通的时间已经不多了。

今年对于快递行业来说是风起云涌的一年。上半年疫情带来的阴影刚过,来自东南亚的“鲇鱼”极兔速递(J&T Express)又杀入了国内市场。凭借明显低于通达系的价格,极兔的日单量数据几乎是每月翻一番,到今年8月底,其日单量已经达到了800万件,直逼千万大关。

面对来势汹汹的极兔,韵达、申通、圆通三家“通达系”企业在双十一前夕联合下发通告,禁止任何加盟网店代理极兔速递,违者将处以数千元的罚款。但据媒体报道,这项禁令并没能得到彻底执行,甚至有一些快递从业者在网上公开撰文,称极兔“发件便宜,派费高”,“基本都是申通网点负责派送的”。

“封杀,说给谁听?重赏之下,必有勇夫。”一位快递从业者如此评论道。

除极兔外,两大自营巨头——顺丰和京东也在今年相继推出丰网和众邮两个子品牌,分别面向经济型快件和下沉市场,这无疑会加剧快递行业的价格战。有分析人士预测,这场价格战若不打到“临界点”,是不会结束的。“明年还能打上几个月,比今年肯定要惨烈的多。”

“我可以明确地告诉大家,我还没看到你们准备好的东西,但我能看到一批新的物流公司长出来。”在2017年全球智慧物流峰会上,阿里巴巴创始人马云的声音铿锵有力,而通达系的创始人们——赖梅松、喻渭蛟、陈德军等人,就像一群小学生那样乖乖坐在台下。

“不管你们同不同意,这里至少有一半的人,十年后都不会在这里了。”

不知谁会是马云口中的那一半——中通?圆通?还是目前仍排行老二的韵达?时间飞逝,惨烈的价格战依旧,快递企业的生与死,有时就隔着一堵墙。