投稿来源:英才杂志

我国水泥工业发展迄今已经有100多年历史,先后经历了初期创建、早期发展、衰落停滞、快速发展,目前行业已步入结构调整和绿色发展阶段。水泥行业也从供不应求、供需平衡进入需求平台期。

产能过剩是水泥行业面临的主要矛盾。2016年以来,行业深入推进供给侧结构性改革,破除无效低效供给,促进结构调整、转型升级,兼并与收购成为行业内部整合的重点方向。金隅冀东重组、华新水泥(600801.SH)收购拉法基水泥资产等多起行业整合陆续实施完成。

2020年8月7日,天山股份(000877.SZ)披露了收购中国建材旗下水泥资产的预案。天山股份拟向控股股东中国建材等发行股份,收购中国建材水泥板块资产,包括中联水泥100%股权、南方水泥99.93%股权、西南水泥95.72%股权、中材水泥100%股权,同时拟向不超过35名符合条件的特定对象非公开发行股份募集配套资金。

交易完成后,天山股份将成为我国水泥行业的龙头公司,资产规模将增至约2535亿、营收增至约1676亿,超过海螺水泥(600585.SH)。

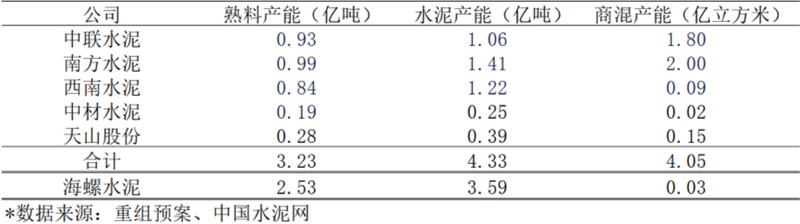

同时,天山股份水泥熟料产能将跃居全国第一,其中水泥产能提升至约4.3亿吨、水泥熟料产能提升至3亿吨以上、商品混凝土产能提升至4亿立方米以上。

目前,海螺水泥是A股水泥龙头。2019年,公司水泥产能3.59亿吨、熟料产能2.53亿吨、商品混凝土300万立方米,总资产1788亿,净资产1423亿,营收1570亿,净利润344亿。

截至8月7日,海螺水泥总市值为3259亿元,天山股份市值仅189亿元。本次资产重组使得天山股份成为A股又一家比肩海螺水泥的水泥龙头,投资者也开始重新评估天山股份的价值,部分投资者认为天山股份市值至少能翻十倍。

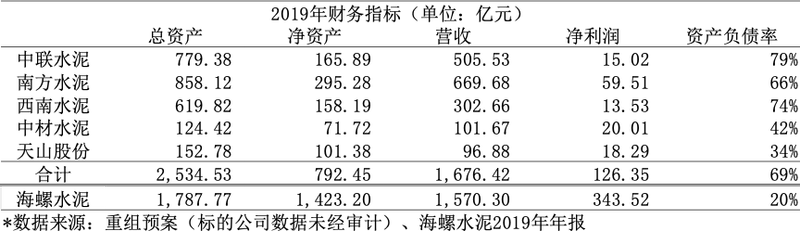

不过,从净资产和净利润水平来看,重组后的天山股份与海螺水泥仍有一定差距。

收购大股东水泥资产

解决同业竞争,打造水泥行业龙头,后续有望继续整合。

本次重组实际上是天山股份的控股股东中国建材将旗下部分非上市水泥资产装入天山股份,主要是为了解决天山股份与母公司层面的同业竞争问题,并且打造一家水泥行业龙头上市公司。

2016年8月,中国建筑材料集团有限公司与中国中材集团公司实施重组(简称“两材重组”)。中国建筑材料集团有限公司更名为中国建材集团有限公司并作为重组后的母公司。原属于中材集团的祁连山(600720.SH)、宁夏建材(600449.SH)和天山股份等水泥企业成为中国建材集团控股子公司。这与中国建材原有的水泥企业中联水泥、南方水泥、北方水泥、西南水泥等形成同业竞争。

目前中国建材是全球最大的熟料、水泥和商品混凝土的生产商。截至2019年末,中国建材熟料产能约3.55亿吨、水泥产能约5.21亿吨、商品混凝土产能约4.6亿立方米,均位居世界第一。

然而,重组后多个问题依然存在。一方面,集团下属各水泥公司尚未形成合力,即使相同规模的生产线,生产管理、经营效益也相差巨大,甚至彼此存在利益冲突,集团化经营管控无法显效;另一方面,集团旗下3家水泥上市公司市值合计不到450亿,而中国建材(03323.SZ)在港股的市值也仅为1000亿港元的水平,与海螺水泥3000多亿的市值相比差距略大,打造自己的水泥龙头上市公司势在必行。

2020年5月21日天山股份公告,中材股份原持有的上市公司股份已过户至中国建材,中国建材成为上市公司的控股股东。股份过户的完成,意味着重组可以正式启动了。

随着天山股份披露重组中国建材水泥资产的预案,后者旗下资产的同业整合预期也在升温。

水泥板块中,除了4家标的公司以外,中国建材旗下的北方水泥、宁夏建材(600449.SH)、祁连山(600720.SH)并不在本次预案的重组范围内。其中,北方水泥因为业绩亏损并未出现在此次重组名单中,可能是出于顺利推进交易的考虑。大概率上中国建材后续还将推动天山股份与宁夏建材、祁连山进一步整合。

迈入千亿俱乐部

天山股份合并后的净资产、净利润、净资产收益率低于海螺水泥,但资产负债率远高于海螺水泥。

根据预案,发行股份收购标的资产为中联水泥100%股权、南方水泥99.93%股权、西南水泥95.72%股权、中材水泥100%股权,股票发行价格为每股13.38元,但是交易价格和业绩承诺等尚未确定。

交易前控股股东及实际控制人为中国建材,直接持有上市公司总股本的45.87%,国务院国资委为公司的最终控制人,交易后控股股东及实际控制人未发生变化。

同时拟向不超过35名符合条件的特定对象募集配套资金,发行股份数量不超过本次交易前上市公司总股本的30%,即不超过3.15亿股。假设募集配套资金的发行价格为审议本次重组相关议案的上市公司首次董事会决议公告日前收盘价18.02元/股,预计募集资金规模约为57亿元,募集配套资金的最终金额需根据发行阶段的询价结果确定。

天山股份的主营业务为水泥、熟料、商品混凝土的生产及销售,经营区域集中在新疆和江苏地区。通过本次整合,天山股份各产品的产能将跃居行业第一,同时完成全国性的业务布局,将降低由于地区供需变化造成的经营波动。

根据重组预案以及中国水泥网发布的2019中国水泥熟料产能百强榜数据,截止2019年12月31日,合并完成后天山股份各产品产能如下图:

可以看到,整合结束后,天山股份熟料、水泥、商混产能均超过海螺水泥,成为行业第一。

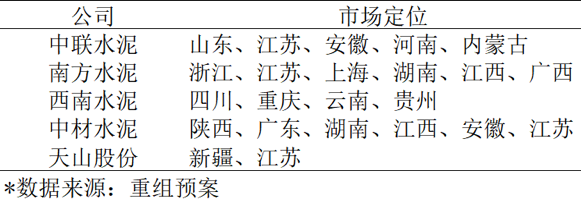

从覆盖区域上来看,天山股份也迎来了大突破。

重组前天山股份业务主要集中分布在新疆和江苏省“苏锡常”区域,区域型水泥公司相对全国性水泥公司来说抗风险能力偏弱,经营易受地区供需变化影响。

一是水泥行业属于投资拉动型的行业,需求与宏观经济的发展阶段和固定资产投资规模紧密相关,而不同地区固定资产投资有较大差异,这就使得区域性水泥公司受地区经济发展水平影响较大,业绩增速并不一致。比如,根据国家统计局数据,2019年全国固定资产投资(不含农户)分地区看,东部地区投资比上年增长4.1%;中部地区投资增长9.5%;西部地区投资增长5.6%;东北地区投资下降3.0%。

二是水泥行业受季节影响较大,从全国范围来看,北方的冬季和南方的雨季是行业淡季。比如春节、梅雨季节是江苏建材产品需求淡季;新疆从上年的11月起到次年4月基本处于市场休眠期,全年市场有效供给期较短。

在这样的情况下,还要面对来自集团内兄弟公司的竞争:

拟注入的中联、南方、西南水泥分别在山东、河南;浙江、湖南、江西;四川、贵州、云南、重庆等区域产能排名第一;在江苏、内蒙;安徽、江苏等区域产能排名第二;中材水泥主要覆盖广东、湖南、安徽等区域和赞比亚市场。

重组完成后,天山股份产能将覆盖除东北地区外的其他区域,合计19个省/市/区,基本实现全国布局,未来经营将更加稳健。

从标的财务数据看,截至2019年末,中联水泥的总资产为779.38亿元,2019年营收为505.53亿元;南方水泥的总资产为858.12亿元,营收为669.68亿元;西南水泥总资产为619.82亿元,营收为302.66亿元;中材水泥总资产为124.42亿元,营收为101.67亿元。

合并计算的话,重组完成之后,天山股份的总资产将由152.78亿元增加至约2,534.53亿元,超过海螺水泥的1787.77亿元;营业收入由96.88亿元增至约1,676.42亿元,超过海螺水泥的1570.30亿元。

不过天山股份合并后的净资产、净利润、净资产收益率低于海螺水泥,尤其是资产负债率从34%上升至69%,远高于海螺水泥的20%。这意味着在同样资产规模的情况下,天山股份的资本开支更多,利息费用负担也更重。

然而,本次配融资金并不能够有效降低天山股份的高负债率。从配融资金的用途来看“拟在扣除发行费用后用于补充流动资金、偿还债务、支付重组费用等,用于补充流动资金、偿还债务的比例将不超过交易作价的25%,或不超过募集配套资金总额的50%”,假设交易作价按照标的净资产定价(约为700亿),“不超过交易作价的25%”即为175亿,也就是说全部配融资金均可用于补充流动资金、偿还债务。但是受限于天山股份自身股本规模,最后募资规模可能不到交易规模的10%,要真正降低负债还是需要依靠现金流来解决。

另外,不排除天山股份后续继续再融资。目前交易金额尚未确定,以700亿作为假设(实际上应该更高),中国建材在南方水泥和西南水泥中的持股分别为85%、80%,假设中国建材持有4个标的公司100%股权,且4个标的公司均被100%收购。那么收购资产需发行股份52.32亿股,考虑配套融资发行股份3.15亿股,重组完成后中国建材约持有天山股份87%的股权,持股比例非常高,再融资也不用担心摊薄问题。

对于投资者来讲,比较关心的是经过重组,天山股份后续的市值能到多少?

事实上,可以简单做个估算。假设以海螺水泥估值水平来看,按照PB估值2.28X,重组后天山股份市值将达到约1800亿;按照PE(TTM)10.02X,天山股份市值将达到约1260亿。

不过需要注意的是海螺水泥有“泥茅”之称,被认为是水泥行业的“茅台”,有一定的龙头估值溢价,天山股份重组后估值或略低于海螺水泥。