随着90后开始成为生育主力,他们的消费能力和观念都有所提升,从而在商品购买的基础上对于母婴服务的需求也在提升,“产品+服务”已经成为如今母婴店发展的标准模式,据统计,6成以上的母婴店都有通过推出体验和服务项目来提高用户粘性。

近日,曾在新三板上市的母婴连锁品牌孩子王也已递交招股说明书,瞄准深交所创业板的注册制,拟募资24.49亿元,主要用来进行全渠道零售终端建设项目,简单来说就是要募资开店,但是在人口红利逐渐消失,公司利润增速已明显下滑的情况下,大举开店最终会给孩子王带来更高的运营成本还是更大的利润空间,也还无法确定。

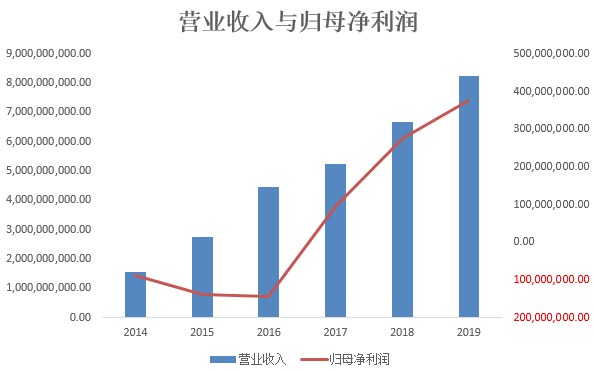

人口红利消失,净利润增速明显下滑

从孩子王的官网来看,其目标定位也是“一站式满足0至14岁孩子及准妈妈的各项所需”,2018年时,少数母婴连锁店就已占据线下市场7成以上份额,而在这些母婴连锁店中,市场集中度又十分分散,近半数连锁品牌门店数量小于5家,100家以上门店占比仅4.12%。

截至2019年末,孩子王共有352家直营门店,换句话说,从门店数来看,孩子王已经进入行业前4%,2019年孩子王营收达到82.43亿,归母净利润达到3.77亿。

但是,结合以往数据来看,2016年以前公司处于亏损状态,直到“二胎政策”实施,人口红利使得孩子王转亏为盈,但由于政策效应不如预期,人口红利迅速流失之后,孩子王净利润的增速也已经开始出现明显的下滑。

正如前面提到的,孩子王的定位类似于一家连锁超市,只是更兼具母婴品类的专业性,因此孩子王本身并没有配置品牌及生产线,即使在拥有会员大数据后自主或合作设计开发了洗护用品、车床、内衣纺织、玩具等多个单品,但也都是寻找OEM工厂进行代工,且营收占比微乎其微。

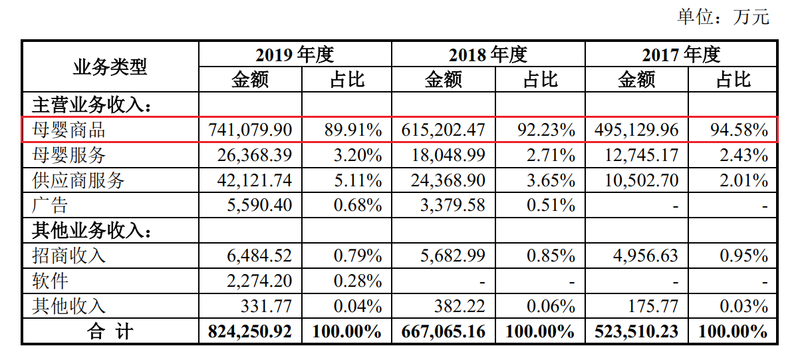

就主营业务来讲,孩子王还是通过与供应商进行合作,上架相关产品及服务来赚取收入。而即使营收占比连续下降三年,母婴商品销售占比依然高达89.91%,其余母婴服务、供应商服务等还在“萌芽期”。

而这也是母婴市场的普遍状况。早期的母婴市场主要由奶粉、纸尿裤等刚需产品构成,即使目前,孩子王的母婴商品中奶粉和纸尿裤占比依然接近70%,再加上零食辅食、洗护用品等近年扩大的市场需求,2019年孩子王前四大商品占比达到83.55%。

值得一提的是,由于基本通过与品牌供应商或区域代理商合作,进行产品经销或代销,营收占比最大的母婴商品销售业务是孩子王毛利率最低的业务,9成以上的营收占比却只能贡献7成以上的毛利。

并且,报告期内母婴商品销售毛利率呈现不断下降趋势,除了奶粉基本维持平衡外,其余三大产品毛利率均有不同幅度的下降,其中洗护用品降幅最大,达到6.23%,而这也是孩子王净利润增速放缓的原因之一。

近9成营收依赖会员,大门店成本挤压利润

孩子王与爱婴室(603214.SH)的经营模式几乎完全一样,通过商品销售、体验活动等吸引会员注册,再通过亲子互动活动、按摩授课等母婴服务加深用户粘性。

2018年开始,孩子王开始推出付费黑金PLUS会员,截至2019年末,公司黑金会员数超过70万人,同时会员总人数超过3300万,较2016年末时已翻了一倍,其中活跃会员约为1000万人。

而孩子王的收入也依赖着会员消费,公司营收占比最大母婴商品收入中98%以上来自会员消费,换句话说,2019年孩子王整体有88%以上的收入来自会员,同时在孩子王的第二大收入来源母婴服务业务中,收费会员收入也从610万增加到9716万,占比增长到36.85%。

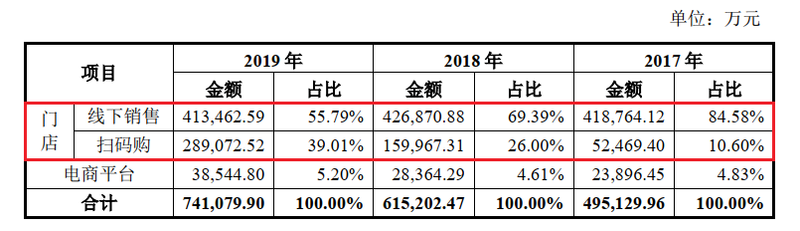

中国人传统的“眼见为实”心态加上线下付费活动、乐园项目的不可替代性,即使在90后成为生育主力军后,线下门店依然是最容易产生消费的场景。虽然门店收入占比在逐渐向更便捷的扫码购倾斜,但整体门店收入依然常年占据95%以上营收。

因此,2020年上半年由于线下门店关闭以及线下活动无法举行的影响,孩子王的情况应该并不乐观,对比来看,爱婴室一季报时净利润已经转为亏损,经营现金流量净额同比下降9成以上。

孩子王诞生在江苏,并以此展开辐射,2019年华东、西南、华中三大区域营收占比均以超过10%,合计贡献80%以上营收,不过即使如此,孩子王最主要的市场还是集中在华东地区,仅华东地区营收占比就达到54.24%。

另外,孩子王的门店均以直营为主,仅承包部分柜台给供应商,据招股书显示,2019年末时,公司已有352家直营门店,在募资金额中将有63%用于全渠道零售终端建设,预计将在3年内再新增300家门店。

只不过与爱婴室平均门店占地600平的面积相比,孩子王采取的是大店经营模式,平均门店占地约2700平米,最大门店占地达到7000平面,但随之而来的也是更高昂的租赁人本和人力支出。

2017-2019年,孩子王销售费用分别为11.83亿、13.58亿和16.23亿,虽然随着营收规模的增加,期间费用占比有所下降,但从净利润增速放缓来看,期间费用对利润的挤压也是显而易见的。

而在销售费用中,孩子王2019年工资性支出和商场租赁费分别达到6.69亿、5.56亿,对比爱婴室来看,后者门店数也已达到297家,但其租赁费用和人工成本只有1.82亿和1.92亿。

汪建国的资本游戏,高瓴、腾讯、陆正耀作陪

事实上,说起孩子王就总也离不开背后的资本大佬汪建国。

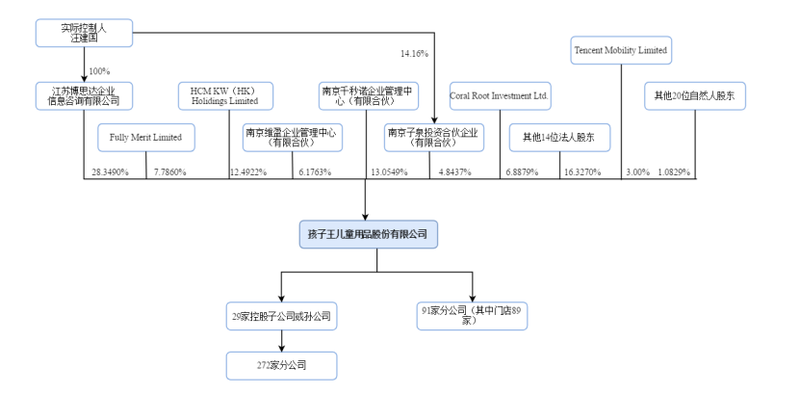

江苏博思达企业信息咨询有限公司(以下简称:博思达)以28.35%的持股比例为公司第一大股东,而博思达又是汪建国100%控股的公司,同时,汪建国参股的南京子泉投资合伙企业(有限合伙)也持有公司4.84%股权,因此,汪建国毫无疑问成为孩子王的实际控制人。

2012年,孩子王在南京设立,在此之前,汪建国的创业史以五星电器最为知名,上世纪90年代,设立于南京的五星电器很快成为本土第四家家电连锁企业,在南京的地盘上与国美、苏宁展开争夺。

最高光的时期,五星电器甚至将130多家卖场开到了全国50多个城市,但最终迫于国美和苏宁的压制,2016年后汪建国出售了五星电器的股权,开始转向投资的生意。

除了孩子王,汪建国还曾投资过汇通达、好享家等企业,据公开资料显示,目前这三家公司总估值超过500亿。

值得一提的是,在孩子王的股东中还出现了高瓴投资和腾讯等公司的身影,目前高瓴资本(HCMKW)和腾讯分别持股12.49%、3%,位列第二和第九大股东,而据天眼查显示,第十大股东福建优车投资合伙企业(有限合伙)的背后是黎辉和陆正耀这一对投资搭档,若孩子王顺利上市,刚刚卖掉神州租车的陆正耀又将迎来财富收割季。(蓝鲸资本 徐晓春 xuxiaochun@lanjinger.com)