投稿来源:甲方研究社

创始人婚变、遭到民众抵制…经历了“戏剧性”的第一季度后,亚马逊在第二季度在多领域发力,伴随着首次进入美国《财富》500强前五的捷报,亚马逊公布了其第二季度财报。

北京时间7月26日凌晨,亚马逊2019财年第二季度财报发布,财报数据显示,亚马逊营收为634亿美元,净利润为26.25亿美元。

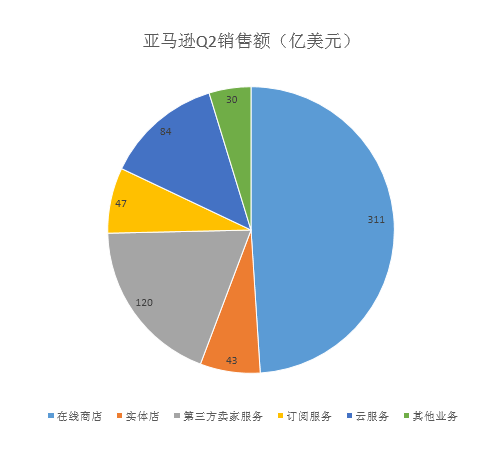

其中,亚马逊在线商店Q2净销售额为311亿美元,同比增长14%;实体店Q2净销售额为43亿美元,与去年同期持平;第三方卖家服务Q2净销售额为120亿美元,同比增长23%;订阅服务Q2净销售额为47亿美元,同比增长37%;云服务Q2净销售额为84亿美元,同比增长37%;其他业务Q2净销售额为30亿美元,同比增长37%。

亚马逊本季度财报表现可谓喜忧参半。

01

云服务继续增长,强敌环伺增速放缓

亚马逊最受人瞩目的是云服务(AWS),已成为公司营收第三大和最赚钱的业务,在体量本已较大的情况下,目前仍保持着增长态势。

该业务二季度营收84亿美元,盈利 21 亿美元,是整个零售业务的两倍,利润增长 29%。

从2015年开始,亚马逊在其财报中披露云服务业绩数据起,AWS就为亚马逊勾勒出一条最为亮眼的增长曲线。

从亚马逊的财报来看,其云计算服务的营收在2017年的四季度首次超过了50亿美元,达到了51.13亿美元,在其后的6个季度,其营收逐步增加,其中2018年一季度增加了3.29亿美元,二季度则增加了6.63亿美元,三季度增加了5.74亿美元,四季度增加了7.51亿美元,今年一季度则增加到了76.96亿美元,二季度收入达到83.8亿美元

今年第二季度,亚马逊放缓的云服务收入增速引发业界担心。

云服务收入增幅从第一季度的41%下滑到了37%,本季度营收为83.81亿美元。这是五年来AWS收入的季度增速首次低于40%。

虽然亚马逊在电话会议中回应对AWS表现持乐观态度, AWS霸主地位短时间也难以被撼动,但其放缓脚步后必将影响发展势头。

云服务营收的下降的原因或许来自于两方面。一方面是亚马逊云服务的市场份额已经较大,难以拓展新地区。另一方面则是微软、谷歌等强悍的竞争对手的崛起正在分食亚马逊的市场份额。

微软CEO 纳德拉此前在电话会议中表示:微软的商业云业务体量已经达到全球最大,全年收入超过380亿美元,毛利率扩大至63%。

云业务已经是微软不可动摇的增长引擎,纳德拉上任后言必称云,在本季度,包括Azure在内的微软智能云业务首次成为该公司最大的收入来源。微软一手投资扩大云业务的基础设施规模,一手开发云端软件应用扩大收入规模。

第二季度,微软Azure收入增长64%。虽然与2019财年一季度76%的增速相比有所放缓,但仍旧不断冲击着亚马逊的云业务。

北京时间7月26日, Google母公司Alphabet与亚马逊同日披露季度财报。Google在电话会议上披露,其云服务估算年销售额达到80亿美元以上,比去年翻了一倍。

谷歌云新CEO Thomas Kurian上任以来,一直在扩大销售追赶亚马逊与微软的云业务。今年以来,谷歌云推出了兼容其他云平台的工具Anthos,收购了数据可视化公司Looker,进一步加码云计算服务。谷歌云计划在未来几年将销售人员扩大3倍,进一步抢占云业务市场。

在亚洲市场,阿里云的增长速度不容忽视,在2018年同比增长达到了92.6%,接近翻倍,这对亚马逊开拓亚洲市场形成一定的阻力。

作为新的业务增长引擎,微软正在踏入云游戏业务。随着微软整个企业服务向云计算转型,并且增长持续加速。AWS 也开始面临更大压力。而亚马逊最终也需要找到下一个增长点。

02

国际折戟,本土后劲依旧

第二季度,亚马逊核心电商业务也出现了一些新变化。

亚马逊国际销售额增长12%至164亿美元,大幅低于去年同期27%的增长率;亏损6亿美元,远高于去年同期亏损5亿美元。

国际业务的表现对于亚马逊难言乐观,甚至可以说,最近十年被寄予厚望的国际业务越来越令人失望。

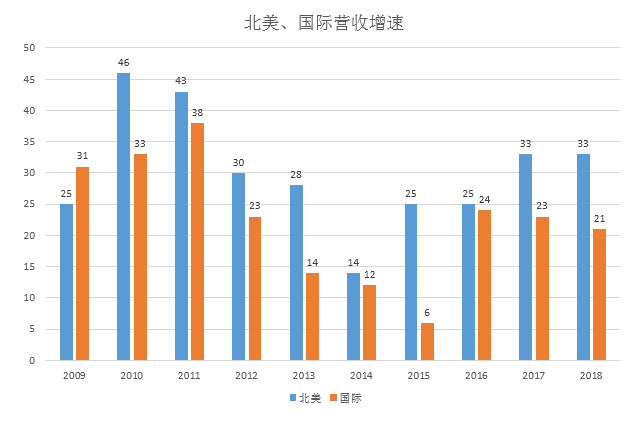

最初国际分部增速远高于北美,2001年分别为75%和3%,2002年分别为76%和12%。国际业务依旧对亚马逊形成拖累。

对比北美与国际增速能够看出,2010年是分水岭,这一年北美增速反超国际。2011年,国际业务增速比北美低5个百分点,2017年落后10个百分点,此后二者之间差距依旧在拉大。

今年4月,亚马逊因“水土不服”退出中国电商市场。7月18日起停止为中国的第三方卖家提供服务。对此亚马逊表示,公司未能适应中国消费市场的快速变化,京东等公司因在前期对快递市场的大规模投入最终在国内电商竞争中取胜。

从中国市场退出后,亚马逊也在主攻印度市场,为了抢占市场份额,其将投入更多的成本,而且印度市场限制外国市场运营商入股当地商户或者和当地卖家签署独家协议的规定,也令公司遭到较大挫折。目前亚马逊国际的业务仍然在持续亏损。

AWS虽然势头强劲,但不得不说,推动亚马逊营收增长的第一动力是北美部门。

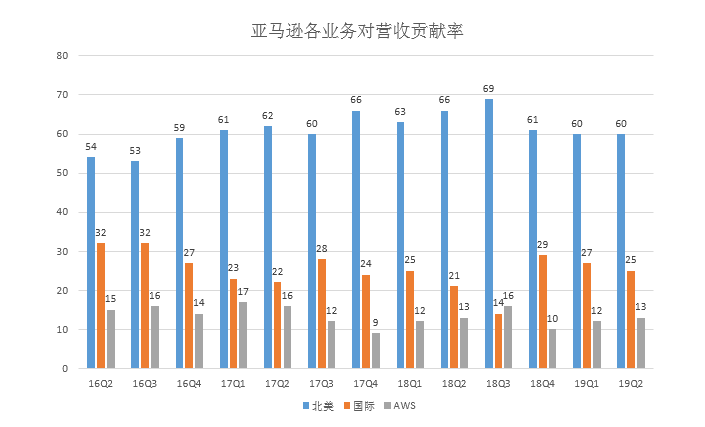

从2016年Q2至今,北美分部对营收增长的贡献率在60上下;国际分部对营收增长贡献率只有3个季度高于30%,2018年Q3仅为14%;AWS增速虽高但基数小对全局影响不大,更何况现在增速又降了下来。

在亚马逊在国际零售市场的进展缓慢,云服务体量有限且难以保持高速增长的前提下,不断巩固本土市场就变得至关重要。

今年的前三个月,亚马逊的电子商务销售额仅增长10%,这是其有史以来最低的增长幅度。亚马逊认为通过改进配送服务,有利于其用户更愿意在亚马逊上购买商品。

从上个季度开始亚马逊开始大手笔升级物流体系, 将过去的"两日达服务"升级到"当日达服务"。

这一季度在会员服务Prime的订阅服务收入依旧呈现喜人增长。来自于订阅服务的净销售额为46.76亿美元,与去年同期的34.08亿美元相比增长37%,不计入汇率变动的影响为同比增长39%,相比其他业务会员订阅服务增速明显。服务质量的提升,也是Prime会员订阅保持高速增长的一个原因。

本月早些时候,亚马逊举办了今年最大的购物活动——Prime Day。在为期两天的促销活动中,创下新的销售记录,这可能是亚马逊第三季度660亿至700亿美元的收入预期超过了华尔街估计的673亿美元的原因。

值得注意的是,老牌零售商已经在逐步拉近和亚马逊的距离,其中,沃尔玛正在通过其庞大的门店网络进行配送,同时吸引人们在网上订购商品,并在店内提货;而塔吉特则掀起了一股免费配送的热潮。

亚马逊必须有所行动来保证“大后方”的稳固,并以此作为支撑寻找新的业务增长点。

03

盈利仍在继续,利润增长回归常态

第二季度,亚马逊超出了营收预期,但未达到盈利预期。

自 2015 年二季度以来的 17 个季度,亚马逊已经彻底告别亏损。从去年年初开始,只有一个季度的利润增速低于 100%。

根据刚刚公布的财报,亚马逊二季度盈利 26.25 亿美元。盈利虽在继续。但破纪录的利润增长停下了。

亚马逊二季度利润只比去年同期多 3.6%,而一季度 108%。这是在它的最大利润来源 AWS 利润增长近三成的情况下发生的。

消失的利润被用来维持扩张。

亚马逊第二季度总运营支出为603.2亿美元,高于去年同期的499.03亿美元。

其中,营收成本为363.37亿美元,高于去年同期的306.32亿美元;物流支出为92.71亿美元,高于去年同期的79.32亿美元;营销支出为42.91亿美元,高于去年同期的29.01亿美元。

技术和内容支出为90.65亿美元,高于去年同期的72.47亿美元;总务和行政支出为12.70亿美元,高于去年同期的11.11亿美元;其他运营收入为8600万美元,去年同期其他运营支出为8000万美元。

今年亚马逊投入大量资金发展“一日达”配送业务,希望以此扩大销售额。但第二季度因此先付出了8亿美元的成本,使得其净利润有所收窄。

亚马逊 CFO Brian Olsavsky 在营收会议上称送货速度调整对整个配送系统是个巨大冲击,需要一些季度来消化才能恢复到原本的经营效率。额外的8亿美元的用于“一日达”的运输成本,实际上,这一数值比该预期其实是更高的,“一日达”产生了额外的仓库的过渡性成本。

最近,亚马逊更是承诺将新增15架飞机用于运输,一位亚马逊高管表示,到2021年,亚马逊物流网络将拥有70架货机。越来越强大的运输能力将帮助亚马逊实现营收的增长。

上个季度的电话财报会议中, Brian Olsavsky表示,公司今年的投资将会增加,支出较去年增加,利润将减少。

在今年的CES大会上,亚马逊推出了13款新的智能家居Ring产品,有分析师认为,亚马逊未来的成功或将取决于其智能家居设备的成功。此外,亚马逊还将加大全食超市的推广,有传言称亚马逊后市将推出自己的视频杂货连锁店。这些都属于投资盈利较长的领域。

贝佐斯在人工智能、智能家居、实体零售等领域的投资让华尔街开始担忧亚马逊是否已经进入了高资本支出,同时增长呈现疲态的时期。

亚马逊预计,2019财年第三季度净销售额为660亿美元到700亿美元,同比增长17%到24%,超出市场分析师此前预期。在众多领域的发力,未来表现值得期待,具体如何,也只能等时间给我们答案了。